Биржевые инвестиционные фонды (etf)

Содержание:

- Чем ETF отличается от паевого инвестиционного фонда (ПИФа)?

- Типы ETF

- Сколько стоят ETF?

- ETF vs ПИФ: что выгоднее?

- Что такое ETF – объяснение простыми словами

- ETF — что это простыми словами?

- Механизм ETF.

- Основные показатели

- В чем выгода для инвесторов

- Куда лучше вкладываться?

- Дивиденды ETF

- Особенности при покупке ETF

- ETF

- Как это начиналось

Чем ETF отличается от паевого инвестиционного фонда (ПИФа)?

Внешне ETF очень похож на ПИФ. Оба типа фонда придерживаются принципа портфельных инвестиций и широкой диверсификации вложений. Зарабатывать на них можно тоже одним способом: покупать дешевле, и продавать дороже. Но есть и ключевые различия между биржевыми фондами ETF и паевыми инвестиционными фондами:

- обслуживание ПИФов обходится значительно выше – нужно платить комиссию за покупку и продажу паев и управление за год, за приобретение или продажу акции биржевого фонда нужно заплатить только комиссию брокера – тысячные доли процента;

- ПИФы можно купить только у управляющей компании – в свободной продаже паев фонда нет, в то время как ETF обращаются на бирже, и доступны к покупке в любой момент;

- покупка ETF производится мгновенно по рыночным ценам, приобретение и продажа паев ПИФов занимает от 3 до 5 дней.

Самое главное различие между этими инструментами – ПИФы активно управляются. Ответственные лица постоянно анализируют ситуацию на рынке, производят сделки купли-продажи активов, фактически спекулируя на фондовом рынке. За счет этого – высокие расходы на обслуживание, а также более высокие риски, если сделки управляющих окажутся неудачными.

Биржевые фонды ETF лишены этих минусов. Управляющие биржевых фондов следят, чтобы структура активов максимально точно повторяла структуру выбранного индекса или портфеля. Поэтому и расходов меньше, что уже дает ETF преимущество в плане доходности.

Типы ETF

Инвесторам доступны различные типы ETF, которые можно использовать для получения дохода, спекуляций, повышения цен, а также для хеджирования или частичного возмещения рисков в портфеле инвестора. Ниже приведены несколько примеров типов ETF.

- Облигационные ETF могут включать государственные облигации, корпоративные облигации, а также государственные и местные облигации, называемые муниципальными облигациями.

- Отраслевые ETF отслеживают конкретную отрасль, такую как технологический, банковский или нефтегазовый сектор.

- Товарные ETF инвестируют в сырьевые товары, включая сырую нефть или золото.

- Валютные ETF инвестируют в иностранные валюты, такие как евро или канадский доллар.

- Обратные ETF пытаются получить прибыль от падения акций путем продажи акций в шорт. Короткие продажи – это продажа акций в ожидании снижения стоимости и их обратная покупка по более низкой цене.

Инвесторы должны знать, что многие обратные ETF являются биржевыми нотами (ETN), а не настоящими ETF.ETN – это облигация, но она торгуется как акция и поддерживается эмитентом, например банком.2 Обязательно уточните у своего брокера, подходит ли ETN для вашего портфеля.

В США большинство ETF созданы как фонды открытого типа и подпадают под действие Закона об инвестиционных компаниях 1940 года, за исключением тех случаев, когда последующие правила изменили свои нормативные требования.3 Открытые фонды не ограничивают количество инвесторов, вовлеченных в продукт.

Сколько стоят ETF?

Стоимость одной акции биржевого фонда ETFне такая высокая. Минимальная на момент написания статьи – 575 рублей за одну бумагу FinEx Gold ETF («золотой» ETF). Но в среднем цены составляют 2000-3000 рублей за одну акцию.

Так, FXRL (акции российских компаний, индекс Мосбиржи) стоит 2250 рублей, FXMM (казначейские облигации США) –1476, а FXUS (акции американских компаний) – 3115.

Самый дорогой ETF из представленных на Московской бирже – акции компаний IT-сектора США. Здесь инвестору за бумагу придется выложить 4300 рублей. А самый дешевый – ETF на акции Казахстанского фондового рынка. Он стоит всего 185 рублей.

Таким образом, даже с небольшой суммой можно приобрести сразу несколько индексов ETF, сформировав свой собственный мини-портфель.

ETF vs ПИФ: что выгоднее?

Для начала давайте рассмотрим чем же сходство между этими двумя типами фондов:

И тот и другой профессионально управляются и не требуют от вас знаний технического и фундаментального методов анализа рынка. Все решения принимаются умными дяденьками и тетеньками, которые на этом деле уже не одну собаку съели (а некоторые уже на кошек поглядывают…). Да нет, без шуток, профессиональное управление это действительно круто. Благодаря ему фонд если и не показывает уверенного роста, то хотя бы худо-бедно держится на плаву в периоды экономических кризисов (когда котировки большинства акций переживают не лучшие свои времена).

Для того чтобы вложиться сразу в сотни, а то и в тысячи различных компаний достаточно небольшой суммы денег. Приобретя пай ПИФ или акцию ETF, инвестор автоматически вкладывается во все компании, между акциями которых распределены активы соответствующего фонда.

Ну и наконец, высокая степень диверсификации, достигаемая благодаря огромному спектру финансовых инструментов, между которыми распределены средства пайщиков ПИФ или акционеров ETF.

Один из популярных американских ETF фондов

А вот чем ETF выгодно отличается от ПИФ:

Хотите инвестировать в зарубежные акции через российского брокера и с российской ставкой налогообложения (которая, к слову, значительно ниже, чем у наших заокеанских соседей) – приобретайте акции соответствующих ETF. Причем это будет ликвидное вложение, ведь ETF торгуется в течение дня (соответственно продать и купить его акции можно на протяжении всей торговой сессии). Паи ПИФ такой ликвидностью не обладают, ведь их цена не формируется на бирже и потому не имеет рыночного значения в каждый конкретный момент времени (в течение торговой сессии), она подсчитывается лишь в конце дня по стоимости чистых активов фонда.

Акции ETF в отличие от паев ПИФ можно торговать с помощью кредитного плеча. Для меня это безусловный плюс, позволяющий извлечь из каждой сделки максимум прибыли. Хотя бесспорно и то, что использование кредитного плеча несет за собой повышенные риски. Кроме того акции ETF как правило могут торговаться на биржах разных стран, в то время как паи ПИФ обычно имеют хождение лишь в стране учреждения данного фонда.

Что такое ETF – объяснение простыми словами

Инфраструктура ETF

ETF – это аббревиатура термина «Exchange-Traded Fund», который дословно переводится как «торгующийся на бирже фонд». Иногда говорят просто: биржевой фонд. Компанию, которая создает ETF и организует его работу, называют ETF-провайдером, или управляющей компанией. Обычно у одного провайдера несколько фондов.

Самых крупных зарубежных провайдеров всего три: iShares (он же BlackRock), State Street Global Advisors и Vanguard. Помимо них, имеются более мелкие, например, PowerShares, Invesco, WisdomTree, SmartETFs, Renaissance, Hartford и многие другие.

В России ETF представляют три провайдера: FinEx, ITI Funds и с недавнего времени Тинькофф с его вечными портфелями.

Также в России есть биржевые ПИФы, которые имеют с ETF много общего и в целом рассматриваются как разновидность ETF. Провайдерами БПИФов выступают Сбербанк, ВТБ, Альфа-Капитал, Газпромбанк.

Активами фонда обычно являются акции и облигации, но есть фонды, инвестирующие в товарку и сырье (Commodities), недвижимость (такие ETF называются REIT), а также прочие активы (например, в волатильность или индекс страха).

Кроме того, дополнительную защиту гарантирует аудитор – это компания, которая проверяет отчетность фонда и контролирует, чтобы всё было в порядке.

Другим обязательным элементом инфраструктуры ETF является регистратор – компания, которая осуществляет регистрацию держателей акций ETF (да, ETF выпускает акции, а не паи, как БПИФы и ПИФы).

Принцип работы ETF

Итак, продолжаем разбираться в том, что такое ETF и как он работает.

Представьте, что вы хотите купить акции индекса S&P500. Но чтобы купить весь индекс, вам понадобится не менее 10 млн долларов, плюс вы угрохаете кучу денег на комиссии. Однако есть фонды (ETF), которые уже эти акции купили – в точно такой же пропорции, как и в индексе. И вам достаточно просто купить одну акцию ETF, чтобы, условно выражаясь, обладать кусочком индекса. Почему? Потому что…

Например, ETF скопировал индекс S&P500, потратив на это 10 млн долларов, и выпустил 10 млн акций. Каждая акция стоит 1 доллар – вполне по карману. Теперь, когда общая стоимость всех акций в индексе (а, значит, и в ETF) достигнет 11 млн, то акции будут стоить 1,1 доллар. Чем сильнее растет индекс, тем выше стоимость ETF, реплицирующих (т.е. копирующих) его.

Но верно и обратное – если индекс падает, то цена ETF тоже падает. Поэтому при покупке биржевых фондов не нужно забывать о диверсификации. Покупая индекс широкого рынка, уравновесьте его индексом на золото или облигации.

Важна еще одна особенность ETF: так как фонд копирует готовый индекс, то он может не тратиться на управляющих и сложную аналитику. За счет этого комиссии ETF минимальны – буквально сотые и десятые доли процента. В результате по сравнению с активно управляемыми фондами, где комиссии могут достигать 3-5% в год, ETF при прочих равных выгоднее.

Таким образом, ответ на вопрос, что такое ETF на бирже, звучит так: это торгуемый на бирже фонд, который пассивно следует за индексом, копируя его состав. За счет широкой диверсификации устраняются несистемные риски, вызванные падением одной или нескольких акций или даже банкротства эмитента. Рынки в основном растут, поэтому ETF в целом тоже.

Используя ETF, буквально одним кликом можно вложиться в самые разные индексы, в том числе в индекс Мосбиржи, S&P500, Nasdaq, EuroStoxx или индекс акций мира MSCI World, включающий в себя более 1600 акций всех стран (там есть и Россия).

ETF — что это простыми словами?

ETF – это аббревиатура от английского Exchange Traded Fund, что дословно можно перевести как «Фонд, торгуемый на бирже». Но у ETF есть другой общепринятый перевод, пусть и не такой близкий к первоисточнику – инвестиционный биржевой фонд. Акции ETF являются активами, доступными для свободной продажи и покупки на Московской и любой иностранной бирже.

А теперь конкретнее о ETF – что это простыми словами. Итак, биржевой фонд инвестирует напрямую в индексы, например, в индекс Мосбиржи, IT-компаний США или казначейских облигаций. Существует огромное количество вариаций ETF, как в России, так и за рубежом – например, на Московской бирже с их помощью можно купить индексы Германии, Японии, Китая, Австралии и даже Казахстана.

Индекс предоставляет собой совокупность ценных бумаг, отобранных экспертами для участия в своеобразном рэнкинге. Это наиболее ликвидные и доходные акции, и облигации устойчиво развивающихся компаний, фактически отображающие «здоровье» всей экономики. Например, в индекс Мосбиржи входят акции Газпрома, Сбербанка, Роснефти, Лукойла, Ленты, а в индекс Nasdaq – акции высокотехнологичных компаний США, таких как Apple, IBM, Tesla, Microsoft, Visa и т.д.

Как показывает история, индексы ETF преимущественно растут за счет следующих факторов:

- широкая диверсификация – в состав индекса входят сотни и даже тысячи эмитентов;

- тщательный отбор акций;

- периодический пересмотр позиций, в ходе которого удаляются слабые компании и добавляют новые, более доходные.

Фактически ETF позволяет купить весь индекс целиком. Простыми словами, приобретя ETF на индекс Мосбиржи, вы станете обладателем кусочка всех акций, входящих в него. И это за относительно небольшие деньги. Ведь если дублировать индекс на своем брокерском счете самостоятельно, придется располагать значительным капиталом, и при этом заплатить огромное количество комиссионных.

Механизм ETF.

Управляющему фондом ETF необходимо прописать состав своего фонда и выбрать базовый актив. Это могут сделать только крупнейшие институциональные инвесторы с большим капиталом и опытом создания фондов. Кроме этого, нужно создать интерес к ETF. Для этого подбираются профессиональные участники, которому доверяется запас бумаг.

В свою очередь, он обеспечивает необходимый объем бумаг на рынке. Бумаги, которыми обеспечен ETF, хранятся в депозитарии. Сделки с ETF проходят через госагентство Depository Trust Cl.Corp. Оно ведет учет продаж и реестр сделок и обеспечивает внешнее страхование от мошеннических действий.

Механизм может показаться громозким, но зато ETF прозрачен. Инвестор может видеть, какие активы входят в индекс, войти и выйти в любое время на основании текущей рыночной цены. Примечательно, что стоимость ETF максимально приближена к стоимости их базовых активов, входящих в состав.

Основные показатели

Основные показатели фондов:

- СЧА (стоимость чистых активов) – стоимость имущества фонда за вычетом предстоящих платежей. Величина СЧА говорит о том, насколько популярен этот фонд среди инвесторов.

- TER или размер комиссии. В долгосрочной перспективе разница даже в 1 % может существенно отразиться на результате инвестирования, поэтому надо выбирать фонды с минимальными комиссиями.

- Ошибка слежения показывает, насколько точно фонд следует за индексом. Чем меньше этот показатель, тем эффективнее работает УК.

- Волатильность выступает мерой риска. Показывает, насколько стоимость фонда может изменяться в годовом выражении. Инвестор принимает решение при высокой волатильности, готов ли он терпеть большие просадки акций.

- iNAV – отношение СЧА к количеству акций в фонде. Этот показатель рассчитывают для определения биржевой стоимости ETF.

- Корреляция – зависимость между классами активов. Показывает, насколько изменение одного класса влияет на изменение другого. Поясню на бытовом примере. Выросли цены на молоко, и кефир тоже подорожал. Корреляция высокая. Макароны растут в цене, а арбузы снижаются. Здесь наблюдается низкая корреляция. По возможности надо выбирать ETF с низкой корреляцией друг к другу.

В чем выгода для инвесторов

Начнем с того, что есть такая вещь — как статистика. Наука точная и основывается на исторических данных. Так вот по ней почти все инвесторы проигрывают рынку на длинных дистанциях.

Т.е. пытаясь найти более перспективные акции для роста, ловя все падения и фазы роста, инвесторы тратят кучу времени на анализ, отслеживание позиций и следя за экономическими новостями с целью переиграть рынок и заработать как можно больше денег. Конечно у некоторых это выходит и они получают более значительную прибыль, по сравнению с ростом рынка в целом. Но как правило, это не длится постоянно и если брать за период в несколько лет — практически все они проигрывают рынку.

Точную цифры не помню, но что-то в районе 93-97% всех инвесторов получают доходность меньше, чем растет рынок. Причем это касается абсолютно всех инвесторов: от мелких частных, до крупнейших с многомиллиардными активами, в распоряжении которых множество аналитиков и специалистов.

А теперь представьте, что у вас вероятность обыграть рынок — только 5%. Т.е. это заранее известная игра не в вашу пользу. А раз так, то наверное правильнее было бы купить все акции обращающиеся на рынке и просто ждать их роста, т.е. придерживаться стратегии пассивного инвестирования. Вернее сказать, следовать за индексом. Т.е. покупать акции именно в той пропорции, в какой они входят в какой-либо индекс. Например, индекс ММВБ — состоит из более 50 акций компаний, S&P 500 соответственно состоит из 500 акций. Есть индексы состоящие из гораздо большего количества акций.

Но здесь есть одна проблема, вернее несколько.

- Акции входят в состав индекса в определенной пропорции, имеет определенный вес в индексе. Допустим почти половина веса индекса ММВБ занимают всего 3 компании: Газпром, Лукойл и Сбербанк. Вес остальных намного ниже: от 3-5% до десятых долей процента. И для того чтобы точно купить акции в том же составе, нужно произвести определенные расчеты исходя из имеющейся на руках суммы. Т.е. определить на какую сумму вы должны приобрести акции Магнита, Газпрома, ВТБ и т.д.

- И скорее всего вам не удастся это сделать ввиду отсутствия достаточной суммы позволяющей купить все акции в необходимой пропорции. Для правильной покупки необходима сумма в несколько сотен тысяч, а то и миллионов.

- Несколько раз в год индексы пересматриваются. Какие-то компании добавляются, какие-то убираются из него. Либо меняется их вес в составе индекса. Следовательно, вам также нужно проделывать те же манипуляции и пересчитывать долю акций входящих в ваш портфель. И мы снова возвращаемся к пункту 1.

Это проблема достаточно просто решается приобретением ETF. Здесь собраны акции как раз в соответствии с индексом в аналогичной пропорции. При изменении состава индекса — также изменяется и состав ETF. Причем без вашего участия. Это и есть самое одно из самых главных преимуществ инвестиций в ETF, которое уже давно оценили во всем мире.

Еще несколько плюсов от инвестиций в фонды

- Высокая диверсификация. Покупая данные ценные бумаги, вы вкладываете сразу во всю экономики страны либо в отдельную отрасль. В случае самостоятельного инвестирования в отдельные акции, вы можете попасть в ситуацию, когда компания может обанкротится либо ее котировки могут значительно «просесть» процентов на 50-80%. Владея фондами, при такой ситуации ваши потери составят ничтожно малую величину, что-то в районе 0,1-0,5% от общей доле вашего портфеля.

- Низкая стоимость. Купить ETF можно за смешные деньги — 50-100 долларов будет вполне достаточно за минимальный пакет из 50-100 акций.

- Высокая ликвидность. Так как фонды торгуются на бирже, то к ним применимы те же принципы ликвидности как и к акциям, облигациям. Всего пару секунд на покупку/продажу нужных вам фондов.

- Простота. Вам не нужно быть гуру фондового рынка и разбираться во всех экономических тонкостях. Просто инвестируете деньги в нужную вам отрасль, страну.

Куда лучше вкладываться?

Конечно, многие из вас спросят, в какие фонды лучше вкладывать деньги российскому инвестору. Но я вам скажу, что нет однозначного ответа. Фонды хороши тем, что здесь как раз не надо ждать точки входа, следить за каждой компанией. Можете просто посмотреть статистику и вы будете примерно знать как ведет себя тот или иной фонд. Да и в принципе, вы сами можете прикинуть, что Apple, Microsoft, Intel так и будут продолжать свою деятельность, выпуская новые востребованные продукты. Американский рынок IT всегда будет расти (мое личное мнение), поэтому в него стоит вкладываться. Конкретно речь идет от таких фондах как FXIT, AKNX и TECH. Самый лучший и проверенный — это конечно же FXIT, но и вход там сейчас не дешевый. Поэтому, если вы не стеснены в средствах, то можете взять его в долгосрок, а если стеснены, то возьмите что подешевле. Но это лишь мои мысли, а не призыв к действию.

Также подумайте над акциями американских компаний, а конкретно о фондах FXUS и SBSP. Ну и золото можете использовать как защитный актив, которы, кстати, еще и растет в неплохом темпе. В общем, смотрите и выбирайте.

Что касается брокера, то для я бы рекомендовал Тинькофф Инвестиции. Особенно данный брокер идеален для новичка. Интерфейс интуитивно понятен и очень удобно совершать покупки как в рублях, так и в долларах. Я пользуюсь услугами нескольких брокеров, и Тинькофф мне понравился больше всего.

Ну а вообще, если вы хотите научиться грамотному инвестированию и правильно составить инвестиционный портфель, я рекомендовал бы посетить улетный и в то же время бесплатный марафон Федора Сидорова. Это реально очень крутой мастер-класс, рассчитанный. Я благодарю судьбу за то, что попал на этот тренинг и за 2 года вышел на очень приличный плюс. Теперь продолжаю улучшать результаты.

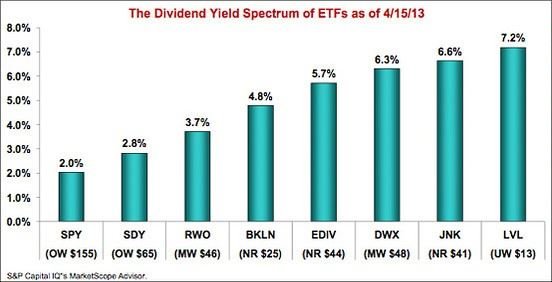

Дивиденды ETF

Многие ETF фонды выплачивают дивиденды, доходящие до нескольких процентов в год. Процент непостоянный: он может меняться в зависимости от успешности входящих в него компаний, а сами выплаты могут производиться ежемесячно, ежеквартально либо раз в год. Есть и такие фонды, которые вообще не платят дивидендов, полностью реинвестируя их. В Европе они выплачиваются в основном с марта по июль. Есть специальные биржевые фонды, которые формируются по принципу высоких дивидендных выплат входящих в него активов.

Отдельно стоит отметить возможность коллективных инвестиций в недвижимость через REIT (Real Estate Investment Trust, произносится как «риит»). REIT получает доходы от сдачи недвижимости в аренду, причем минимум 90 % прибыли траст выплачивает пайщикам в виде дивидендов. При этом трасты свободны от налогов. К примеру, биржевой фонд Vanguard REIT ETF, инвестирующий в фонды недвижимости, выплачивает дивиденды владельцам своих паев четыре раз за год – в конце марта, июня, сентября и декабря. Выплачиваемые дивиденды таких фондов иногда могут быть на уровне 10% годовых.

Выводы

ETF фонды представляют отличное решение для пассивных инвесторов с суммой в несколько тысяч долларов и выше (сами фонды, как уже говорилось, стоят в среднем десятки долларов, но для открытия счета у зарубежного брокера с большим выбором фондов как правило нужно не менее 5 000 $). Диверсификация фондов не спасает от кризисов, но уберегает от несистемного риска.

Особенности при покупке ETF

Поскольку биржевые инвестиционные фонды – довольно нестандартный способ вкладывать деньги, стоит понимать некоторые его особенности. В том числе и на российском рынке. Это поможет не ошибиться при вложении в определенный ETF и получить максимальное количество прибыли от инвестиций.

Работа ETF в России

В России биржевые инвестиционные фонды пока еще не получили такого же широкого и всеобъемлющего распространения, как за рубежом. ETF торгуются только на Московской фондовой бирже, и их там всего 15 штук против почти 900 в остальном мире.

Периодически список допущенных к торгам фондов пополняется. Но не так быстро, как хотелось бы. При этом простота работы с ETF в рамках Московской биржи ничуть не ухудшилась. Фонды по-прежнему торгуются как обычные акции и имеют все преимущества, какие у них есть и за рубежом.

На сайте Московской биржи указан целый список преимуществ ETF для потенциальных инвесторов. Среди них есть доступ к международным рынкам, осуществляемый со стандартного счета брокера. Довольно привлекательно. Кроме того, биржа обещает широкий набор стратегий для работы с ETF, но это все-таки не ее заслуга.

Брокерским компаниям и маркет-мейкерам площадка обещает статус «Уполномоченное лицо ETF» и кучу инструментов для развития торговли и привлечения людей к деятельности. И, следовательно, повышение прибыли.

Важно понимать, что поведение иностранного графика ETF зависит не только от его индекса-прототипа, но и от курса рубля к валюте, в которой индекс считается. Например, если вдруг индекс, считаемый в долларах, несколько падает, а курс рубля к доллару при этом резко вырос, то графики индекса и ETF в рублях будут отличаться

Следовательно, и стоимость акций упадет. Но обратная ситуация позволит выиграть какую-то сумму на разнице курсов. Так что тут как повезет.

Наиболее выгодно все-таки не пользоваться российскими ETF, делая ставку на зарубежные. Потому что нестабильный курс рубля способен сыграть злую шутку с инвестором.

Дивиденды и налоги

У ETF есть одна особенность, связанная с выплатами акционеров. Некоторые компании из индексов делятся прибылью с акционерами в виде дивидендов. И если с обычными акциями получение дивидендов понятно, то с биржевыми инвестиционными фондами все сложнее.

Поскольку владелец ETF распоряжается сразу пакетом акций, а не какой-то конкретной, то он может получать дивиденды сразу от всех компаний, которые их выплачивают. Но большинство ETF ограничивает эту возможность ради блага инвесторов. А дело вот в чем: налоги на доход от ценных бумаг были подняты с 9 до 13%. И поэтому получение мизерных дивидендов попросту никому не выгодно, кроме самых крупных владельцев ETF.

Поэтому фонды пошли другим путем – все дивиденды, выплачиваемые владельцам акций, реинвестируются в те же акции, что в итоге увеличивает цену всего ETF в целом. Следовательно, это повышает доходность бумаг для каждого инвестора. В итоге довольны все.

Кроме того, реинвестиция вдвойне выгодна тем, кто вкладывался в иностранные ETF, а получать деньги хочет в национальной валюте. Таким образом не приходится терять деньги ещё и на конвертации из одной денежной единицы в другую.

ETF

ETF (Exhcange Traded Funds — биржевые фонды)- это тоже фонды. Общая схема управления похожа на ПИФы. Т.е. тоже отдельно хранятся деньги, отдельное компании, которые контролируют процесс. Есть специальная инвестиционная декларация, которая говорит о том, во что этот фонд вкладывает.

Изначально ETF создавались как индексные фонды и с достаточно невысокими комиссиями. В России все ETF являются индексными.

Отличие от ПИФов. Если ПИФы мы покупаем/продаем через управляющую компанию, то ETF создавались именно с целью торговли на бирже. Т.е. они торгуются, как акции. При этом их цена меняется не раз в день (как с паями), а всегда онлайн.

Для покупки ETF нужно открыть брокерский счет и работать через брокера. И поскольку они торгуются подобно акциям, нельзя покупать дробное количество — только целое.

Есть Маркетмейкер, дополнительный участник на бирже, который обеспечивает спрос и предложение в небольшом диапазоне от справедливой цены. Т.е. существует механизм поддержания справедливой цены и ликвидности. В этом основная причина, почему ETF так популярны.

История ETF

Первый ETF появился в 1990 году в Канаде

Дальше было важное событие, когда в США запустили знаменитый SPDR S&P 500 ETF (SPY) в 1993г. На сегодня он самый крупный по размеру активов в мире

Потом индустрия ETF активно развивалась. Фонды начали появляться в большом количестве в разных странах. На 2016 года в 51 стране более 3 триллионов долларов было проинвестировано в ETF.

Если смотреть на США, то можно видеть, как сильно рос рынок ETF и продолжает расти по настоящее время. Объем активов на сегодня почти 3 триллиона долларов.

Если смотреть по объему активов по странам, то США лидирует с огромным отрывом. России в списке лидеров пока нет.

ETF в России

Россия находится в общемировом тренде — постепенно растет объем активов ETF фондов. В нашей стране представлены фонды компаниями FinEX и ITI Funds. Они торгуются на Московской бирже за рубли (редко за доллары). Покупать/продавать только через брокера.

Инвестировать можно с небольших сумму. 1 акция ETF стоит 1-3 тысячи. Дивиденды в случае FinEX реинвестируются (как у ПИФов) или выплачиваются инвестору (ITI Funds).

Информацию про ETF можно посмотреть на следующих ресурсах:

- Сайт Московской биржи — moex.com/s221

- world.investfunds.ru/etf

- Сайт УК FinEX — finex-etf.ru, finexetf.ru

- itifunds-etf.com

- ru.investing.com

Фонды ETF в России выпущены в Ирландии (FinEX) или Люксембурге (ITI Funds) и прошли процедуру листинга на биржах Дублина и Москвы. Они контролируются надзорными органами Европы (ЦБ Ирландии и орган по финансам Люксембурга) и России (ЦБ РФ).

Активы фондов хранятся отдельно у западного кастодиана на сегрегированных счетах. Если что-то случается с УК, есть другие управляющие органы, т.е. ваши активы не потеряются, никуда не исчезнут. При ликвидации фонда средства вкладчикам возвращаются через брокера. Часто активы переходят под управление другой УК.

Плюсы и минусы ETF

Основные плюсы ETF:

- Лучше следуют индексу.

- Нет надбавок (при покупке) и скидок (при продаже), как у ПИФов.

Минусы ETF:

- Молодая отрасль в России. На сегодня представлена только двумя компаниями, одна из которых существует 2 года.

- Не подходит для гос. служащих. Есть ФЗ №79 о запрете определенным категориям лиц иметь ценности в иностранных банках и пользоваться иностранными финансовыми инструментами. Есть законы о противодействии коррупции, «О государственной гражданской службе». Изначально ETF были запущены в Европе и затем появились на Московской бирже. Бюджетники под ограничения не попадают.

- Нужно открывать счет у брокера — это сложнее покупки ПИФов.

- Нужно осваивать торговый терминал.

- Дополнительная комиссии: спред (0,2 — 0,3%), комиссия брокера (за каждую сделку) и депозитария (ежемесячно).

Выбор ETF

Посмотрим конкретные фонды, в которые будем вкладывать. Есть ETF акций и ETF Облигаций.

Можно посмотреть на сайте Московской бирже. Всего там торгуется 14 ETF. Можно вручную проанализировать — кто во что инвестирует. В акции инвестируют только 9 ETF.

Я выбираю сайт Investfunds (Мировые рынки -> ETF). Выбираю Московскую биржу:

Выбор ETF акций для инвестора. Наибольшую доходность показывает фонд FinEX, инвестирующий в китайские компании:

Рассмотрим подробно фонд FinEx MSCI China UCITS ETF, вкладывающий в акции китайских компаний. Цена 1 акции- $2750. Общие комиссии всего 0,9%. За последний год фонд показал доходность 15,55% годовых.

ETF облигаций. С облигациями на Московской бирже работают 4 фонда. Доходность по ним не стоит внимания и часто даже не обгоняет инфляцию.

Как это начиналось

Выше уже упоминалось

о том, что первый фонд такого типа

появился в 1990 году. Произошло это в

Канаде (на бирже в Торонто), хотя изначально

сама идея появилась в США. Почему так

произошло? Потому-что канадцы оказались

не такими бюрократами, как их соседи с

юга и сумели утрясти все формальности

связанные с появлением этого принципиально

нового биржевого продукта всего за один

год. В то время как их коллеги из США

потратили на этот процесс долгих четыре

года.

Сама идея ETF

была взята из отчёта SEC

(американской комиссии

по биржам и ценным бумагам) посвящённому

разбору ситуации возникшей на американском

фондовом рынке в т.н. «чёрный понедельник»

(это когда индекс Dow Jones

просел сразу на 22%). Отчёт

был подготовлен в феврале 1988 года и

тогда же с ним был ознакомлен вице-президент

отдела по разработке новых продуктов

AMEX (американской

фондовой биржи) Натан Мост.

В одном из

разделов представленного отчёта,

внимание Натана Моста и его помощника

Стивена Блума, привлекла идея о создании

альтернативного продукта, представляющего

собой готовую корзину из бумаг крупнейших

компаний страны или отдельной отрасли,

с целью снизить издержки и комиссии

связанные с торговлей акциями отдельно

взятых компаний, а заодно поспособствовать

и решению проблемы высокой волатильности. Самый очевидный

вариант такого рода корзины акций

представляли в то время (да и сейчас

представляют) всем известные фондовые

индексы

Тогда уже существовали индексные

инвестиционные фонды, создающие свои

портфели по образцу выбранного за основу

фондового индекса. Такие фонды были

максимально просты в управлении, всё

что требовалось от управляющей ими

компании, так это поддерживать их

структуру согласно структуре индекса

(которая меняется не так уж и часто)

Самый очевидный

вариант такого рода корзины акций

представляли в то время (да и сейчас

представляют) всем известные фондовые

индексы. Тогда уже существовали индексные

инвестиционные фонды, создающие свои

портфели по образцу выбранного за основу

фондового индекса. Такие фонды были

максимально просты в управлении, всё

что требовалось от управляющей ими

компании, так это поддерживать их

структуру согласно структуре индекса

(которая меняется не так уж и часто).

Но Блум и

Мост решили пойти дальше и сделать так,

чтобы инвесторы могли инвестировать в

фонд не входя в него напрямую, а кроме

этого, чтобы они могли торговать в

течении всей торговой сессии без

дополнительных затрат. Для этого было

решено:

- Создать

корзину акций согласно составу

популярного биржевого индекса (позднее

за основу был выбран S&P

500); - Разбить

эту корзину на множество равных долей

представленных в виде акций биржевого

фонда; - Выпустить

эти акции в свободное обращение на

бирже.

То есть,

теперь любой желающий мог инвестировать

в индекс посредством простой покупки

акций фонда. При всём при том, такие

инвестиции отличались высокой степенью

ликвидности (купить и продать акции ETF

можно в любое время в

течении биржевой сессии) и давали

инвесторам значительные налоговые

преимущества.

В настоящее

время ETF создаются

не только на базе фондовых индексов, их

портфели могут формироваться из любых

финансовых инструментов согласно той

стратегии, которую преследует управляющая

фондом компания.

Говоря

простыми словами, торгуемый на бирже

фонд (ETF)

представляет собой структуру активов

(ценных бумаг или других финансовых

инструментов) формируемую управляющей

компанией и равномерно разделённую на

число долей в виде акций свободно

обращаемых на биржевом рынке.