Что такое активы и пассивы в бухгалтерском учёте

Содержание:

- Позиция пассивного человека

- Что делать с активами и пассивами

- Нестандартные активы

- Зачем нужна диверсификация активов

- Что такое активы и пассивы

- Требования к отчетности

- Классификация активов и пассивов на предприятии

- Как пассив может стать активом

- Виды пассивов

- Перспективы UNI на 2021 год

- Немного истории

- Примеры активов и пассивов

- Виды активов

- Как сравнивать активы между собой

- Оборотные активы

- Таблица потенциальных инвестиций

- Актив или пассив – наглядный пример

- Определение активов и пассивов

- Кто такие активные мужчины?

Позиция пассивного человека

Психологическая слабость, неспособность к энергичным действиям, безответственное поведение, проявление апатии к успеху – называется пассивностью. Для пассивного человека происходящие вокруг события не имеют значения. Пессимист погружён в зависимости и мысли, видит в окружающем негатив. Пессимист страдает сниженной энергетикой.

Бездеятельность ограничивается страхом перед сложностями жизни. Агрессивность в характере человеческой личности проявляется некоторой формой пассивности. Она выражается в:

подавлении гнева и негативных эмоций; панике перед возможным лидерством; сдерживаниеи высказываний по поводу конкретных ситуаций в коллективе, семье, обществе.

Человек, страдающий пассивностью, оправдывает бездействие, мысли, боится жить полноценно.

Что делать с активами и пассивами

Основной принцип бухучета наглядно демонстрирует взаимосвязь рассматриваемых понятий. Без пассивов невозможно формирование активов и, как следствие, рост реальной рыночной стоимости предприятия. Поэтому требуется соблюдать баланс между получаемым доходом и совершаемыми расходами.

В подобной ситуации экономические активы и пассивы увеличиваются, но этот рост обусловлен объективными причинами. Главной из которых становится эффективная работа компании. Чтобы добиться такого развития событий, нужно следовать нескольким простым рекомендациям. Они включают следующие действия, доступные и руководителю предприятия, и частному лицу:

- Определение пассивов, то есть уровня текущих расходов, способных обеспечить нормальную работу предприятия или комфортные условия жизни человека.

- Анализ полученных цифр с точки зрения возможности отказаться от ненужных статей затрат.

- Определение активов, приносящих доход с разбивкой на календарные периоды, аналогичные тем, что использовались для пассивов.

- Сравнение полученных результатов. Хороший вариант – равенство активов и пассивов. Оптимальный – превышение первых над вторыми, что позволит создавать подушку безопасности, актуальную и для организации, и для частного лица.

Нестандартные активы

Активы могут быть такой формы, которая с первого взгляда не вызывает уверенности, что это приносит доход. Тем не менее, деньги можно зарабатывать и на этом.

Это, наверное, все, что касается активов, того что приносит нам доходы в пассивном режиме, единожды вложившись.

Пассивы же это то, что требует дополнительных расходов после покупки, не приносит никаких доходов. Это автомобили и жилая недвижимость, используемые для личных целей, техника и предметы искусства, хранение которых требует особых условий, и они не подлежат последующей продажи, кредиты и долговые обязательства, займы и кредитные карты, вещи, переданные в залог банкам или кредиторам, убыточный бизнес, взятые в долг деньги.

Среди ежедневных расходов пассивами можно считать расходы на покупку продуктов питания, предметов гигиены и ухода, лекарств, оплата коммунальных платежей и налогов, оплата кредитов, расходы на содержание машин, траты на развлечения.

В любом случае стоит помнить, что любой актив может в какое-то время стать пассивом и, соответственно, наоборот.

Зачем нужна диверсификация активов

Диверсификация – это когда вы вкладываете деньги в разные финансовые активы. Например, покупаете ценные бумаги, недвижимость и драгоценные металлы. В ценных бумагах вы тоже делаете диверсификацию: покупаете акции и облигации, акции покупаете у разных компаний. Драгоценные металлы аналогично диверсифицируются: вы приобретаете золото, серебро, платину.

Диверсификация защищает вас от рыночных колебаний. Например, был период в экономике, когда золото двадцать лет падало. И все люди думали, что золото постоянно падает. А потом оно вдруг начало расти, и все удивились. Если вы вкладываете в золото, акции, недвижимость, паи инвестиционных фондов – что-то из этих инструментов может приносить высокие прибыли, что-то может снижаться в цене, что-то может давать убыток.

В целом, благодаря диверсификации, вы будете в плюсе. Вы как бы не кладете все яйца в одну корзину. И если даже одна корзина у вас упадет и несколько яиц разобьются, остальные останутся целыми.

Что такое активы и пассивы

Активы — это имущество, которым обладает компания на отчетную дату. Используя это имущество, предприятие осуществляет свою деятельность и пытается получить прибыль (левая часть баланса).

Пассивы — это экономические средства, за счет которых формируются активы компании (правая часть баланса).

Разница между пассивами и активами

Чтобы объяснить разницу и установить правильную причинно-следственную связь, приведу небольшой пример.

Компания покупает станок для своей деятельности за 100 рублей. Теперь станок — имущество компании и отражается в левой части баланса с оценкой 100 рублей. При этом, чтобы купить оборудование, фирма взяла заем в размере 100 рублей. Это пассив, он отражается в соответствующем месте в правой стороне баланса.

Взаимодействие активов и пассивов

Пассивы — источники, из которых формируется имущество компании. Поэтому в бухучете существует абсолютное правило, которое гласит, что «ПАССИВЫ = АКТИВЫ».

Приведу еще пару легких примеров.

Далее компания приняла решение приобрести товары стоимостью 100 руб., но денег у нее не хватает, поэтому она взяла в кредит 50 руб. Баланс изменился: теперь в пассивах организации есть 100 руб. собственного капитала и 50 заемных средств.

В левой части баланса компании осталось здание, купленное на 50 руб., и появились товары на 100 руб. Свободных денежных средств у фирмы не осталось. Но баланс не изменился: 150 руб. = 150 руб.

Активы и пассивы в бухгалтерской отчетности

Все сведения о структуре фирмы содержатся в таком виде отчетности, как бухгалтерский баланс. Он заполняется не в свободной форме, а имеет определенные правила и структуру.

Активы включают в себя две формы:

- внеоборотные;

- оборотные.

Пассивы подразделяются на:

- собственный капитал;

- краткосрочные обязательства;

- долгосрочные обязательства.

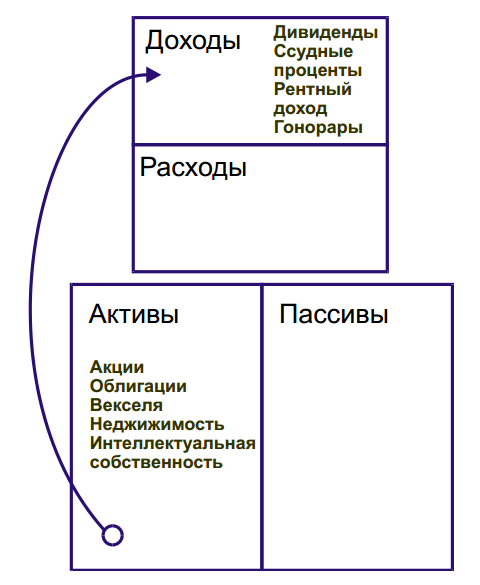

Активы и пассивы по Кийосаки

Его правила определения не относятся к бухгалтерии, смысл их заключается в следующем:

- актив — это все, что приносит доход;

- пассив — это то, что требует вложений.

А главная мысль заключается в наращивании количества первых и сокращении числа вторых.

Требования к отчетности

Общепринятые принципы бухгалтерского учета (GAAP) требуют примечания к финансовой отчетности в отношении любых условных активов. Напротив, в соответствии с Международными стандартами финансовой отчетности (МСФО) компании не обязательно сообщать об условных активах, поскольку они могут никогда не материализоваться.

Международный стандарт финансовой отчетности 37 (МСФО (IAS) 37), применимый к МСФО, гласит следующее: Условные активы не признаются, но они раскрываются, когда более вероятно, что произойдет приток выгод. Однако, когда приток выгод практически гарантирован, актив признается в отчете о финансовом положении, потому что этот актив больше не считается условным ».

Политика учета условных активов для GAAP изложена в Стандарте финансового учета № 5 Совета по стандартам финансового учета (FASB).

Классификация активов и пассивов на предприятии

3.1. Виды активов

А. Оборотные:

- Финансовые средства;

- Сырье, материалы, готовая продукция;

- НДС по приобретениям;

- Ценные бумаги;

- Кредиты;

Б. Внеоборотные:

- Основные средства;

- Нематериальные активы;

- Вложения на длительный срок;

- Продукция, находящаяся в процессе производства;

- Нематериальные;

- Финансовые;

- Материальные;

- Собственные;

- Арендуемые;

- Валовые;

- Чистые;

- Высоколиквидные;

- Абсолютно ликвидные;

- Слаболиквидные;

- Среднеликвидные;

- Неликвидные;

3.2. Виды пассивов

А. Краткосрочные:

- Кредиторские задолженности;

- Кредитные обязательства;

- Резервы будущих расходов;

Б. Долгосрочные

- Отложенные налоговые;

- Кредитные обязательства;

Как пассив может стать активом

Квартира, сданная в аренду, является активом. Она приносит прибыль. Как только квартиросъемщики выехали из жилья, оно становится пассивом – Вы оплачиваете коммунальные услуги, ремонт, налоги и прочее.

Если находятся новые жильцы – пассив снова становится активом.

Чтобы на контрасте показать данное явление, условно разделим людей на три категории:

- Бедные. Данный класс использует два понятия – доход и расход. Все доходы тратятся, нет места накоплениям и активам. Человек влезает в долги, денег едва хватает до зарплаты.

- Средний класс. Здесь присутствует баланс достойных доходов и не менее внушительных расходов. Поддерживая высокий уровень жизни, люди приобретают много пассивов, подчас также наращивая долги. Чем больше заработок – тем выше становятся потребности и траты.

- Богатые. Такие люди стремятся избавиться от пассивов и приобретают активы. А в случае желания приобрести пассив, обеспеченный человек прежде покупает дорогой актив. Здесь всегда следят за тем, чтобы доходы превышали расходы.

Виды пассивов

Рассматривая, что это такое: активы и пассивы, предложу примеры последних:

- Кредиты (к ним относится ипотека, потребительские кредиты, займы на расширение материальной базы производства).

- Деньги в долг. Казалось бы, вы взяли займ у своего друга, не надо платить проценты и комиссии, но все равно деньги надо отдавать: всю сумму за раз или распределяя ее по частям.

- Все имущество. Если бы каждому из нас надо было бы в обязательном порядке составить ликвидность баланса, то квартира, автомобиль, техника, ювелирные украшения — это пассив, ведь, как правило, сразу покупая их, они теряют в цене: нельзя продать товар после пользования на более выгодных условиях, нежели, он купленный. Плюс, в них вложены деньги, которые уже не находятся в обороте.

Пассивы — это не плохо, но планируя вложения и траты, стоит грамотно распределять финансовые доли между категориями, в том числе, и рассматривая источники пассивной прибыли, о которой детальней в моем материале: что такое инвестиции.

Классификация пассивов

Рассматривая детальней активы и пассивы коммерческого или государственного предприятия, стоит обратить внимание на классификацию пассивов. Отмечу, что пассивы складываются из собственного капитала или взятых на себя обязательств

В этом случае можно говорить о таких видах капитала, а значит, и пассивов:

с учетом формы собственности (государственная или частная);

принимая во внимание принцип формирования: акционерный, паевой, индивидуальный;

по характеру использования (потребляемый, реинвестируемый).

Подобные классификации и показатели в банковских документах организации крайне важны, особенно, если вы принимаете решения о прямых инвестициях, которые направлены в развитие бизнеса или производства. А детальней о таких видах вклада можно прочесть на gq-blog.com.

Перспективы UNI на 2021 год

Для того, чтоб понять, какими перспективами обладает этот актив, потребуется, прежде всего, ознакомиться с экспертными прогнозами на 2021 год по UNI. Подобный подход, совместно с проведением самостоятельного анализа направления развития площадки, поможет обеспечить рост вероятности удачного инвестирования в эту монету с получением прибыли.

Знакомясь с перспективами криптовалюты HedgeTrade в 2019 году, а также формирую прогнозы, относительно направления развития монеты UNI, важно учесть, что успех этого актива имеет прямую зависимость от успешности развития ее материнской биржевой площадки. Сейчас в рамках биржевой площадки Юнисвоп проводится финансовых операций на общую сумму свыше миллиарда долларов

Это позволяет площадке занимать около 40 процентов всего современного рынка, децентрализованных криптобирж. Ввиду того, что в основе проекта лежит довольно серьезная и продуманная идея, он был положительно встречен на самом старте биржевыми платформами

Сейчас в рамках биржевой площадки Юнисвоп проводится финансовых операций на общую сумму свыше миллиарда долларов. Это позволяет площадке занимать около 40 процентов всего современного рынка, децентрализованных криптобирж. Ввиду того, что в основе проекта лежит довольно серьезная и продуманная идея, он был положительно встречен на самом старте биржевыми платформами.

Риски для проекта может нести деятельность регуляторов. Пока сложно сказать, как они будут реагировать на эту площадку, где большая часть пользователей не прошла процедуру верификации для подтверждения личности. Правда, возможно, этот нюанс не будет сильно мешать платформе развиваться так, как она не работает с фиатными деньгами.

Нельзя забывать и об отсутствии вменяемой дорожной карты развитии проекта у создателей. Этот факторам, вместе с отсутствием возможности добычи монеты в том числе и с помощью криптовалютных пулов (майнинговых бассейнов), может приводить к замедлению роста монеты и ее популяризации среди юзеров.

Немного истории

В лице создателя этой относительно молодой криптомонеты выступает популярная криптовалютная биржа UNISWAP, представляющая собой децентрализованную торговую криптобиржу, занимающуюся предоставлением возможности пользователям свободно осуществлять обмен крипты без обращения к услугам посредников. Согласно отчетам, опубликованным в Bloomberg, на конец 2020 года эта площадка являлась самой крупной децентрализованной биржей. Среди бирж в мире она сумела занять четвертую позицию по объемам проводимых ежедневно торговых операций.

Правда, по причине начала миграции в середине сентября 2020 года с Uniswap криптомонеты, использующей популярный программный протокол DeFi-протокола SushiSwap на собственную криптоплатформу биржа лишилась две трети собственной ликвидности.

Итогом подобных многогранных процессов стал запуск в середине сентября 2020 года специалистами биржевой площадки Uniswap одноименного токена. Согласно планам, биржа Uniswap собирается в течение следующих четырех лет выпустить на рынок миллиард токенов. При этом эти токены будут распределяться согласно следующей схеме:

- 60 процентов монет будут розданы действующим участникам криптобиржи;

- 21 процент будет передан команде разработчиков, а также будущим сотрудникам компании;

- 18 процентов будут розданы лицам, выступающим в роли инвесторов проекта;

- 0.7 процентов будут переданы тем, кто имеет официальный статус эдвайзеров криптовалютного проекта.

С целью обеспечения роста уровня популярности проекта, команд разработчиков приняла решение о начале раздачи токенов на безвозмездной основе в начале его старта. Такие монеты начали раздаваться членам криптовалютной биржи. Все пользователи, успевшие оформить соответствующую заявку на получение этой крипты, смогли получить от биржи по 400 токенов.

Примеры активов и пассивов

В качестве логичного окончания статьи имеет смысл еще раз привести самые часто встречающиеся на практике примеры рассматриваемых в статье понятий. Активами следует считать:

- Деньги. Самый простой и понятный пример. Денежные средства относятся к активам, так как представляют собой доход, выраженный в виде финансов.

- Недвижимость. Один из самых ценных активов. Включает землю и стоящие на ней капитальные здания или сооружения.

- Оборудование, транспорт и техника. Ликвидное имущество, обычно имеющее немалую ценность. Используется практически во всех видах деятельности предприятия.

- Товарные и производственные запасы. Представляют собой сырье, расходный инструмент и готовые товары, предназначенные для реализации.

- Дебиторская задолженность. Предусматривает получение от должника денежных средств или имущества.

- Нематериальные активы. Включают в себя лицензии, товарные знаки, патенты и авторские права.

- Иные активы, отраженные в балансе предприятия. Например, ценные бумаги других организаций, краткосрочные и долгосрочные инвестиции.

К пассивам относятся следующие виды источников формирования активов:

- Учредительный капитал. Представляет собой взносы владельцев.

- Резервы. Формируются в процессе работы предприятия с целью повышения финансовой стабильности.

- Кредиты и другие финансовые обязательства (кратко- или долгосрочные).

- Имущество компании, которое используется не для получения дохода. Например, квартиры сотрудников, предоставленные для проживания бесплатно, или служебный транспорт.

Виды активов

Информация о хозяйственных средствах, которыми располагает предприятие, отражается на активных счетах. О том, как распределяются эти средства, можно узнать по остаткам на счетах.

Количественные и качественные характеристики имущества и его стоимость на тот или иной момент времени фиксируются в активе (левой стороне баланса). Зачастую активами называют всю собственность компании. Форма бухгалтерского баланса, принятая в России, предусматривает разделение активов на два класса:

-

1. Оборотные, или те, что применяются для осуществления деятельности предприятия. К ним относятся:

— финансовые средства;

— сырье, материалы, запчасти, готовая продукция;

— НДС по приобретениям;

— вложения в ценные бумаги (на короткий срок);

— задолженности со стороны физических и юридических лиц;

— другие активы. -

2. Внеоборотные – те активы, которые не участвуют в хозяйственном обороте. Среди них:

— основные средства;

— нематериальные активы;

— вложения на длительный срок;

— продукция, находящаяся в процессе производства.

Говоря об активах, необходимо отметить следующие моменты:

- Применение активов дает предприятию возможность получения экономической выгоды.

- Событие, повлекшее возможность получения выгоды, уже случилось.

- Стоимость чистых активов – это разница между суммарными показателями активов и пассивов.

Как сравнивать активы между собой

Есть четыре фундаментальные характеристики: доходность, окупаемость, надежность и ликвидность. Давайте с ними познакомимся.

Доходность

Она показывает, сколько денег приносит выбранный актив в определенный период. Например, за месяц, квартал или год.

Доходность для удобства сопоставляется с капиталом, который был вложен в развитие актива. Например, у меня в городе можно за два миллиона купить квартиру и сдавать ее тысяч за десять в месяц. А можно за два миллиона создать и раскрутить очень классный веб-сайт и вывести его на доходность, скажем, 70 000 рублей в месяц (для начала). Вот и будет разница.

Такое сопоставление подводит нас к другой важной характеристике – окупаемости актива

Окупаемость

Это срок возврата вложенных денег. Кроме денег, конечно, вкладываются время и силы, но их «окупаемость» сложно посчитать, поэтому считаются только деньги.

Квартира за два миллиона, которую я буду сдавать, окупится за 200 месяцев – примерно 16 с половиной лет. Сайт окупится за 28 месяцев – то есть за 2 года и 4 месяца.

Но. Когда вы анализируете окупаемость, надо думать, не потребуются ли вам дополнительные вложения в актив. Например, в квартире иногда нужно делать ремонт – может, не капитальный, но косметический. Сайт тоже надо поддерживать – добавлять на него свежие статьи, улучшать старые публикации.

Надежность

Надежность показывает, насколько стабилен ваш актив. Сравним для примера акции и квартиры. Акции компании менее надежны, потому что компания может обанкротиться, компания может прекратить свою работу из-за внезапно наложенных санкций, из-за резкого изменения валютного курса и еще из-за чего-нибудь.

Квартиры как были в доме, так и будут. Если рядом с вашим домом находится университет, куда каждый год приезжают учиться новые студенты – на вашу квартиру всегда будет спрос у съемщиков. Этот спрос может пропасть только из-за какого-нибудь стихийного бедствия, войны или карантина при Covid-19.

Ликвидность

Ликвидный – это такой, который можно очень быстро продать. Акции относятся к категории высоколиквидных активов, потому что они продаются за долю секунды – нажал в торговом терминале на кнопку Sell – акции проданы.

Недвижимость – значительно менее ликвидный актив. Вы ее можете месяцами продавать и так и не продать. Один человек пришел, посмотрел, ушел, второй пришел, посмотрел, ушел – и так далее до бесконечности.

Оборотные активы

Состоят из:

- сырья, готовой продукции, товарно-материальных запасов и незавершенного производства;

- дебиторской задолженности, то есть сумм, которые должны компании ее клиенты и покупатели;

- депозитов и краткосрочных финансовых вложений;

- денежных средств.

Кредиторская задолженность до одного года

Включает:

- краткосрочные заимствования, такие как овердрафты (Возможно, банковский овердрафт выглядит здесь неожиданно, ибо он мог бы быть отдельной статьей балансового отчета каждый год. Однако его неизменное присутствие в балансе не столь существенно, как то, что обычно условия банковского овердрафта ежегодно оговариваются заново, и он подлежит оплате по первому требованию. Таким образом, по сути, это кредиторская задолженность с погашением в течение одного года.)

- текущие транши долгосрочных кредитов;

- прочая кредиторская задолженность, например, суммы, которые компания должна поставщикам, акционерам (дивиденды) и налоговому ведомству.

Чистые оборотные активы

Это оборотные активы за вычетом краткосрочной (до года) кредиторской задолженности.Кредиторская задолженность со сроком погашения более одного годаОбычно она состоит в основном из:

- обеспеченных и необеспеченных кредитов,например, банковский заем с погашением — скажем, через 4 года;

- обязательств по финансовому лизингу, предусматривающих выкуп арендуемых долгосрочных активов.

Оплаченный акционерный капитал

Состоит из обыкновенных, а в некоторых случаях также и привилегированных акций, оцениваемых по номиналу. Опционы на покупку акций не включаются до того момента, пока акции не переданы директорам и персоналу фактически.РезервыСостоят из:

- нераспределенной прибыли и, в тех компаниях, где такие статьи имеются,

- добавочного капитала,

- переоценки недвижимости.

- Оплаченный акционерный капитал увеличится на 150 000 долл., с 300 000 до 450 000 долл.

- Сумма привлеченных денежных средств составит

150 000 х $2,50 = $ 375 000.

- Активы возрастут на 375 000 долл.

- На счет дополнительных поступлений за акции поступит 225 000 долл.,

то есть 375 000 долл. полученных денежных средствминус150 000 долл. прироста оплаченного акционерного капитала.

Эта сумма и будет отражена в платежном балансе по статье «Резервы».

Переоценка недвижимостиЭто увеличение балансовой стоимости активов в результате профессиональной оценки земли и зданий, проведенной уполномоченным инспектором по недвижимости.

Таблица потенциальных инвестиций

| Актив | Получение прибыли |

| Банковские депозиты | Денежные средства, хранящиеся на банковском счёте ( рублёвом или валютном), приносят пассивный доход благодаря накапливаемым процентам от вложения |

| Бизнес | Деньги можно инвестировать в бизнес, который со временем станет приносить доход |

| Акции | При покупке акций, владелец может рассчитывать на получение дивидендов от прибыли бизнеса . Получать прибыль можно и от годового дохода, и от продажи акций |

| Облигации | Приобретение долгосрочных облигаций, создаст стабильный источник дохода на многие годы. Начисление процентов по облигациям осуществляется единожды или дважды в год |

| Недвижимость | Вложение в недвижимость считается самым надёжным способом получения пассивного дохода. Такая покупка гарантирует владельцу постоянное поступление денежных средств за счёт арендной платы . К тому же, цена на недвижимость ежегодно повышается |

| Доли и паи в ПИФах (паевых инвестиционных фондах) | Этим способом обычно пользуются люди, желающие быстро и просто вложить свой капитал, не задумываясь во что и куда. Для выгодного и результативного использования, деньги отдаются под управление профессионалов, которые берут за свои услуги определённый процент |

| Драгоценные металлы и предметы коллекционирования | Инвестирование в золото, серебро, картины, редкие монеты и другие предметы – один из лучших и надёжных способов вложения сбережений, так как их стоимость постоянно растёт |

| Техника, оборудование , транспорт и другое | Владелец этих вещей может получать выручку от их эксплуатации |

Актив или пассив – наглядный пример

К примеру, у гражданина имеется сумма, равная 3 (трем) миллионам рублей. Все дело в том, что распорядиться этими средствами он может по-разному.

Как вариант, есть возможность приобрести жилплощадь – квартиру, пребывающую в приличном состоянии и расположенную в хорошем, удобном районе. Ликвидная недвижимость, пользующаяся стабильным спросом, всегда может быть реализована по выгодной цене. Кроме того, такое жилье можно без проблем сдать во временное пользование за хорошую плату, что обеспечит собственнику (арендодателю) пассивный доход.

Совершив данное приобретение, инвестор сдает недвижимый объект в аренду. Ежемесячная арендная плата – 20 000 рублей. За год получается 240 000 рублей – пассивный доход. Если данную сумму уменьшить на величину коммунальных расходов и прочих затрат текущего характера, то получится примерно 180 000 рублей – чистый доход от предоставления собственного жилья в аренду. Надо также учесть, что стоимость купленной жилплощади, по всей видимости, будет постепенно расти из-за инфляционных процессов и других факторов. Нельзя исключать и повышение размера аренды в определенной перспективе. Таким образом, приобретенная квартира стала доходным активом.

Иной сценарий – потратить 3 (три) миллиона рублей на покупку нового представительского автомобиля в престижном салоне. Покинув пределы автосалона, транспортное средство сразу же теряет 15-20% своей первоначальной стоимости. Помимо этого, необходимо оценить ежегодные затраты обладателя автомобиля на топливо, сервис, стоянку, страховку, расходные материалы и другие статьи затрат, общая сумма которых за год может достигать минимум 350 000 рублей.

Если владелец, например, через 3 (три) года захочет продать данную машину, он сможет выручить за неё максимум 1,5 миллиона рублей. Получается, что обладание таким имуществом привело к утрате 50% его стоимости за трехлетний период нормальной эксплуатации. Кроме того, за этот же период владелец автомобиля потратил на его использование примерно 1 (один) миллион рублей, если руководствоваться данными, приведенными выше (350 000 рублей в год). Три года эксплуатации транспортного средства будут стоить его собственнику около 2,5 миллионов рублей. Автомобиль стал для его владельца типичным пассивом, который не приносит инвестору доходов, но приводит к регулярным затратам и постепенно утрачивает свою стоимость.

Определение активов и пассивов

Существуют три основные трактовки активов и пассивов. Первая связана с классическими определениями из области бухгалтерского учета. Вторая трактовка описывает точку зрения обывателя. Третья возникала по мере развития темы управления инвестициями и личными финансами и касается инвесторов. Начнем с первой.

Первая трактовка

В бухгалтерском учете под активами подразумевается основной капитал компании и оборотные средства, а под пассивом — уставный капитал, привлеченные и заемные средства. Согласно классическому подходу:

-

активы представляют собой материальные и нематериальные объекты, которыми владеют организации и физические лица. Например: недвижимость, оборудование, транспортные средства, объекты авторского права и т.д. Отдельную подробную статью про активы компании читайте здесь;

- пассивы же являются безусловными расходами компании, формирующими источники средств. Это собственный и заемный капитал. Кроме того, компания в результате деятельности получает нераспределенную прибыль и т.д. Подробнее про пассивы организации читайте здесь.

Активы и пассивы компаний отображаются в специальной отчетности — бухгалтерском балансе. В правой части таблицы содержатся сведения об имуществе и средствах для получения прибыли (активы), а в левой источники формирования этих средств (пассивы). Обе части должны уравновешивать друг друга.

Вторая трактовка

Ее можно назвать «интуитивной» и услышать от людей, не имеющих специальных финансовых знаний. Обычно люди подразумевают под активом то, что несет в себе какую-то ценность и может быть превращено в деньги: автомобиль, недвижимость, антиквариат, ценные бумаги и др. Пассивом же в этом случае является безусловный расход, такой как возврат долгов, плата за аренду жилья, налоги и др.

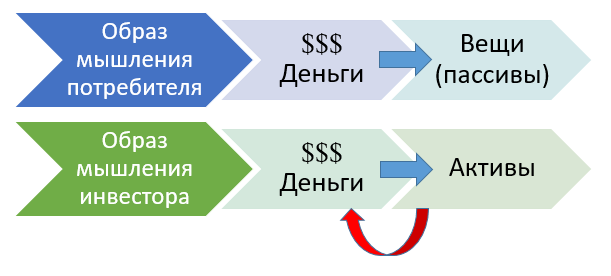

Третья трактовка

Однако если вдуматься, недвижимость может навсегда остаться в собственности владельца. И если он ей пользуется, то вынужден оплачивать коммунальные услуги, делать периодический ремонт и пр. А значит, нести постоянные расходы. У автомобиля больше шансов быть проданным, но как правило по гораздо более низкой стоимости. Особенно, если речь о новой модели с продажей через несколько лет. И все эти годы у владельца опять расходы: страховка, бензин, возможно парковочное место и пр.

Таким образом, большинство вещей (товаров) следует отнести к пассивам, даже если они не требуют денег на свое содержание. Лишь отдельные вещи (произведения искусства, раритетные монеты и др.) могут со временем расти в цене, однако их меньшинство и они не пользуются массовым спросом. А вот все массовое неуклонно обесценивается.

Первым на этот момент обратил внимание Роберт Кийосаки. Его книги я рассматривал тут

Согласно его определению,

активы — это то, что кладет деньги в ваш карман. Пассивы — это то, что вынимает деньги из вашего кармана

С точки зрения бухгалтерского учета такая трактовка ошибочна, но в плане создания своего денежного потока вполне логична. Грамотный инвестор понимает, что активы должны превосходить пассивы. Не так просто принять собственную квартиру источником затрат, а не потенциальным доходом от продажи; однако такой подход формирует более реальный взгляд на свои финансы.

Кто такие активные мужчины?

Чтобы быть востребованным у женщин мужчина должен быть уверен в себе и излучать магнетизм (харизму), соглашается estet-portal.com

И не важно, богат он или беден, если женщина чувствует в мужчине «активное» начало, она доверится ему и пойдет за ним. В этом случае любой женщине может понравиться роль быть «пассивной»

Она будет чувствовать свою защищенность и силу альфа — самца на древнем природой данном уровне.

Даже, если внешне мужчина не очень красив, но его активное начало доминирует, он сам пытается завоевать женщину (ухаживания, подарки, проявление заботы), он выражает свое мужское начало «янь». Женщина в этом случае может проявлять свою слабую сторону «инь», которое заложено в ней с момента рождения. Именно это отношение пробуждает в слабой половине женственность, нежность и доверие по отношению к партнеру.