Ликвидность

Содержание:

Типы ликвидности

Ликвидность бывает трех типов, в зависимости от того, как быстро можно обменять товар на деньги без особых потерь:

- Высокая ликвидность. К активам, считающимися высоколиквидными (высоколиквидные активы), относятся вклады, акции и облигации. Допустим, если у вас есть брокерский счет, вы можете в считанные секунды продать акции Яндекса или Сбербанка по рыночной цене. Вклад в банке также закрывается в момент, как вы расторгаете договор с банком. Деньги на счет возвращаются моментально;

- Средняя ликвидность.

- Низкая ликвидность. К данной категории можно отнести недвижимость (низколиквидный актив). Продажа, например, квартиры может занимать недели и даже месяцы, если перед вами стоит цель получить за нее близкую к рыночной стоимости сумму. Товары и бизнес тоже причисляются к низколиквидным активам.

В рамках одного финансового инструмента ликвидность может быть разной. Среди акций существуют «голубые» фишки, на которые на фондовом рынке всегда высокий спрос, в связи с чем разница между покупкой и продажей этих активов минимальная. Соответственно, такие акции можно назвать высоколиквидными.

Имеются на рынке и акции, на которые спрос не такой высокий, а спред (разница между ценой покупки и продажи) больше. Их называют акциями «второго эшелона». Да, продать их можно, но либо по не самой привлекательной цене, либо с задержкой во времени, чтобы найти покупателя, согласного на предлагаемую вами цену. А также есть «мусорные» акции, которые, как правило, продаются со значительным дисконтом, доходящим до 20-30%. Чтобы продать такие акции по справедливой цене, могут потребоваться месяцы ожидания покупателя.

Недвижимость, в целом, считается низколиквидным инструментом, однако в этой категории тоже есть разделение на низко- и высоколиквидные активы. Например, элитные квартиры или дома с высокой стоимостью за городом считаются низколиквидной недвижимостью (вероятно, в эпоху коронавируса это утверждение можно оспорить, так как проводить время за городом во время локдаунов и пандемии приятнее, чем в квартире в городе). Поиск покупателя такого актива будет долгий, а вероятность продажи по справедливой цене низкая.

Ликвидность же квартир эконом-класса, находящихся в удобном месте города можно считать высокой. На такую недвижимость всегда есть спрос.

Деньги наиболее ликвидны, показатель их ликвидности – это возможности свободно ими расплачиваться. Изменение ликвидности связано с инфляцией, когда цены растут одновременно падает покупательная способность национальной валюты.

Для банка

Понятие ликвидности необходимо и для успешного ведения банковского дела

При этом для банка важно не только правильно оценить ликвидность компании-заемщика для обоснованной выдачи кредита. Необходимо также учитывать и собственную ликвидность, чтобы выполнять показатели банковской деятельности, установленные Центробанком, и оставаться «на плаву» банковского бизнеса

Для анализа банковской деятельности используют показатели, аналогичные анализу ликвидности предприятия. Для этого используются следующие нормативы банковской деятельности, установленные Инструкцией ЦБ РФ № 139-И:

Н1 – это целая группа показателей, которая включает:

Н1.0 – отражает достаточность собственных средств банка и является основным показателем банковской деятельности. Именно за неисполнение этого показателя отзывается большое количество банковских лицензий. Минимальное значение на сегодняшний день установлено ЦБ РФ в размере 8%.

Н1.1 – показывает достаточность базового капитала. Минимальное значение – 4,5%.

Н1.2 – показывает достаточность основного капитала и устанавливается на уровне 6%.

- Н2 – норматив мгновенной ликвидности. Показывает способность банка погашать свои обязательства в течение одного операционного дня. Минимально допустимая величина составляет 15%.

- Н3 – норматив текущей ликвидности. Отражает способность кредитной организации исполнять свои обязательства в течение ближайших 30 дней. Минимальный уровень норматива составляет 50%.

- Н4 – норматив долгосрочной ликвидности. Демонстрирует способность кредитной организации противостоять риску неисполнения своих обязательств из-за размещения средств в долгосрочные активы. Максимальное значение показателя устанавливает на уровне 120%.

Анализ ликвидности

Анализ «разрывов ликвидности» классифицируется на два разряда: собственные вложения и активы компании. Собственные вложения вкладываются в расчёте на долгосрочные перспективы. Это могут быть низколиквидные и среднеликвидные активы, например, объекты недвижимости, негосударственные ценные бумаги 2-3 эшелонов.

При торговле на бирже необходимо быстрое фиксирование прибыли. Для этого активы должны выгодно и быстро продаваться без потери стоимости. Поэтому торгующие на рынке ценных бумаг понимают, что низколиквидные акции и облигации трудно реализовать в выгодный момент. Игроки на бирже и агрессивные инвесторы должны иметь 80% высоколиквидных активов.

Ликвидность активов компании формируется внутренними активами (ликвидным имуществом). Основную часть имущества предприятия очень трудно превратить в денежные средства. Продажа здания, оборудования и материалов – сложная задача, так как при этом теряется существенная часть стоимости. Поэтому необходимо внимательно наблюдать за ликвидностью в краткосрочной и среднесрочной перспективе – объёмом ликвидных товаров в обороте и суммой денег на вкладах.

Каждым предприятием выбирается собственный показатель нормы ликвидности. При минимальном использовании заёмных средств и небольших вложениях в покупку материалов, этот показатель можно уменьшить. В случае, если предприятие активно использует кредитные средства, потребуется больше ликвидных активов.

Что такое ликвидность?

Термином ликвидность обозначают время, за которое инвестор может обратить свои инвестиции в наличные деньги по текущей рыночной цене. Чем это быстрее происходит, тем ликвидность выше, соответственно риск ликвидности ниже. И наоборот, чем больше времени нужно, чтобы обратить актив в наличность, тем ликвидность ниже и риск ликвидности выше.

Давайте рассмотрим пример. У вас, с одной стороны, есть квартира, которую вы получили в наследство от бабушки и хотите продать, и с другой, депозит в банке. Вам срочно нужны наличные деньги для какого-то дела. Откуда вы их быстрее получите? Ясно, что с депозита, потому что ликвидность этой инвестиции намного выше.

Ликвидность на примере кризиса 2008

Лучший реальный пример, на котором можно раскрыть всю важность контроля риска ликвидности – это мировой финансовый кризис 2008 года. На его основе снят шикарный фильм, который рекомендую посмотреть, «Крах неприемлем: спасая Уолл-Стрит»

Всем известно, что все началось с финансового сектора: банки, а затем страховые компании. Но как? Дело в том, что такой малоактивный объект инвестирования как недвижимость, стал в США, особенно в конце 2006 года, очень популярным. Банки выдавали кредиты на недвижимость, позабыв о риске ликвидность. Когда им понадобились деньги для погашения долгов, их просто не было, потому что тяжело дом превратить в наличку за короткий период.

Самый известный случай – банкрот банка Lehman Brothers, который финансировался большим количеством краткосрочных денег. Руководство по глупости использовало этот краткосрочный капитал для оплаты долгосрочных инвестиций в недвижимость, которая является низколиквидным инструментом. Когда пришло время платить по своим обязательствам, они не могли обратить достаточно быстро неликвидный актив в наличку, а краткосрочных инвестиций не осталось. Акционеры были почти уничтожены, несмотря на то, что Lehman был прибыльным банком и имел несколько миллиардов долларов собственного капитала.

От чего зависит ликвидность актива?

Давайте рассуждать логично. Если мы имеем актив, который нужно быстро продать по текущей рыночной цене, то время продажи будет зависеть от:

- Наличия покупателя на рынке продаваемого актива

- Время оформления сделки.

Теперь понятно, почему недвижимость низколиквидная инвестиция. Не так уж много людей покупают ее, и для оформления продажи нужно достаточно много времени.

Теперь давайте рассмотрим актив, который интересен нам больше всего – акции. Так как интернет сделал возможным осуществлять торги практически мгновенно, то напротив пункта «b» – время оформления сделки – мы ставим большой плюс.

Пунктом «а» на фондовом рынке выступает средний объем торгов

Поэтому так важно при отборе акций выставлять определенное значение объемов торгов, чтобы оградить себя от риска ликвидности

Что произойдет если торговать акциями с малыми объемами торгов? Проскальзывание или слиппедж. Возрастает риск получить не ту цену, на какую вы рассчитывали. Например, у вас стоит стоп лосс на продажу по $20, а покупателей по этой цене нет, но есть по $19.50. Вы получаете проскальзывание в 50 центов.

Ликвидность разных финансовых рынков

По убыванию самыми ликвидными финансовыми рынками являются: Форекс, товарно-сырьевой и, наконец, фондовый

Да, все верно, акции являются менее ликвидными, чем валютные пары и фьючерсы (конечно, берутся во внимание средние показатели). Почему?

Дело в том, что форекс и рынок фьючерсов являются сугубо спекулятивными. Нет такого человека, который может предсказать урожай пшеницы на следующий год, так как и экономику страны (если вы не имеете, как Сорос, инсайдерской информации). Так как спекуляция подразумевает более частое совершение сделок, то понятно, что объемы торгов на этих рынках будут выше. Соответственно и ликвидность здесь будет выше.

Практическая польза

Чтобы всегда получать в сделках запланированную цену, избегать просказьзывания, нужно придерживаться всего одного правила – торговать ликвидные бумаги.

Как практически это реализовать:

- Торгуйте инструменты с дневными объемами торгов не менее 300 тысяч.

- Если вы торгуете внутри дня учитывайте средний торговый объем вашего таймфрейма, а также за отдельные периоды торговой сессии: первые 1,5 часа, средина, последние 1,5 часа. Чтобы не было такого, что позицию в 1000 акций вы пытаетесь закрыть в период, где торгуется всего около 1000 акций в обе стороны.

Как вы уже поняли, чтобы контролировать риски ликвидности, нужно принять одно решение – торговать бумаги с адекватными объемами – и забыть об этом. Оставляйте обязательно свои комментарии, делитесь ссылкой на статью в соцсетях ниже, жмите 5 звезд, если информация понравилась и оставайтесь успешными!

Риски ликвидности предприятия

Риск ликвидности — один из основных финансовых рисков в деятельности предприятия.

Важно различать два похожих по звучанию, но существенно различающихся по смыслу финансовых термина, — «риск ликвидности предприятия» и «риск ликвидности рынка». Риск ликвидности предприятия выражается в невозможности реализовать продукцию или активы предприятия по приемлемым ценам, из-за чего может пострадать способность коммерческой организации по выполнению своих денежных обязательств

Риск ликвидности предприятия выражается в невозможности реализовать продукцию или активы предприятия по приемлемым ценам, из-за чего может пострадать способность коммерческой организации по выполнению своих денежных обязательств.

Риск ликвидности рынка проявляется в общей «просадке» участников торговых отношений в конкретной сфере. Влияние ликвидности рынка ощущается особо сильно во времена глобализации рынков и когда экономика стран находится в состоянии финансового кризиса.

Риск ликвидности — это риск потерь, связанных с несоответствием ожиданий фактическим возможностям по исполнению обязательств по активам и пассивам, перед бизнес-партнерами (подрядчиками и поставщиками), банками, внебюджетными фондами, бюджетом и сотрудниками.

Подобные риски напрямую зависят от денежного оборота организации.

Чтобы ликвидности и платежеспособности предприятия ничего не угрожало, руководство должно принять соответствующие меры.

Те же малые предприятия не всегда способны влиять на риск ликвидности рынка. За собственные риски они практически всегда сами отвечают.

При неустойчивом положении дел следует уделить внимание организационной структуре и развитию менеджмента. Можно учредить внутреннюю службу аудита для минимизации злоупотреблений внутри компании

Ликвидность оценивается при помощи баланса и расчетов на его основе коэффициентов ликвидности.

Это позволяет вовремя обнаружить отклонение показателей ликвидности в сторону минимальных показателей либо слишком сильного превышения. В первой ситуации организация должна в течение нескольких месяцев привести показатели в норму.

Анализ ликвидности стоит проводить одновременно с проверкой доходности. Предприятия получают больше дохода при минимально возможных показателях ликвидности.

При таком подходе удастся вовремя обнаружить проблемы с ликвидностью и заранее предпринять меры для минимизации рисков. Это даст возможность предприятию плодотворно вести хозяйственную деятельность и получать доход.

Виды

В предыдущем разделе мы, по сути, разобрали ликвидность товара. Если продолжить эту классификацию, то различают еще несколько видов ликвидности.

Ликвидность предприятия

Ликвидность предприятия – это способность активов, которыми владеет предприятие, быстро превращаться в деньги в случае необходимости. При этом цена их продажи должна быть приближена к рыночной. Любая компания заинтересована в том, чтобы на ее балансе числились исключительно высоколиквидные активы. Но это идеальная картинка, которая редко соответствует действительности.

Например, устаревшие морально и физически станки быстро реализуются только на металлолом. То же самое можно сказать о корпусах цехов, которые последний раз ремонтировались в прошлом веке. Все это низколиквидные активы, которые ухудшают состояние финансово-хозяйственной деятельности предприятия.

Для предприятия важно понимать, в каком состоянии оно находится сейчас и что случится, если кредиторы потребуют рассчитаться по долгам. Анализ ликвидности позволяет построить финансовые потоки компании на среднесрочную и долгосрочную перспективы без образования задолженности

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Отдельно мы более подробно рассмотрим методику расчета показателей ликвидности.

Ликвидность банка

Банк, который активно выдает кредиты населению и предприятиям, должен обладать и свободным капиталом на случай преждевременного погашения обязательств перед своими вкладчиками. Насколько быстро он сможет это сделать, будет показателем ликвидности банка.

Для оценки ликвидности анализируют:

- денежные средства в кассе и на счетах;

- наличие высоколиквидных активов (например, ценных бумаг);

- возможность получения межбанковских кредитов и кредитов Центробанка;

- качество привлекаемых средств.

Центробанк следит за ликвидностью коммерческих банков. Он устанавливает специальные нормативы:

- Н2 – норматив мгновенной ликвидности (более 15 %).

- Н3 – норматив текущей ликвидности (более 50 %).

- Н4 – норматив долгосрочной ликвидности (менее 120 %).

Ликвидность ценных бумаг

Означает, как быстро на фондовом рынке можно продать ценные бумаги по рыночной цене. Оценивают по объему торгов и величине спреда.

Спред – разница между максимальной ценой спроса на конкретную акцию/облигацию и минимальной ценой предложения. Чем меньше это значение и больше сделок на бирже в единицу времени, тем ликвиднее будет актив.

Данные по спреду удобнее смотреть в биржевом стакане вашего брокера. Объемы торгов – на Московской или Санкт-Петербургской бирже.

Например, спред на обыкновенные акции Сбербанка по состоянию на 8.06.2020 составляет всего 0,07 руб.

А вот так выглядят итоги торгов от 5.06.2020:

Как видите, Сбербанк на второй строчке по объему торгов. Это значит, что инвестор может быстро продать свои активы по рыночной цене. На бирже есть достаточное количество заявок на покупку.

Вложения в высоколиквидные активы позволят чувствовать себя в относительной безопасности. Их в любое время можно быстро превратить в деньги и вернуть вложенные средства. Некоторые сознательно или по незнанию вкладывают в низколиквидные акции, которые обещают высокую доходность. Но при неблагоприятном развитии рынка их не удастся продать даже по той цене, по которой покупали.

Ликвидность недвижимости

Недвижимость – любимый актив россиян. Они охотно вкладывают в нее деньги и надеются на высокую отдачу. Но эффективность вложения в недвижимость зависит от ее ликвидности, т. е. способности быстро превратиться в деньги.

Рассмотрим два примера:

- Однокомнатная квартира в мегаполисе с обычным ремонтом, хорошей транспортной доступностью, рядом находится целый ряд вузов, школа, детский сад и торговые центры.

- Пятикомнатное элитное жилье с дизайнерским ремонтом в экологически чистом районе небольшого провинциального города. Общественный транспорт еще на стадии проектирования. Ближайшая школа, поликлиника и детский сад в нескольких километрах поездки на машине.

Какой из двух вариантов является более ликвидным? При таких исходных данных очевидно, что первый. На ликвидность недвижимости влияет много факторов: местоположение, состояние объекта, инфраструктура, ближайшее окружение и пр

Поэтому так важно все их учитывать при инвестировании с целью сдачи в аренду, дальнейшей перепродажи или в качестве долгосрочного вложения средств

Ликвидность компаний

Ликвидность предприятия – это мера платёжеспособности компании, которая зависит от ликвидности её активов. Она рассчитывается чтобы понять, может ли компания в срок расплатиться по своим долгам. Чем лучше показатели, тем проще получить кредит в банке.

Если у фирмы много денег на счетах, а на складах большие запасы востребованных товаров – она без проблем рассчитается в срок.

Если же склады пустые, денег нет, и есть только разваливающийся завод в пригороде, то в случае банкротства кредиторы будут очень долго ждать свои средства.

На основе бухгалтерского баланса считают коэффициент ликвидности. Он показывает соотношение долгов предприятия и оборотного капитала. Ликвидность компании бывает текущая, быстрая и абсолютная. Прежде чем перейти к формулам расчёта этих коэффициентов, нужно разобраться с видами активов.

Ликвидность баланса

Баланс фирмы делится на две категории: активы и пассивы.

Ликвидность баланса предприятия показывает, сможет ли компания за счёт своих активов покрыть все обязательства. Грубо говоря, хватит ли денег, чтобы расплатиться по долгам.

Актив баланса – всё то, что при управлении способно зарабатывать деньги и приносить прибыль. Это ресурсы, материальные ценности, технологии. Могут быть низко-, средне- и высоколиквидные.

Пассив баланса – это источники денежных и производственных ресурсов предприятия. Это собственный капитал предприятия, кредиты, резервные фонды и т.п. Пассивы также классифицируются по степени ликвидности – что-то нужно отдать срочно, а что-то может подождать.

Активы и пассивы делятся на четыре группы, их принято нумеровать и обозначать буквами А и П соответственно. На таблице ниже изложены зависимость этих групп и правила ликвидности в последнем столбце.

| Активы | Пассивы | Условие ликвидности | ||

|---|---|---|---|---|

| А1 | самые ликвидные активы: деньги на счетах и краткосрочные финансовые вложения. | П1 | самые срочные обязательства: кредиторская задолженность. | А1 ≥ П1 |

| А2 | быстрореализуемые активы: краткосрочная дебиторская задолженность. | П2 | краткосрочные пассивы: краткосрочные кредиты и займы, задолженность участникам по дивидендам и другим доходам. | А2 ≥ П2 |

| А3 | медленно реализуемые активы: запасы, НДС, долгосрочная дебиторская задолженность. | П3 | долгосрочные пассивы: долгосрочные кредиты. | A3 ≥ ПЗ |

| А4 | труднореализуемые активы: внеоборотные активы. | П4 | устойчивые пассивы: доходы будущих периодов, резервы предстоящих расходов и платежей. | А4 ≤ П4 |

Сопоставив А1 и А2 с П1 и П2 мы выясним текущую ликвидность, а А3 и А4 с П3 и П4 — перспективную ликвидность. Так можно спрогнозировать платёжеспособность предприятия на основе сравнения будущих поступлений и платежей.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности, или коэффициент покрытия, равен отношению оборотных активов к краткосрочным обязательствам (текущим пассивам). Его рассчитывают по формуле:

Ктл = оборотные активы / краткосрочные обязательства

Этот коэффициент показывает, как компания может погашать текущие обязательства за счет только оборотных активов. Чем выше коэффициент, тем выше платёжеспособность предприятия. Если этот показатель ниже 1,5, значит, предприятие не в состоянии вовремя оплачивать все счета. Идеальный показатель — 2.

Коэффициент быстрой ликвидности

Этот коэффициент показывает способность ответить по текущим долгам в случае возникновения каких-либо сложностей.

Коэффициент быстрой ликвидности равен отношению высоколиквидных текущих активов к краткосрочным обязательствам. К высоколиквидным текущим активам не относят материально-производственные запасы, потому что, если их срочно продать, мы получим сильные убытки. Коэффициент быстрой ликвидности рассчитывают по формуле:

Кбл = (краткосрочная дебиторская задолженность + краткосрочные финансовые вложения + остаток на счетах) / текущие краткосрочные обязательства.

Нормой считается, если коэффициент ≥ 1.

Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности равен отношению средств на счетах компании и краткосрочных финансовых вложений к текущим обязательствам. Этот показатель рассчитывают так же, как и коэффициент быстрой ликвидности, но без учета дебиторской задолженности:

Кал = (остаток на счетах + краткосрочные финансовые вложения) / текущие краткосрочные обязательства.

Нормальным считается, когда этот коэффициент по крайней мере ≥ 0,2.

Виды ликвидности

Рассмотрим самые распространенные виды ликвидности, упоминание о которых можно встретить в финансово-экономических обзорах.

Ликвидность предприятия

Ликвидность предприятия — это соотношение ликвидных активов и задолженности компании. Простыми словами, ликвидность компании показывает, как быстро она сможет рассчитаться по своим обязательствам. Применительно к предприятию понятие «ликвидность» близко по значению к понятию «платежеспособность».

Ликвидность баланса

Ликвидность баланса предприятия — это то же самое, что и ликвидность предприятия. Она показывает, позволяют ли активы компании быстро выполнить свои обязательства, если наступит такая необходимость.

Ликвидность баланса рассчитывается как отношение ликвидных активов к задолженности предприятия. Степень ликвидности баланса определяется, исходя из соотношения разных групп активов с разными группами пассивов.

Ликвидность банка

Ликвидность банка — это возможность банка выполнить свои обязательства перед клиентами за счет высоколиквидных активов. Простыми словами, ликвидность банка показывает, как быстро он сможет выдать деньги всем вкладчикам в размере их остатков на счетах, если возникнет такая необходимость.

Как правило, понятие «ликвидность банка» употребляется в весьма условном значении — тут не подразумеваются какие-то конкретные цифры. Хотя рассчитывается она, по сути, так же, как и ликвидность предприятия, только применительно к банковскому балансу. Ведь как и в любом предприятии, на балансе банка находятся не только высоколиквидные, но и низколиквидные или даже проблемные активы (здания, офисная техника, кредиты, срок погашения которых не наступил, проблемная задолженность по кредитам, и т.д.).

Ликвидность рынка

Понятие «ликвидность» можно встретить применительно не только к определенной компании, но и к целому финансовому рынку. Что это такое?

Ликвидность рынка — это показатель, характеризующий, как быстро можно продать актив этого рынка по выгодной рыночной цене.

Рынок можно считать высоколиквидным, если сделки на нем заключаются регулярно, и при этом маржа (разница в цене покупки и продажи актива) невелика. Ликвидность рынка может меняться с изменением рыночной конъюнктуры.

Ликвидность ценных бумаг

Ликвидность ценных бумаг — это показатель, характеризующий, как быстро можно продать ценную бумагу по выгодной рыночной цене на фондовом рынке. Ликвидность ценной бумаги определяют, исходя из объема торгов и величины спреда (разницы в цене покупки и продажи актива). Чем больше объем торгов, и чем меньше спред — тем выше ликвидность ценной бумаги.

Ликвидность капитала

Ликвидность капитала — это показатель, определяющий, как быстро можно вернуть вложенный инвестиционный капитал. Простыми словами, выгодно вывести капитал из инвестиционных активов.

Как я уже писал, ликвидность капитала — один из важнейших параметров инвестиций, на который должен обращать внимание каждый инвестор, выбирая, во что инвестировать

Кому и зачем нужна ликвидность

Это важный экономический фактор, на который в первую очередь обращают внимание потенциальные инвесторы, выбирая ту или иную компанию с целью вложения в нее своего капитала. Это позволит ему максимально эффективно инвестировать средства, а если вариант окажется провальным, он всегда сможет оперативно выполнить обратную конвертацию актива фирмы в деньги

Далекие от процесса инвестирования люди интересуются ликвидностью, чтобы понимать, какому самому надежному банку отдать предпочтение.

Ликвидность предприятия анализируется для того, чтобы оценить его реальное финансовое положение в кратко и среднесрочной перспективе.

Что это значит? Специалист на основании бухгалтерского баланса (а именно прогнозированных результатов деятельности) и отчета о прибылях и убытках получает сведения о наличии у предприятия на данный момент достаточной суммы оборотных средств, чтобы погасить все обязательства.

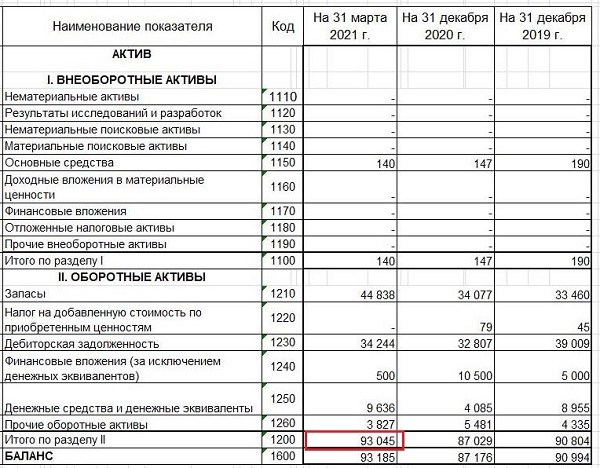

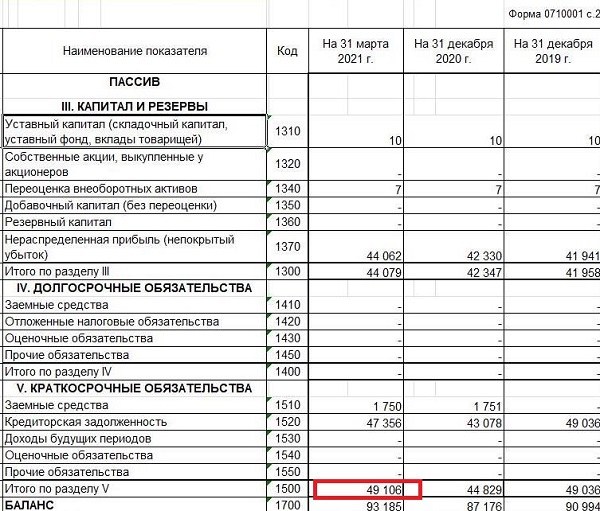

Как считать коэффициент текущей ликвидности по балансу

Если, предположим, вы являетесь потенциальным инвестором и для расчетов у вас есть только бухгалтерский баланс, то общая формула такая:

Стр.1200/стр.1500.

\[ Итак, Ктл=93045/49106=1,89. \]

Но даже такой баланс, составленный по упрощенной форме, которая используется для малых предприятий, дает возможность откорректировать значение, убрав лишние показатели.

Обратите внимание на столбец, относящийся к 2020 году. Налог на добавленную стоимость, не предъявленный бюджету, может являться лишь косвенным подтверждением увеличения свободных денежных средств

То есть, в следующем отчетном периоде компания заплатит налога меньше на 79 тыс. руб., и тем самым свободных денег будет больше. Тем не менее я бы этот показатель в расчет включать не стала, поскольку предъявление бюджету НДС является правом налогоплательщика, а не его обязанностью. И не факт, что эти 79 тыс. руб. в следующем периоде освободятся – возможно, они так и будут «висеть» на балансе еще 3 года.

Советы

- Любой предприниматель, независимо от рода деятельности, должен ознакомиться с этим понятием и уметь рассчитывать коэффициент;

- Ликвидность можно повысить, применив ряд эффективных мер по реорганизации компании, внедрения новых технологий, совершенствованию управленческого аппарата и прочее;

- Постоянный мониторинг коэффициента позволяет избежать в дальнейшем грубых ошибок, а так же сменить тактику компании, переосмыслить ценности и сформировать новые долгосрочные цели;

- Показатель применимы для различных сфер, вплоть до процесса продажи личного автомобиля или загородного дома;

- Знания о ликвидности необходимы всем, кто желает достичь благосостояния.

Степени ликвидности активов

По степени ликвидности любые активы традиционно классифицируются на 3 категории:

- Высоколиквидные.

- Средней степени ликвидности.

- Низколиквидные.

Логично предположить, что большинство современных активов на фондовом рынке обладают высокой степенью ликвидности. Это:

- акции,

- облигации,

- опционы,

- фьючерсы.

Они торгуются в электронном виде и могут быть реализованы за считанные секунды с минимальным спредом.

Вместе с тем не стоит так категорично подходить к разделению активов на ликвидные и неликвидные только исходя из категории инструментов. Среди биржевых активов так же есть более ликвидные (как акции первого эшелона), и менее ликвидные (второго и третьего эшелона).

Как я уже сказал, деньги обладают абсолютной ликвидностью, но вместе с тем одни валюты считаются мировыми резервными и используются как ликвидный инвестиционный актив (например, доллар США, евро, швейцарский франк, британский фунт), другие частично конвертируемые, и их ликвидность обеспечивается только на территории родной страны-эмитента (рубль, юань, индийская рупия, бразильский реал и др.).

Касаемо рынка недвижимости принцип аналогичен: есть более востребованные объекты (как квартиры эконом класса в центре города) и менее ликвидные (нестандартное или старое жилье в неудачном районе).

При составлении инвестиционного портфеля можно, конечно, ориентироваться исключительно на ликвидность и подбирать только самые популярные инструменты вроде акций и краткосрочных облигаций «голубых фишек», долларового депозита и торговли на Форексе.

Но любой опытный инвестор понимает, что грамотный диверсифицированный портфель должен учитывать и другие факторы: потенциальную доходность, уровень риска, отраслевое и валютное распределение и многое другое.

Сбалансированный инвестпортфель может включать ценные бумаги второго и третьего эшелонов, которые обычно дают более высокую доходность, золото (ведь оно по-прежнему остается консервативным инструментом, защищающим от экономических потрясений), недвижимость (поскольку это реально осязаемый актив с долгосрочными перспективами) и т.д.

Степень ликвидности любого инструмента коррелирует с параметром срочности его реализации.

Так, при долгосрочных инвестициях предпочтение можно отдать активам со средней и низкой ликвидностью, а на коротком горизонте – высоколиквидным.

Чем длиннее перспектива инвестирования, тем менее реализуемыми могут быть инструменты.

Что такое ликвидность: простое объяснение

В экономической сфере ликвидность – это трансформация активов, записанных на балансе предприятия в финансовые ресурсы, путем их реализации

Очень важно, чтобы стоимость продажи активов была близка к их реальной рыночной стоимости. Основываясь на вышесказанном можно сделать вывод, что степень ликвидности является отражением временного промежутка, необходимого для реализации имущественных ценностей предприятия

На сегодняшний день существует три основных вида ликвидности, различающиеся между собой скоростью трансформации в денежные средства:

- Активы с высокой ликвидностью – к этой категории можно отнести ценные бумаги, финансовые средства и вклады в финансовых учреждениях. Такие активы могут быть превращены в денежные ресурсы за относительно короткий временной отрезок.

- Активы со средней ликвидностью – в данную группу входит дебиторская задолженность за вычетом краткосрочных инвестиций. Помимо этого, среднеликвидными активами считается продукция, проходящая подготовительный этап, предшествующий реализации. Данные активы могут быть превращены в денежные средства в течение срока величиной от тридцати дней до полугода. Здесь следует выделить тот факт, что стоимость реализации таких активов практически равна их реальной рыночной стоимости.

- Активы с низкой ликвидностью – эта группа включает в себя недвижимое имущество, морально устаревшую производственную технику и просроченные дебиторские задолженности. Также в эту категорию можно включить другие активы, для реализации которых потребуется довольно длительный промежуток времени.

Основываясь на вышесказанном можно сделать вывод, что один и тот же актив может иметь различную ликвидность. При расчете данного показателя необходимо учитывать множество различных факторов, включая престижность самой компании. В качестве примера приведем ситуацию, связанную с продажей акций Apple. Данные акции распродаются за максимально короткий временной отрезок, благодаря известности компании. Малоизвестные производители, выпускающие аналогичную продукцию, распродают свои акции в течение более длительного промежутка времени, что приводит к потере их рыночной стоимости.

От ликвидности активов зависит величина риска и доходность