Что такое биржа: чем на ней торгуют, как на нее попасть и начать торговать

Содержание:

- Что такое фондовая биржа

- Выберите инвестиционную стратегию

- Ответы на часто задаваемые вопросы (F.A.Q.) 🎓

- Выбор начинающими брокера для биржевой торговли

- Чем отличается покупка валюты на бирже от покупки в банке

- Правила работы

- Диверсифицируйте

- Организационная структура фондового рынка

- Биржевая площадка: структура и инструменты

- Кто и как может стать трейдером?

- Установите порог своего риска

- Как начать торговать на фондовой бирже — пошаговая инструкция для начинающих трейдеров

- Как много зарабатывать на бирже – полезные советы от экспертов

- Что значит торговать акциями простыми словами

- Как заработать на бирже акций с минимальными потерями

- Торговля на бирже – варианты заработка

- Как зарегистрироваться и открыть счет на MOEX физическому лицу

- Какие есть комиссии за покупку валюты на бирже и вывод денег

Что такое фондовая биржа

На фондовой бирже продаются ценные бумаги — акции, облигации и прочие разновидности, о которых я обязательно расскажу чуть ниже. По «возрасту» этот сегмент рынка располагается посередине между биржей товаров и сырья и рынком валют.

Проще всего выявить особенности фондовой биржи, если сравнивать ее с валютной. О последней мы подробно говорили в материале «Торги на валютной бирже» — почитайте.

Рынок ценных бумаг работает не круглосуточно, ночью торговля не ведется. В выходные дни и международные праздники брокеры тоже отдыхают. Кстати, если не знаете, кто это, загляните в материал «Брокеры Форекс».

Так что многократного увеличения цен на валютном рынке нет и быть не может, а на фондовом – пожалуйста. О ключевых причинах резких ценовых движений читайте в статье «Трейдинг».

На Форексе за открытие сделки надо платить брокеру спред – один раз. При спекуляции ценными бумагами уплачивается комиссия – и при открытии, и при закрытии позиции.

Вы видели когда-нибудь здание с надписью «Форекс-биржа»? Нет? И не увидите. Потому что его нет. Форекс существует только в Интернет-пространстве. А вот фондовая биржа локализована – есть «здания» в Нью-Йорке, Сиднее, Токио, Франкфурте и т.д.

Чтобы торговать ценными бумагами, нужны более крупные капиталы, чем для успешного старта в валютных торгах. Особенно, если выходить на фондовый рынок США и Европы.

Систематизируем наши представления о различиях фондового и валютного рынка в таблице.

Различия между фондовым и валютным рынком:

| № | Параметр | Фондовый рынок | Валютный рынок |

| 1 | Инструменты | Ценные бумаги | Валютные пары |

| 2 | Прибыль брокера | Комиссии | Спреды |

| 3 | Кредитное плечо | До 1:1000 | До 1:3 |

| 4 | Локализация | Есть биржи в разных городах, торги через Интернет | Не локализован, торги только через Интернет |

| 5 | Время работы | Не круглосуточно | Круглосуточно |

Давайте подробнее ознакомимся с инструментами фондового рынка.

Выберите инвестиционную стратегию

Установив цель и порог риска, приступайте к выбору стратегии. Если готовы рискнуть, чтобы заработать больше и быстрее, присмотритесь к «акциям роста».

Обычно это акции компаний из технологического сектора экономики, которые растут опережающими рынок темпами, например: Netflix, Square, PayPal. Цены таких акций могут увеличиваться на сотни процентов в год, но могут и резко упасть, если инвесторы перестанут верить в продукты компании.

Другой вариант «голубые фишки» – акции самых крупных компаний рынка со стабильной бизнес-моделью, которые регулярно платят дивиденды: «Сбербанк», «Газпром», «Северсталь», Coca-Cola, Procter&Gamble, Microsoft.

Цены «голубых фишек» не увеличиваются резко или могут вообще не меняться, но инвесторы всё равно получают прибыль из-за дивидендных выплат. Такие акции больше подходят начинающим. Ориентируясь на наличие дивидендов, легче выбрать компании для покупки.

Один из плюсов «голубых фишек» – устойчивость финансовых показателей. Иногда «фишки» формируют большую часть бюджета страны или отдельного региона и поэтому вряд ли обанкротятся.

Ответы на часто задаваемые вопросы (F.A.Q.) 🎓

В попытке изучить основы торговли на бирже трейдеры сталкиваются с огромным количеством вопросов. Поиск ответов на них может занимать немалое количество времени. Именно поэтому далее мы отвечаем на самые популярные вопросы о биржевой торговле.

Вопрос 1. Что такое объем торгов на бирже и что он означает?

Важным понятием в торговле на бирже является объём торгов. Он демонстрирует количество финансового инструмента, с которым были совершены сделки в определённый период времени.

Существует несколько вариантов отображения объёмов торгов на графике. Всё зависит от графика, открытого в терминале. Чаще всего он представляет собой гистограмму в нижней части экрана под графиком, демонстрирующим изменение курса.

Однако в случае работы на рынке ценных бумаг объём торгов демонстрирует реальное количество финансового инструмента, с которым совершались сделки. Именно поэтому резкий скачок показателя оказывается весьма информативным.

Иными словами, по мере развития тенденции объём торгов растёт, показывая, что в её разгоне участвует большое количество пользователей. При этом существенное сокращение объёмов демонстрирует боковую тенденцию (флэт).

Когда наблюдается вялость рынка, крупные участники биржевых торгов не совершают сделок. Спекуляциями в это время занимаются только мелкие трейдеры. Именно поэтому объёмы сокращаются↓.

Довольно часто объём торгов является более показательным, чем сам курс. Однако в случае боковой тенденции не стоит совершать сделок, основываясь исключительно на объёмах. Может произойти так, что изменение тенденции начнётся через длительный временной промежуток, то есть деньги надолго зависнут на рынке. Ещё хуже, если курс и вовсе пойдёт в противоположном направлении.

Если произошёл резкий рост объёма, следует дождаться сигнала на пробой боковой тенденции. Только при его появлении можно входить в рынок.

Более того, некоторые участники торговли на бирже разрабатывают свои стратегии именно на основе объёмов.

Вопрос 2. Как работает робот для торговли на бирже?

Торговые роботы для биржевой торговли действуют, основываясь на данных теханализа, прогнозировании курса, а также закономерностей, которые можно найти на графике. Такие советники принимают решение, исходя из индикаторов. Такие показатели представляют собой математические формулы, выражающие рыночные закономерности.

По сути, торговые роботы совершают те же действия, что и трейдер. При этом основным отличием является то, что они делают это в автоматическом режиме. Получается, что пока работает советник, трейдер может отдыхать, заниматься своими делами, изучать новости о рынке.

Зачастую трейдеры запускают роботов на удалённых серверах. Это позволяет советнику действовать круглосуточно. Соответственно, у трейдера в таком случае нет необходимости постоянно держать компьютер включённым.

Вопрос 3. С чего начать обучение торговле на бирже?

Существует несколько способов научиться правильно торговать на бирже:

- Изучение литературы о трейдинге. Сегодня для этого нет необходимости ходить в библиотеку или покупать дорогие книги. В сети можно найти огромное количество книг и другой учебной литературы. Изучив их, трейдер получает важнейшие теоретические знания об основах биржевой торговли.

- Демонстрационный счёт. Большинство брокерских компаний предлагают своим клиентам открыть бесплатный виртуальный счёт. Здесь начинающий трейдер может учиться торговле на бирже, не вкладывая реальные деньги. В итоге можно получить основные торговые навыки, не рискуя собственным капиталом.

- Освоение правил различных видов анализа. Добиться успеха на бирже не удастся, если не проводить анализ графика курсов. Поэтому специалисты рекомендуют в первую очередь внимательно изучить все его виды.

Выбор начинающими брокера для биржевой торговли

Свои услуги для выхода на торговую площадку предлагают российские брокеры и дилеры и очень много зарубежных посредников. У брокеров есть определенные требования к размеру депозита. Дилеры выводят на рынок совокупную клиентскую позицию и дают возможность торговать на фондовой бирже начинающим с небольшой суммы.

Чтобы не ошибиться с выбором посредника, и не тратить затем время на поиск нового, следует обращать внимание на следующие моменты:

- Русский язык техслужбы. Многие торговые платформы переведены на русский, но не каждая брокерская компания имеет сотрудников, владеющих русским языком. Здесь возникает риск остаться без помощи или совета, так как некому будет ответить на вопросы и помочь разобраться с затруднением.

- Удобный вывод денежных средств, он должен быть прозрачен и безопасен.

- Количество и удобство вывода средств со стороны брокера — как часто, от какой суммы и какими платежными системами.

- Серьезный брокер запросит копии скана документов убедиться, что конкретный человек владеет счетом. Это делается в интересах безопасности.

- Регламент для брокера и, особенно, дилера — регулируется ли посредник государственными органами, есть ли подтверждающие документы на сайте.

- Какие льготы и премии предоставляются трейдеру для различных видов счетов.

- Какие провайдеры обслуживают посредника, ведь скоростное и мощное программное обеспечение брокера залог успешных сделок.

- Какие активы для торговли представлены. Обязательно должны быть самые техничные и ликвидные инструменты.

Организация справочной службы поддержки клиентов должна оперативно выходить на связь с трейдером и помогать решать возникающие проблемы.

Чем отличается покупка валюты на бирже от покупки в банке

На бирже более выгодный курс. Банки, ориентируясь на него, устанавливают стоимость валюты в своих обменниках. Курс покупки валюты в банках ниже, чем на бирже, а курс продажи — выше. В эти курсы уже заложены комиссии и доход банка.

Вот курсы, которые были на бирже и в зарплатном банке автора 26 апреля в 15:30.

|

Валюта |

Курс на бирже, ₽ |

Банк купит за/разница, ₽ |

Банк продаст за/разница, ₽ |

|

Американский доллар |

74,95 |

75,75/0,8 |

74,2/0,75 |

|

Евро |

90,59 |

91,45/0,86 |

89,65/0,94 |

Для покупки валюты на бирже нужен брокерский счёт. Кроме того, придётся платить комиссию за каждую операцию по обмену валюты — и брокеру, и бирже. Также возможны комиссии за вывод денег с брокерского счёта на банковский.

Вся сложность покупки валюты на бирже именно в том, чтобы открыть брокерский счёт и научиться им пользоваться, говорит ведущий аналитик по глобальным исследованиям «Открытие Брокер», эксперт «Открытие Research» Андрей Кочетков. По его словам, на первом этапе понадобится некоторое время для обучения, а далее операции с валютой будут ничуть не сложнее работы в обычном банковском приложении.

На Московской бирже, кроме американского доллара и евро, торгуются британские фунты, китайские юани, гонконгские доллары, швейцарские франки, японские иены, белорусские рубли, турецкие лиры и казахстанские тенге.

Покупать валюту можно с 7:00 до 23:50 — в то время, когда проводятся торги.

Правила работы

- Принудительная продажа акций происходит из-за просчётов, и является ошибкой трейдера. В начале деятельности избегайте совершения покупок на сумму, превышающую капитал в 2-3 раза. Ведите тщательный контроль за кредитным плечом.

- Если вы входите в сделку, то обязательно нужно выставлять стоп заявку. Если цена пойдет не в вашу сторону, сделка, дойдя до стоп цены, автоматически закроется. Лучше зафиксировать небольшой убыток 2-4% от сделки, чем пересиживать просадки в 20-30%.

Технический анализ

После процедуры отбора потенциальных акций нужно найти оптимальный момент для покупки, чтобы не переплатить и взять максимальный для нынешней ситуации профит. Приведу пример из собственного опыта.

Пример акция NTES. Таймфрейм графика «День», точка входа в short.

- Цена сделала пробой импульсом. нужно приготовиться и ждать подтверждения сигнала (точки входа).

- После отката ждем красную свечу. Свеча закрылась в красной зоне, входим в сделку.

- На основании 1 импульса, ставим вилку на график. Это наш потенциал прибыли и хода цены.

- Выставляем заявки стоп лосс и тейк профит, ждем отработки сигнала.

- Фиксируем прибыль (в нашем случае) или убыток по стоп заявке, ищем новые точки входа.

Данный формат работает на всех таймфреймах, начиная с минутного и заканчивая месячным графиком. Поэтому подход может использовать каждый, не просиживая возле монитора или мобильного телефона целый день.

Работа с уровнями

Критические точки на графике являются самыми сильными уровнями. Именно возле них ведётся основная борьба, так как большинство трейдеров смотрят на одни и те же точки, решая, где купить акции. Есть несколько вариантов движения тренда: отбой от уровня, пробой уровня, ложный пробой. Следите за запасом хода до следующего уровня.

Если стоимость акции значительно изменилась в любом направлении и не откатывается, значит, мы увидим продолжение тренда. Чтобы вникнуть в эту тему более глубоко, рекомендую прочитать на моём блоге 4 статьи, посвящённые техническому анализу:

- Уровни сопротивления и поддержки

- Коррекция

- Дивергенция и конвергенция

- Фигуры технического анализа

Используйте метод трёх скользящих (200-дневную, 50-дневную, 20-дневную) для понимания того, как ведёт себя рынок: идёт выше или ниже. Лично я при работе на бирже NYSE использую индикатор volume в дополнение к уровням.

Как понять, с какой стороны ожидать пробоя?

- Прочертить уровни;

- Определить направление движения позиции;

- Найти оптимальную точку входа.

Основная наша цель — научиться видеть тенденции рынка, и какое примерно количество покупателей и продавцов на данный момент. Обязательно ведите учёт личных финансовых вложений в акции.

Период отчетов

- Не покупайте акции перед планируемой датой публикации квартального отчёта компании. После его выхода позиция может как сильно подняться (до 10%), так и ещё сильнее просесть (до 30%);

- Часто после отчёта котировки падают на 5-30%, хотя отчёт был положительный (доходы совпали с прогнозируемыми). О чём это говорит? О спекуляциях на рынке, возможно крупный игрок зафиксировал прибыль, хотя компания в полном порядке.

Цену сознательно уронили, чтобы совершить массовую закупку ликвидных акций подешевле. После этого локального падения стараемся дождаться «дна», затем ждем ретеста пробитых уровней на таймфрейме 4h или дневном. Теперь можно входить в позицию.

Диверсифицируйте

Несмотря на рекомендации профессиональных аналитиков, начинающий инвестор должен знать базовые правила, которые помогают снижать риски. Одно из таких – диверсификация, то есть распределение денег по компаниям из разных отраслей экономики или стран.

Хороший инвестиционный портфель состоит из 10–12 компаний, которые занимаются разным бизнесом. Плохой портфель состоит из 2–3 компаний одной экономической отрасли.

Когда вы вкладываете только в одну отрасль, то сильно рискуете. Например, вы инвестировали все деньги в акции авиаперевозчиков, но из-за COVID-19 международные перелёты запретили. В отрасли наступил кризис и бумаги авиакомпаний упали, а вместе с ними в цене просел весь портфель.

Если бы в портфеле были компании из технологического, потребительского, металлургического и других секторов, то они бы компенсировали потери за счёт своего роста и просадка была бы не такой сильной.

Организационная структура фондового рынка

Рассмотрю схему организации фондового рынка на примере структуры в Российской Федерации.

Органы управления

Правила игры, то есть работы финансовых рынков, определяет национальное законодательство. Главный надзорный и регулирующий орган — Центральный Банк РФ. На сайте банка размещены законы и правоустанавливающие акты.

Меню «Финансовые рынки/Регулирование финансовых рынков».

Стационарная структура

Включает арбитражную, ревизионную службу, расчетную (клиринговую) палату, справочно-информационный отдел, IT-отдел. Последний является важнейшей составляющей работы биржи.

Состав сторон в биржевой торговле

Следующий:

- Конечный клиент. Физическое или юридическое лицо.

- Брокер, дилер. Профессиональный участник фондовой биржи. Посредник между клиентом и фондовой биржей.

- Расчетная клиринговая палата. По умолчанию входит в состав биржи. Сводит всю математику торгов к конечному показателю по каждому участнику торговли. Деньги, количество, наименование торгуемых инструментов и т. п.

- Банки. Сторона финансовых расчетов. Ввод/вывод денег. Одновременно могут выступать на рынке брокером. Примеры — ВТБ, Сбербанк, Открытие, Газпромбанк.

- Биржа как организатор торгов и площадка для проведения сделок.

- Депозитарий. Ведение учета ценных бумаг владельцев. Могут быть как независимые, так и входить в состав биржи в виде дочерней компании или структурного подразделения.

Участники торгового процесса на фондовой бирже — в описании далее.

Брокер

Чем занимаются на рынке брокеры? Это профессиональный участник рынка ценных бумаг, производных инструментов, валют. Посредник между биржей как организатором торгов и конечным пользователем. Брокер имеет постоянное место на бирже, связан с ней выделенными каналами связи (как правило), имеет специализированное ПО. Для биржи это главное расчетное лицо.

Неважно конечное число пользователей у брокера. За это отвечает он сам

Так же, как за соблюдение всех правил. Все действия пользователя проходят через серверы брокера, с которым у него договор на брокерское обслуживание.

Дилер

В биржевом пространстве понятие «дилер» по умолчанию употребимо при работе на Форекс (forex) — свободном рынке торговли валютными парами. Дилер на Форексе может выступать как брокер. Дополнительно — противоположной стороной в сделке на рынке с клиентом.

Без вывода приказа на покупку или продажу на реальный Форекс. В таком случае клиент заключает сделку с дилером. Это может быть использовано недобросовестным форекс-дилером в своих интересах, в ущерб интересам клиента.

Управляющий

Профессиональный участник рынка, который привлекает деньги инвесторов для размещения их на фондовой бирже с целью получения прибыли. Управляет деньгами своих клиентов.

Пример — «Сбербанк Управление Активами». Под управлением находится почти $15 млрд.

Эмитент

Акционерная компания с первичным (IPO) или дополнительным (SPO) размещением ценных бумаг на фондовой бирже. Цель — привлечение дополнительного капитала на цели, определенные компанией.

Инвестор

Покупает на рынке акции эмитента с целью получения прибыли от роста стоимости ценных бумаг и/или дивидендных выплат. По факту становится совладельцем компании.

Несет все рыночные риски по движению цены на ценные бумаги. Они могут как расти, так и падать. Долгосрочное инвестирование подразумевает покупку ценных бумаг с целью удержания в инвестиционном портфеле на срок не менее 3–5 лет.

Биржевая площадка: структура и инструменты

Осуществляется биржевая торговля с понедельника по пятницу, суббота и воскресенье всегда выходные, а также есть национальные праздники, когда биржа не работает.

Структура регулируемого финансового рынка состоит из:

- функционала — торговых площадок и электронных систем;

- инвесторов — банков, кредитных организаций, управляющих компаний;

- посредников — брокеров и дилеров;

- организаторов — клиринговых компаний, регистраторов и депозитариев;

- поставщиков информации — агентств и новостных компаний.

Виды инструментов, с которыми работают участники торгов включают:

- фонды — акции, облигации и другие ценные бумаги;

- товары спот — зерно, продукты и сырье — металлы, энергия;

- валюты — индексы;

- срочный рынок — фьючерсы и опционы.

Биржи могут быть универсальными, на таких торгуются инструменты из разных групп, как на ММВБ, и специализированные, например, лондонская площадка металлов LME или чикагская товарная CME.

Торговля на бирже

Кто и как может стать трейдером?

Многие люди начинают пытаться строить собственную финансовую империю, насмотревшись рекламы, составленной не одним десятком маркетологов, и прочитав сотни отзывов в интернете о том, что заработать на биржах может каждый. Тех, кто решил податься в трейдеры, по этим причинам ждет не просто разочарование, а возможность получения финансовых убытков просто в катастрофических масштабах. Требовать с новичков какой-то базы знаний никто не будет, но это в ваших же интересах быть в курсе всех событий, частью которых вы хотите стать.

ВАЖНО! Собственную финансовую систему необходимо не только создать, но и совершенствовать и своевременно оптимизировать по мере необходимости. Также полезным и необходимым навыком можно назвать уверенное пользование программным обеспечением торгового терминала и правильный выбор надежного брокера

Установите порог своего риска

Порог риска тоже зависит от цели. Если у вас есть время, можно выбрать более рискованные варианты: акции развивающихся компаний или компаний, которые только вышли на биржу. В случае чего у вас будет время отыграть падение, а если всё пойдёт хорошо, можно получить доходность выше средней по рынку – это называется премией за риск.

Например, вы инвестируете, чтобы получить дополнительный доход на пенсии. Горизонт более 30 лет. Не так страшно, если какие-то бумаги в этом году упадут, но через один-два года снова вырастут.

Общее правило – чем выше риск, тем больше потенциальная доходность. Но чем ближе финансовая цель, тем меньше риска стоит на себя брать. Ведь скоро нужно пользоваться деньгами и поэтому необходима предсказуемость.

Инструменты с высоким риском подходят не всем. Если не хотите рисковать и не сможете спокойно отнестись к падению акций на 20–30%, выбирайте для покупки инструменты со средним риском. Например, облигации или ETF фонды – специальные наборы акций, которые следуют за динамикой какой-то отрасли или всей экономики.

Как начать торговать на фондовой бирже — пошаговая инструкция для начинающих трейдеров

Начать торговать где бы то ни было несложно. Сложно выйти в стабильный профит. Рекомендую вам иметь дело с рынком ценных бумаг только в том случае, если вы планируете посвятить торговле всю свою жизнь.

Установка «Приду, заработаю, уйду» ни к чему не приведет. Вы сольете свои деньги, завалите негативными отзывами брокеров. И время впустую потратите.

Шаг 1. Изучаем фондовую биржу

Все начинается с базового обучения. Освойте торговый терминал, узнайте в деталях о различных типах финансовых инструментов. Далее углубляйтесь в подробности.

Инструментов много, ибо те же акции и облигации распадаются на великое множество разновидностей. Факторов, влияющих на их стоимость – еще больше. Это опять-таки подтверждает губительность надежд на быстрое обогащение.

Благо, каждый из нас имеет неограниченный доступ к информации. Обращаться вам рекомендую к проверенным ресурсам, желательно – к брокерам, лицензированным Центральным Банком РФ.

Вы преуспеете на фондовой бирже, если начнете с простого обучения

Загляните в материал «Обучение трейдингу», там мы говорили о повышении эрудированности более подробно.

Шаг 2. Выбираем брокера

Частично уже писал о выборе посредника выше. Брокеров много, поэтому не вверяйте деньги первому попавшемуся, проводите строгий отбор. Оценивайте торговые условия, образовательные программы, работу службу поддержки.

Зарубежные брокерские фирмы, неофициально работающие на территории РФ, любят предлагать трейдерам бонусы. Не ведитесь!

Поощрения от добреньких брокеров надо отрабатывать – заключать сделки на суммы, в десятки раз превышающие сумму бонуса.

Шаг 3. Открываем счет

Когда брокер выбран – регистрируйтесь, открывайте торговый или учебный счет. Внимательно ознакомьтесь с условиями торговли

Особенно обращайте внимание на защиту от отрицательного баланса

При торговле с кредитным плечом трейдеру ничто не мешает уйти в минус. Перегрузил депозит, не закрыл сделки вечером, а ночью, когда фондовый рынок не работает, новостное событие привело к резкому скачку цен. Результат – на счете минус.

Рынок ценных бумаг предлагает спекулянтам использовать плечо 1:3, в то время как на Форексе размер плеча порой доходит до 1:500 или даже 1:1000. Но риск все же есть.

Шаг 4. Определяемся с торговой платформой

Если на Форексе в качестве платформы практически всегда выступает МетаТрейдер четвертой версии, то на фондовом рынке по части программного обеспечения широкий ассортимент. Многие брокеры создают свои торговые терминалы.

Оцените плюсы и минусы торговой платформы с помощью демо-счета и не открывайте сделок на реальные деньги, пока полностью не освоитесь с функционалом.

Шаг 5. Выбираем стратегию торговли

В статье «Интернет-трейдинг» я кратко характеризовал технический и фундаментальный анализ. Если выберите техническую аналитику, нужно будет еще определиться с ее подвидом, ибо есть индикаторы, паттерны, свечи, волны и прочее.

Трейдер Александр Вольверин, будучи еще преподавателем в , говорил о стратегиях следующее. Любая торговая система должна давать ответ на три вопроса:

- Где войти в рынок?

- Где выйти из рынка?

- Что делать, если идея не сработала?

Возьмите на заметку.

Шаг 6. Участвуем в торгах

Когда пройдено базовое обучение, и на демо-счете уже не сливается один депозит за другим, а наблюдается стабильный профит, пора выходить на реальную торговлю.

Внесите сумму денег, которую не боитесь потерять. Но помните, что слишком маленькие депозиты в онлайн-трейдинге – помеха для мани-менеджмента.

Риск в сделке не должен превышать 2% от общего капитала. Если сумма на счете маленькая, придется отказываться от многих потенциально выгодных сделок.

Как много зарабатывать на бирже – полезные советы от экспертов

Чтобы торговля на валютной бирже или в других сегментах рынка была успешной, трейдер должен следовать четырем советам, подготовленным профессионалами.

Мы еще вернемся к ним в статье «Что такое Форекс», а пока что просто укажем и прокомментируем.

Совет 1. Не вкладывайте слишком много с самого начала

Если первые сделки трейдер совершает успешно, у него появляется чувство превосходства над биржей — он начинает считать себя величайшим профессионалом из всех. Следствием такой уверенности нередко становится потеря всего капитала.

Не вкладывайте слишком много денег, чтобы не потерять стремление к успеху после первых возможных потерь, ограничьтесь капиталом в 200-300 долларов.

Совет 2. Не используйте изначально большое кредитное плечо

После нескольких дней торговли новичок понимает, что контролировать себя не так уж и просто. До тех пор, пока самоконтроль недостаточно натренирован, не торгуйте с большим кредитным плечом (иначе под напором эмоций можно открыть слишком большую и губительную для депозита сделку).

Совет 3. Перед вложением настоящих денег обязательно попрактикуйтесь на ДЕМО-счете

Перед реальной торговлей не помешает проверить свою эмоциональную готовность и работоспособность выбранной стратегии на Демо. Не стоит думать, что вы упустите какие-то замечательные возможности – биржа через месяц или год никуда не денется.

Совет 4. Никогда не принимайте решение эмоциями

Люди, не торговавшие ранее, проигнорируют этот совет: им верится, что их рассудок всегда контролирует эмоции. Но трейдеры-профессионалы знают – первые дни торговли на реальные деньги убеждают в обратном.

Следование перечисленным советам позволит избежать многих ошибок и сложностей на пути к успеху.

Что значит торговать акциями простыми словами

Торговля акциями — это процесс смены собственников акций на централизованной площадке.

Процесс обмена происходит на фондовых биржах в режиме реальных торгов. Есть покупатели, есть продавцы. Цена постоянно изменяется в зависимости от наплыва участников. Кто сильнее (покупатели или продавцы), туда и движется цена.

В нашей стране существует две крупные фондовые биржи:

- Московская биржа. Здесь есть российские акции, облигации, депозитарные расписки, валюта, фьючерсы, опционы, свопы, ETF фонды. С 2020 г. стали появляться некоторые ликвидные американские компании, их котировки представлены в рублях;

- Санкт-Петербургская биржа. Здесь происходит торговля иностранными акциями. Листинг постоянно пополняется новыми ценными бумагами;

Доступ к обоим этим биржам представляет любой фондовый брокер. Все физические лица могут получить доступ к торговле акциями.

Некоторые ошибочно думают, что купив акции они помогают своим рублем компании. На самом деле это не так. Компания получает деньги от размещения акций только в период первичного предложения IPO (при этом делается допэмиссия) или же в момент создания акционерного общества. Инвесторы же просто перекладывают деньги из одного кармана в другой. На деятельность компании эти деньги никак не влияют.

Фондовая биржа является организационной структурой с чётко установленными правилами торговли. Инвесторы защищены законодательно от какого-то обмана по операциям купли/продажи ценных бумаг. За сохранность ценных бумаг отвечает отдельные структуры под названием депозитарии.

Как заработать на бирже акций с минимальными потерями

Новички часто повторяют одну и туже ошибку в торговле акциями – они слишком быстро совершают сделки. Зарабатывать на краткосрочных колебаниях можно, но это очень сложно и под силу лишь профессионалам. Новичкам лучше рассчитывать на среднесрочную и долгосрочную перспективу.

Не менее важно правильно выбирать стратегию торговли на рынке. Все они разделяются на 2 основных типа:

- агрессивная;

- минимизирующая риски

Первый вариант предполагает агрессивную торговлю с целью максимизировать прибыль, а второй – уменьшить риски. Для трейдера необходимо выбрать одну стратегию и следовать ей.

Для новичков выбирать агрессивную торговлю не рекомендуется. Задача на начальном этапе – научиться сводить риски к минимуму. Это не принесет сразу огромной прибыли, но позволит научиться биржевой торговле и убережет начинающего трейдера от ненужных убытков и разочарований.

Торговля на бирже – варианты заработка

Большинство трейдеров, в особенности новички, не видят более эффективного способа заработка на биржах, кроме спекулятивного. Такое мнение является в корне неверным. Рассмотрим другие способы умножения капитала.

- самостоятельный трейдинг. Таким методом руководствуются множество трейдеров. Все сделки осуществляются с расчетом на получения прибыли в связи с изменением валютного курса. Необходимые знания для применения способа – знакомство с теорий трейдинга, основами работы торговой площадки и умение анализировать работу рынка;

- доверительное управление – это оптимальный вариант для новичков, которые боятся самостоятельно курировать собственные финансовые вложения и проводить сделки. Данный метод предусматривает передачу денег доверительному управлению, через которое по окончании сделок можно будет получать прибыль;

- партнерские программы. С их помощью можно привлечь клиентов на известные сайты. Брокеры всегда находятся в поиске трейдеров, которые готовы дать им хорошую рекламу и разместить объявления об их услугах. Способ особо касается тематических сайтов о биржевой торговле, которые получают хороший процент с партнерских программ;

- обучение торговле на бирже – такой способ подойдет опытным трейдерам, которые уже могут передавать ценные знания новичкам, обучать их всем тонкостям и нюансам. С его помощью опытный игрок сможет получать стабильный дополнительный доход.

Как зарегистрироваться и открыть счет на MOEX физическому лицу

1. Для этого вам нужно найти компанию или банк, которые являются участниками торгов на бирже.

Список участников смотрите здесь. Не поленитесь посмотреть, чтобы вас не обманули какие-нибудь компании-однодневки.У них еще должна быть брокерская лицензия Банка России.

2.Приходите к ним в офис или через их официальную страничку в интернете (обычно сайт) заключаете договор брокерского обслуживания, тем самым открывая брокерский счет.

3.После этого сгенерируете логин и пароль, под которым будете заходить в систему брокера для совершения сделок, либо в торговый терминал.

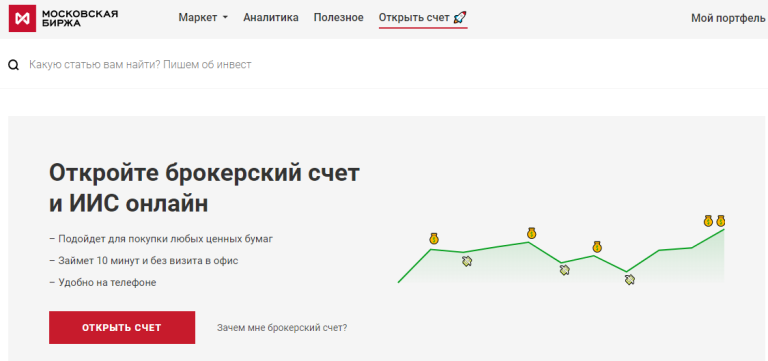

Официальная страница открытия счета на бирже

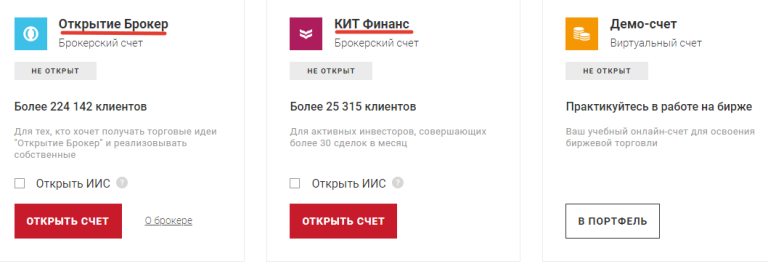

При нажатии на кнопочку «Открыть счет» и регистрацией через Google аккаунт мне предложили только двух брокеров.

По умолчанию биржа предлагает брокеров:Открытие и КИТ Финанс

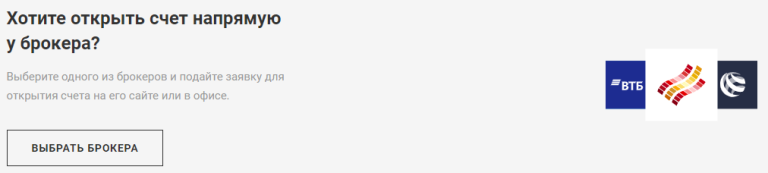

А если я выбираю сама брокера на этой же страничке сайта Московской биржи, то выбор очень большой.Надо нажать на кнопку «Выбрать брокера.»

Через эту форму открываем список брокеров

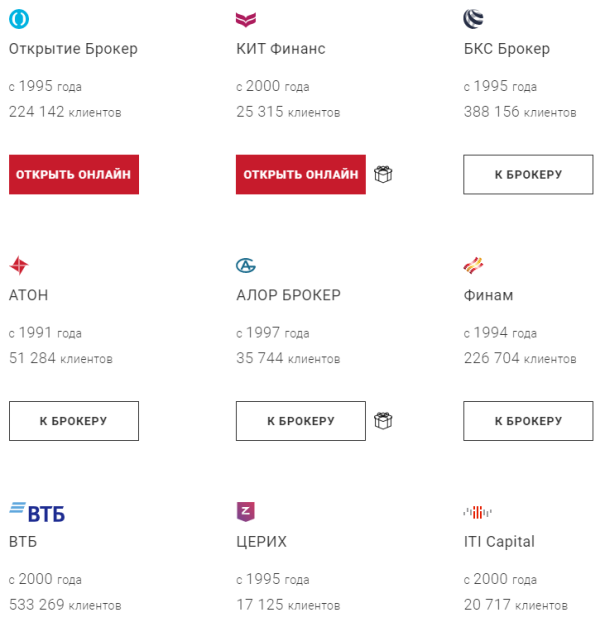

Сами посмотрите. И это только часть брокеров. И есть поинтересней брокеры, чем брокеры: «Открытие» и «Кит Финанс» по показателям.

Список брокеров на Московской бирже(это только часть)

Какие есть комиссии за покупку валюты на бирже и вывод денег

Когда человек покупает доллары в банке, комиссии за обмен уже заложены в курс валюты (поэтому он менее выгодный, чем на бирже). При покупке на бирже все сборы платит сам покупатель.

Вот какие расходы нужно учитывать при покупке валюты на бирже:

1. Комиссия Московской биржи: при покупке до 1000 евро или долларов она составляет 0,075%, минимум 1 ₽.

Скриншот с сайта Московской биржи

2. Комиссия брокера: её устанавливает сам брокер, причём у одного брокера может быть несколько тарифов с разной комиссией. Кроме того, комиссия может быть ниже при большой сумме сделок — например, от 200 000 ₽ за день. Обычно брокер берёт процент от сделки — несколько десятых или даже сотых. Например, есть тарифы с комиссией 0,3% или 0,05%. Иногда вводится минимальный размер комиссии, например 1 ₽.

3. Комиссия за перевод денег с брокерского счёта на банковский. Некоторые брокеры бесплатно выводят деньги на счёт в банке «своей» экосистемы. Например, из «Тинькофф Инвестиций» валюту можно без комиссий перевести на карту банка «Тинькофф». «Открытие Брокер» бесплатно переводит деньги на карту банка «Открытие», а за перевод на карты других банков взимает комиссию и дополнительное вознаграждение. Оно составит $25 или €25 при переводе долларов и евро соответственно.

Чтобы избежать лишних комиссий, лучше открывать брокерский счёт в своем банке, советует ведущий аналитик по глобальным исследованиям «Открытие Брокер» Андрей Кочетков.