Кредитный калькулятор с досрочными погашениями онлайн

Содержание:

- Как в Экселе кредит посчитать

- Досрочный платеж

- Можно ли сократить срок ипотеки в Сбербанке

- Популярные вопросы по калькулятору

- Разрабатываем калькулятор дифференцированных платежей в Excel

- Для других банков

- Особенности кредитных платежей по аннуитетной схеме

- Расчёт доли тела кредита в аннуитетных платежах

- 5 комментариев

- Что такое ипотека?

- Что выгоднее: досрочное погашение с уменьшением срока кредита или досрочное погашение с уменьшением ежемесячного платежа?

- Как рассчитать аннуитетный платеж в Excel

- Как рассчитать уровень платежей в Excel

- Расчет полной стоимости кредита в Excel

Как в Экселе кредит посчитать

В этой статье мы рассмотрим расчет выплат по аннуитету, функции Excel, которые применяются для этого.

Аннуитетный кредит — что это? Это займ с такими условиями погашения, когда вы погашаете одинаковые суммы через равные промежутки времени.

Сперва определимся с параметрами для расчета, которые будут служить аргументами функций:

| Параметр | Описание |

|---|---|

| Ставка | Процентная ставка за один период |

| Период | Порядковый номер периода, для которого рассчитывается выплата. Он должен быть не больше, чем Кпер, иначе формула вернет ошибку |

| Кпер | Количество периодов, на которое рассчитан кредит |

| Пс | Сумма (тело) кредита. Для кредита это число записываем отрицательным, а для депозита — положительным |

| Бс | Будущая стоимость – величина остатка по кредиту после окончания срока выплат |

| Тип | Укажите «0» (значение по умолчанию), если оплаты производим в конце периода, «1» — в начале периода |

| Плт | Размер периодической платы (тело кредита плюс процент) |

| Оценка | Начальная оценка ожидаемого результата |

Досрочный платеж

- Дату досрочного внесения средств (если платеж единоразовый) или интервал (если вы собираетесь делать платежи на регулярной основе, например раз в 3 месяца)

- Сумму досрочного платежа

- Выбрать способ перерасчета кредита

Особенности частично досрочного погашения кредита

После внесения внеочередного платежа меняется график последующих погашений кредита. Сумма основного долга уменьшается и следом за ней изменяется один из двух параметров: сумма ежемесячного платежа или срок кредита. Выбор всегда за клиентом банка. С учетом вашего выбора банк делает перерасчет кредита и формирует новый график платежей. Имейте это ввиду и получайте новый график платежей в офисе банка или в программе интернет-банк (если такую возможность предоставляет банк). Наш онлайн калькулятор также позволяет выбрать любой вариант и производит расчет с учетом выбора. После расчета вам будет представлен подробный график платежей с учетом указанных досрочных погашений.

При аннуитетных взносах в течение периода погашения займа, сумма остаётся неизменной. Но в начале выплаты ссуды, этот процесс происходит медленно, потому что приходится выплачивать еще и начисленные проценты за пользование заемными средствами.

Используя, кредитный калькулятор онлайн, можно самостоятельно рассчитать ежемесячный платеж, а также сумму переплаты за долгое использование заемных средств. И узнать разницу при досрочном погашении долговых обязательств перед кредитно-финансовой организацией.

С досрочным погашением

В открытом доступе есть множество различных предложений, ознакомьтесь с ними. Кредитный калькулятор онлайн рассчитать полную стоимость займа. А именно узнать размер процентов, комиссий, сопутствующих платежей за период кредитования.

- Доставка в течение от нескольких минут до нескольких часов после прихода платежа. Сроки прохождения платежа для различных способов оплаты см. ниже.

- Все таблицы заполнены данными, которые служат примером и помогают понять логику работы.

- Таблицы снабжены подробными пояснениями по заполнению и работе.

- Отвечаю на любые вопросы по работе с таблицами. Конечно, предполагается что вы знакомы с предметной областью и имеете базовые навыки работы с Excel.

Предусмотрена возможность расчета для случая ежемесячного платежа фиксированного размера. Например, можно рассчитать за какое время будет погашен долг, если платить не минимальный платеж, а постоянную сумму, например, 7000.

Лист «Анн Подробно»

-

Robokassa

- Карты Visa, MasterCard, Maestro, Мир

- Интернет-клиент Альфа-Банк, Русский Стандарт, Промсвязьбанк и др.

- Терминалы

- Салоны связи Евросеть, Связной

- Электронные деньги Яндекс.Деньги, QIWI, WebMoney, Wallet One (W1), Элекснет

- Банкна расчетный счет Прохоров Владимир Викторович (ИП), ИНН 645400330452, р/с 40802810711010053426, Филиал «Бизнес» ПАО «Совкомбанк» г. Москва, к/с 30101810045250000058, БИК 044525058.

Можно ли сократить срок ипотеки в Сбербанке

Любой заемщик, оформивший ипотечный займ, стремится быстрее рассчитаться с кредитором и уменьшить сумму переплаты. Клиенты с нестабильными доходами и высокой кредитной нагрузкой, наоборот, подают заявку на увеличение срока кредита и, соответственно, снижение текущего платежа. Большинство же заемщиков интересуется, можно ли изменить срок ипотеки в Сбербанке в сторону уменьшения уже после заключения кредитного договора?

В Сбербанке, с недавнего времени, стало возможно сократить не только сумму ежемесячного платежа при досрочном погашении ипотеки, но и срок.

Действующее законодательство разрешает досрочное погашение задолженности в любой период после заключения кредитного договора с банком без каких-либо штрафов и дополнительных платежей. Вполне логично, что для Сбербанка досрочный расчет крайне невыгоден, так как он недополучит свои проценты. Однако по закону отказать клиенту в его стремлении погасить долг или его часть раньше обозначенного срока кредитор не имеет права.

Внести сумму, величина которой должна быть больше суммы ежемесячного платежа в утвержденном графике оплаты, можно по заранее составленному заявлению на имя руководства банка. Документ может быть подан только в режиме оффлайн (как правило, в отделении, в котором оформлялся займ), если вы планируете сокращать срок ипотеки и возможно онлайн, если вы желаете снизить ежемесячный платеж.

Особенности досрочной оплаты в Сбербанке:

- заявление принимается в срок не позднее 1 рабочего дня до наступления срока очередной оплаты;

- деньги списываются в день оплаты по графику;

- проценты начисляются за дни фактического пользования кредитом;

- заявление составляется и подписывается лично заемщиком (никакие устные договоренности не действуют).

По запросу заемщика банк обязан предоставить новый график платежей по кредитному договору с учетом внесенных в досрочном порядке платежей.

Рассмотрим, можно ли сократить срок ипотеки в Сбербанке для аннуитетных и дифференцированных платежей, а также в случае использования маткапитала.

При аннуитетном платеже

Аннуитетная схема предусматривает погашение долга равными частями в течение всего срока кредитования. Так как в первой половине срока основную часть платежа составляют проценты банку при меньшинстве тела кредита, то досрочное погашение будет выгодно и актуально только до середины этого срока.

Специалисты рекомендуют досрочно рассчитываться в данном случае в первый год после заключения договора. Далее это может стать убыточным делом. В любом случае, следует произвести необходимые расчеты и определить потенциальную выгоду.

Имеется возможность оставить заявку на досрочный расчет через Сбербанк.Онлайн. Для этого на спецвкладке «Досрочное погашение» в личном кабинете клиенту необходимо нажать кнопку «Частично погасить кредит» и указать счет списания, счет и дату зачисления обозначенной суммы. Оформленная заявка будет автоматически отправлена в банк, а деньги списаны в указанную дату.

При дифференцированном платеже

Такая схема, напротив, предусматривает постепенное снижение суммы ежемесячной оплаты. При досрочном погашении система будет автоматически пересчитывать оставшийся долг по ипотеке Сбербанка и, соответственно, начисленные проценты.

Дифференцированная оплата в этом вопросе будут выгоднее, чем аннуитетная. Однако в Сбербанке все ипотечные кредиты сегодня оформляются только с применением равных платежей.

При гашении материнским капиталом

Владельцы сертификата на материнский капитал имеют возможность погасить свой долг по ипотеке Сбербанка с помощью имеющейся суммы госпомощи. Все вопросы по распоряжению данной мерой государственной поддержки решаются путем согласования с Пенсионным фондом России.

Для того, чтобы воспользоваться маткапиталом, клиент изначально заказывает в Сбербанке официальную справку о состоянии текущей ссудной задолженности и наименовании реквизитов ипотечного договора, которая затем предъявляется в Пенсионный фонд.

Одновременно с этим заемщик обращается в ПФР с заявлением о перечислении располагаемой суммы капитала в счет погашения ипотеки в Сбербанке и предоставляет требуемый пакет документов (под расписку специалиста).

При положительном исходе дела необходимая сумма будет зачислена на ссудный счет клиента в Сбербанке безналичным способом. Остаток долга при этом будет пересчитан в пользу заемщика.

Дополнительно можно запросить в Сбербанке выписку по счету или справку, подтверждающую получение денег от ПФ РФ.

Популярные вопросы по калькулятору

Можно ли в калькуляторе менять ставку по кредиту?

Да, изменение ставки возможно. Для этого добавьте досрочное погашение с типом «Изменение ставки». Новая ставка будет действовать обычно с ближайшей даты очередного платежа

Можно ли внести ежемесячные досрочные погашения?

Да, такое возможно. Нужно добавить досрочное погашение с типом «Ежемесячное уменьшение срока» или суммы. Каждый месяц в дату, указанную при добавлении гашения будет добавляться досрочка на заданную сумму.

Возможен ли расчет досрочки с материнским капиталом?

Досрочное погашение материнским капиталом ничем не отличается от обычного досрочного погашения. Нужно указать дату внесения и сумму материнского капитала. В случае Сбербанка если капитал внесен не в дату очередного платежа, то часть капитала пойдет на погашение процентов.

Разрабатываем калькулятор дифференцированных платежей в Excel

Прежде всего давайте разберемся, по какому принципу работает наш калькулятор. Откройте скачанный «экселевкий» файл. В верхнем левом углу страницы вы увидите две таблицы. Они называются: «Укажите данные для расчёта» и «Результаты расчёта». Также сверху над всеми столбцами нашей страницы Excel есть буквы A, B, C, D, E, F и т.д., а слева напротив строк – цифры 1, 2, 3, 4, 5, 6 и т. д. Именно эти буквы и цифры определяют координаты каждой ячейки таблицы.

Кликните левой кнопкой мыши по ячейке со значением «5958р.», которое находится в результатах расчёта в строке «Переплата по кредиту». В нашем калькуляторе эта ячейка имеет координаты B8. Вот вам картинка для наглядности:

На изображении данную ячейку мы обвели красной линией и обозначили цифрой один

Обратите внимание ещё вот на что. Когда вы кликаете по какой-либо ячейке в таблице Excel, то эта ячейка выделяется чёрной жирной рамкой, а её буквенно-цифровые координаты сверху и слева окрашиваются другим фоном

Например, на нашем изображении буква B сверху и цифра 8 слева изменили цвет фона с серо-голубого на желтоватый. Также в верхней строке формул, слева от которой есть кнопка «fx» (на рисунке она обведена красным и обозначена цифрой два) указано значение или формула, по которой выполняется расчёт данных для выделенной ячейки. В нашем примере для ячейки с координатой B8 выполняется расчёт по следующей формуле: =B7-B2. В окне с координатой B7 указана общая сумма выплат по кредиту, которая в нашем примере равна 55 958 рублей, а B2 – это сам кредит, который равен 50 000 рублей. Выполнив простое математическое вычисление, наша программа занесла в ячейку B8 значение 5958 (55 958 – 50 000=5958).

Как видите, Microsoft Excel работает достаточно просто. По аналогичному принципу заданы формулы и значения для остальных ячеек нашего кредитного калькулятора дифференцированных платежей. Давайте рассмотрим, как они рассчитаны. Щёлкаем мышкой по изображению:

Итак, правее в оранжевой рамке вы видите график дифференцированных платежей по кредиту. Все значения в этой таблице рассчитываются автоматически по формулам, которые мы рассматривали в предыдущей публикации. Именно эти формулы и прописаны в ячейках нашего калькулятора. Давайте их детально рассмотрим на примере первой строки графика погашения кредита.

- «Ежемесячный платёж» – это ежемесячный дифференцированный платёж по займу. Он состоит из двух частей: суммы, идущей на погашение процентов (ячейка F14), и суммы, идущей на погашение тела кредита (ячейка G14). Именно потому ежемесячный платёж в первой строке рассчитан по формуле: =F14+ G14.

- «Погашение процентов» – здесь работает формула расчёта процентов по кредиту за данный период: остаток задолженности (в первом платеже он равен сумме кредита 50 000 руб., вынесенную в ячейку H13) умножить на годовую процентную ставку (она равна 22% и вынесена в ячейку A14) и разделить на 12 (мы вынесли это значение в ячейку B14). Собственно, эти условия и прописаны в формуле для ячейки F14: =H13*A14/B14. Кстати, вместо B14 можно просто указать фиксированную цифру – 12.

- «Погашение тела кредита» – это фиксированное значение, которое не меняется на протяжении всего срока кредитования. Рассчитывается этот показатель очень просто: сумма кредита (ячейка B2) делится на общий срок кредитования (ячейка B4). В итоге для ячейки G14 получаем такую формулу: = B2/B4.

- «Долг на конец месяца» – из суммы долга на конец предыдущего месяца (в первом платеже он у нас равен сумме кредита – 50 000 рублей и вынесен в ячейку H13) вычитаем выплату по телу кредита в текущем периоде (4167 рублей – ячейка G14). В результате, долг на конец месяца по первому платежу у нас равен 45 833 рубля (50 000 – 4167 = 45 833), что и записано в формуле для ячейки H14: = H13- G14.

Вот таким нехитрым способом разработан кредитный калькулятор дифференцированных платежей в Excel. Он рассчитан на кредиты сроком до 12 месяцев. При желании, вы можете его усовершенствовать и расширить данный диапазон до 24, 36 и более месяцев. В общем, теперь всё в ваших руках, друзья. Как говорится, мы вам дали удочку, а вы сами решайте, что с ней дальше делать.

Портал temabiz.com – ваш надёжный информационный помощник в вопросах кредитования. Оставайтесь с нами!

Наши группы:

Для других банков

Если вы видите по графику банка, что платить нужно последний день каждого месяца, то поставьте

- Установите флаг — Первый платеж только проценты и введите дату выдачи

- Платеж в последний день месяца

Следует также понимать, что некоторые режимы расчета не сочетаются. Например: Учет досрочного погашения в дату платежа и учитывать выходные. При этих параметрах расчет может быть неверен

Это также достаточно точный и универсальный кредитный калькулятор Хоум Кредит банка. Данный калькулятор используют многие, кто хочет взять кредит в Хоум. Кредитный калькулятор онлайн позволяет им прикинуть, сколько они будут платить по кредиту в месяц, а также насколько изменится их платеж, если погашение займа будет идти досрочно.

Особенности кредитных платежей по аннуитетной схеме

График аннуитетного погашения задолженности подразумевает регулярное внесение денежных средств на счет банка равными долями. При этом с течением времени сам принцип и структурное содержание текущего платежа меняется. Если в первой половине срока вся сумма направлена на погашение переплаты по процентным ставкам, а само тело кредита остается практически неизменным, то во второй его половине ситуация кардинально меняется. Доля самого займа растет, а величина по процентам меняется в сторону снижения.

Аннуитет имеет следующую специфику:

- для банка такой способ расчета – это высокая прибыль даже тогда, когда клиент готов погасить всю сумму досрочно;

- для должника фиксированный платеж – это всегда удобно, поскольку можно рассчитывать финансовую нагрузку на бюджет, зная планируемые траты;

- размер переплаты – в данном случае он будет на порядок выше, чем при дифференцированном варианте погашения займа.

Расчёт доли тела кредита в аннуитетных платежах

Зная долю процентов в аннуитетном платеже, можно легко посчитать долю тела кредита. Формула расчёта проста и понятна:

Как видите, здесь нет ничего сложного. По сути, аннуитетный платёж содержит в себе две составляющие:

- 1. Долю процентов по кредиту.

- 2. Долю тела кредита.

Если нам известна величина самого аннуитетного платежа и размер процентной доли, то на погашение тела кредита в этом платеже пойдёт то, что останется после вычитания из него суммы процентов.

Расчёт доли тела кредита в нашем первом платеже выглядит так:

Надеемся, теперь всем понятно, откуда в графе «Погашение тела кредита» нашего графика аннуитетных платежей в выплатах за первый месяц взялась сумма 3763 руб. Да-да, это именно то, что осталось после того, как мы из суммы аннуитетного платежа (4680 руб.) вычли сумму процентов по кредиту (917 руб.). Аналогичным образом рассчитаны значения этой графы за последующие месяцы.

Итак, с телом кредита разобрались. Теперь осталось выяснить, как рассчитывается долг на конец месяца (в графике аннуитетных платежей это у нас последняя колонка).

5 комментариев

Через какую функцию просчитать сумму фиксированных платежей при сумме займа 100000, прцентной ставке 20% годовых и количестве периодов 24,53 месяца Функция ОСПЛТ даёт разные платежи в каждом месяце

Тогда у меня ещё один вопрос можно ли вычислить количество периодов по выплате займа через подбор параметров, зная сумму займа(100000 руб), процентной ставке(20% годовых) и сумме ежемесячных платежей(5000). Как не производил подбор мешает дело. Через формулу всё просто =КПЕР(20%/12;-5000;100000). Через подбор вроде можно вычислить процентную ставку, а вот как сроки выплаты по кредиту не получается

Олег, здравствуйте. Отвечаю на два Ваших вопроса. В Экселе нет функции расчета постоянной выплаты, т.к. она и без того просто вычисляется: Плт = Пс * (Ставка + Ставка / (1 + Ставка)^Кпер — 1). Для Вашего примера и периода 24 мес. расчет будет таким: 100000*(1,67% + 1,67% / (1 + 1,67%)^24 — 1) = 5089,58. Здесь 1,67% = 20%/12. Правда, этой схемой пользуются редко, т.к. кредит получается дороже. В связке с этой формулой работает и подбор параметра, в результате получаются указанные Вами 24,53 мес.

Добрый день! как в excel рассчитать платеж по кредиту с разной процентной ставкой если первый год 8% остальные 19 лет 12%

Что такое ипотека?

Выше мы создали ипотечный калькулятор, где можно онлайн произвести нужные расчеты. Но что же вообще такое ипотека? Ипотека в переводе с греческого – подпорка, можно сказать это один из видов залогов, при котором квартира, дом или дача, покупаемые в ипотеку, переходят в собственность покупателя, но при этом, в случае невозможности покупателем осуществлять ежемесячные платежи, банк получает право на продажу этого объекта недвижимости, в счет долга. Ипотека, как правило, берется не на один или два года, как потребительские кредиты, а на срок от 10 до 30 лет. Кто-то в свои 40 лет берет квартиру в ипотеку сроком на 30 лет. Это означает что ему аж до 70 лет придется вносить ежемесячные платежи. Но в этом ничего страшного нету, т.к. с каждым годом деньги обесцениваются, и через 30 лет, платеж в 30 000 руб будет ощущаться как платеж в 5 000 руб.

Что выгоднее: досрочное погашение с уменьшением срока кредита или досрочное погашение с уменьшением ежемесячного платежа?

Ипотеку или кредит выгоднее досрочно погашать с уменьшением срока кредита, когда сумма ежемесячного платежа остается прежней, а из основного долга (именно из основного долга) вычитается сумма досрочного взноса.Обычно досрочный платеж вносится одновременно с ежемесячным платежом. При этом стандартный ежемесячный платеж идет на погашение и долга и процентов, а дополнительный взнос идет только в счет погашения основного долга.

Используя кредитный калькулятор Вы можете подобрать наиболее удобную для Вас схему досрочных платежей.

Обратите внимание, что чем раньше вносится дополнительный платеж, тем меньше получается итоговая переплата по кредиту. Давайте обратимся к кредитному калькулятору и проведем эксперимент:К примеру, возьмем потребительский кредит 500 000 рублей на 5 лет под 20 процентов годовых с 1 января 2018 года

Давайте обратимся к кредитному калькулятору и проведем эксперимент:К примеру, возьмем потребительский кредит 500 000 рублей на 5 лет под 20 процентов годовых с 1 января 2018 года.

Рисунок 1. Исходные данные

Без досрочных взносов ежемесячный платеж будет составлять 13 246,94 рублей. Переплата за 5 лет составит 294 816,51 рублей.

Рисунок 2. Переплата без досрочных взносов

Теперь в таблице добавим досрочный взнос в размере 50 000 рублей 1 января 2019 года.

Рисунок 3. Добавление досрочных взносов

Экономия за счет досрочных взносов составит 52 738,30 рублей, а срок кредита уменьшится на 7 месяцев.

Рисунок 4. Экономия за счет досрочных взносов

Если же мы изменим тип погашения на “досрочное погашение кредита с уменьшением суммы ежемесячного платежа”, с помощью кнопки “Уменьшение платежа”, то цифры будут следующими: размер ежемесячного платежа станет 11 704,19 рублейА экономия за счет досрочных взносов составит 22 509,35 рублей.

Рисунок 5. Переплата в случае досрочных взносов с уменьшением платежа

Для наглядного сравнения в таблице “Результат” показана экономия для двух видов досрочных взносов. Очевидно, что досрочные взносы с уменьшением суммы платежа менее выгодны.

Но что выгоднее, сделать разовый взнос по-больше или делать досрочные взносы чаще, но меньшего размера. Снова обратимся к нашему калькулятору: разделим 50 000 на 5 взносов по 10 000 каждые 2 месяца:

Рисунок 6. Частые досрочные взносы, но меньшего размера

Мы видим, что теперь экономия составляет 64 593,99 рублей, а срок кредита уменьшился на 8 месяцев:

Рисунок 7. Максимальная выгода при частых небольших досрочных взносах

Таким образом мы можем сделать вывод, что переплата по кредиту будет меньше, если делать частые небольшие досрочные взносы с уменьшением срока кредита, а начинать делать такие взносы лучше на первых этапах кредитования.

Используя кредитный калькулятор calculator.ru.com вы можете составить наиболее выгодный график досрочного погашения кредита. Тем более, что наш кредитный калькулятор позволяет комбинировать различные типы досрочных взносов, а также позволяет менять процентную ставку по кредиту.

Как рассчитать аннуитетный платеж в Excel

Те, кто читал предыдущую публикацию, наверняка ещё долго будут с ужасом вспоминать формулу аннуитетного платежа. Но сейчас вы, дорогие друзья, можете облегчённо вздохнуть, ибо все расчёты за вас сделает программа Microsoft Excel.

Мы сделаем не просто файлик с одной циферкой. Нет! Мы разработаем настоящий инструмент, с помощью которого вы сможете рассчитать аннуитетный платёж не только для себя, но и для соседа, который ставит свою машину на детской площадке; прыщавого студента, который сутками курит в вашем подъезде; тётки, которая выгуливает свою собаку прямо под вашими окнами – короче, для всех особо одарённых. Кстати, можете поставить где-нибудь возле монитора купюроприёмник и брать с этой публики деньги.

Давайте приступим к разработке нашего кредитного калькулятора. Смотрим на первый рисунок:

Итак, вы видите два блока. Один с исходными данными, а второй – с расчётами. Исходные данные (сумма кредита, годовая процентная ставка, срок кредитования) вы будете вводить вручную, а во втором блоке будут мгновенно появляться расчёты.

Начнём с расчёта ежемесячной суммы аннуитетного платежа. Для этого надо сделать активным окошко, в котором вы хотите видеть это значение (в нашем случае – это поле C11, на рисунке оно обведено и указано под номером 1). Далее слева от строки формул жмём на «fx» (на рисунке эта кнопка обведена и указана под номером 2). После этих действий у вас появится такая табличка:

Выбираем функцию «ПЛТ» и жмём «Ок». Перед вами появится таблица, в которую надо будет ввести исходные данные:

Здесь нам требуется заполнить три поля:

- «Ставка» – годовая процентная ставка по кредиту делённая на 12.

- «Кпер» – общий срок кредитования.

- «Пс» – сумма кредита (указывается со знаком минус).

Обратите внимание на то, что мы не вводим готовые цифры в эту таблицу, а указываем координаты ячеек нашего блока с исходными данными. Так, в поле «Ставка» мы указываем координаты ячейки, в которой будет вписываться вручную процентная ставка (C5) и делим её на 12; в поле «Кпер» указываются координаты ячейки, в которой будет вписываться срок кредитования (C6); в поле «Пс» – координаты ячейки в которой вписывается сумма кредита (C4). Так как сумма кредита у нас указывается со знаком минус, то перед координатой (C4) мы ставим знак минус

Так как сумма кредита у нас указывается со знаком минус, то перед координатой (C4) мы ставим знак минус.

После того как исходные данные будут введены, жмём кнопку «Ок». В результате мы видим в блоке расчетов точное значение ежемесячного аннуитетного платежа:

Итак, в данный момент сумма нашего аннуитетного платежа составляет 4680 руб (на рисунке он обведён и указан под номером 1). Если вы будете менять сумму кредита, процентную ставку и общий срок кредитования, то автоматически будет меняться значение вашего аннуитетного платежа.

Кстати, обратите внимание на значение функции, обозначенное на рисунке под номером 2: =ПЛТ(C5/12;C6;-C4). Да, да, это и есть те самые координаты, которые мы вводили в таблицу, выбрав функцию «ПЛТ». По сути, вы могли бы не проделывать всех тех сложных телодвижений, которые показаны на втором и третьем рисунках

Можно было просто вписать в строке формул то, что там сейчас вписано

По сути, вы могли бы не проделывать всех тех сложных телодвижений, которые показаны на втором и третьем рисунках. Можно было просто вписать в строке формул то, что там сейчас вписано.

Зная размер аннуитетного платежа несложно посчитать остальные значения нашего расчётного блока:

На рисунке наглядно показано, как рассчитана общая сумма выплат (обведена и указана под номером 1). Так как она равна сумме аннуитетного платежа (ячейка C11) умноженной на общее количество месяцев кредитования (ячейка C6), то мы и вписываем в строку формул следующую формулу: =C11*C6 (на рисунке она обведена и указана под номером 2). В результате мы получили значение 56 157 рублей.

Переплата по кредиту рассчитывается ещё проще. От общей суммы выплат (ячейка C12) надо отнять сумму кредита (ячейка C4). В строку вписываем такую формулу: =C12-C4. В нашем примере переплата равна: 6157 рублей.

Ну и последнее значение – эффективная процентная ставка (или полная стоимость кредита). Она рассчитывается так: общую сумму выплат (ячейка C12) делим на сумму кредита (ячейка C4), отнимаем единицу, затем делим всё это на срок кредитования в годах (ячейка C6 делённая на 12). В строке будет такая формула: =(C12/C4-1)/(C6/12). В нашем примере эффективная процентная ставка составляет 12,3%.

Всё! Вот таким нехитрым способом мы с вами составили в программе Microsoft Excel автоматический калькулятор расчета аннуитетных платежей по кредиту, скачать который можно ссылке ниже:

Как рассчитать уровень платежей в Excel

Для начала открывается новый документ в программе Excel и создается таблица, где письменно оформляются все кредитные условия. В договоре указывают:

- Сумму долга;

- Процентную ставку;

- Срок погашения долга.

Наравне с этим создается таблица для расчета с номерами месяцев и платежами по кредиту.

Данная графа рассчитана для указания формулы вида =ПЛТ( процентная ставка; срок в месяцах; сумма кредита). Процентная ставка делится на 12. Сумма кредита определяется через деление всего долга на основной срок кредитования.

Используемая формула

Для определения аннуитетного платежа, необходимо рассмотреть следующую формулу:

АП= KA*SM, где АП принадлежит к сумме данного платежа, КА – это значение коэффициента, SM определяет величину погашения долга в течение каждого месяца.

На практике рассматриваются различные формулы, которые помогают осуществлять расчет коэффициента платежа. В наиболее популярной формуле можно отнести: КА = (j*(1+j)m) / ( (1+j)m– 1):

- KA является коэффициентом,

- j определяет ставку кредитования (по ежемесячной оплате),

- m – количество выплачиваемых дней кредита,

- i обозначается в виде годовой ставки.

Детализация

Если есть возможность, заемщик имеет право погасить долг досрочно. В данном варианте, физическое лицо освобождается от выплаты комиссий или штрафов.

Как правило, достоверные сведения о погашении кредита, то есть о выплате ежемесячного платежа либо фактической переплаты, можно получить непосредственного у самого кредитора. Существует такая кредитная программа, которая предусматривает выплату скрытых комиссий. Поэтому рассматривая детали ежемесячного платежа, клиент может заметить некоторые изменения. То есть суммарный показатель будет отличаться от заранее рассчитанных. Иногда некоторые банковские учреждения меняют процентную ставку. Все эти нюансы необходимо анализировать перед тем, как подписать договор.

Расчет при досрочном погашении

Для того чтобы правильно рассчитаться с банком при погашении досрочного кредита, необходимо воспользоваться специальным калькулятором. Данный метод позволит безошибочно покрыть долг раньше указанного времени в договоре. Данный калькулятор представляет собой универсальную формулу, которая позволяет осуществлять точный расчет. Калькулятор предназначен для любых типов кредита. В этот список включены: ипотека, потребительский или автокредит. При помощи данного аппарата можно подсчитать величину суммы. То есть насколько уменьшается ежемесячный платеж.

Калькулятор по кредиту с нерегулярными проплатами

При возникновении непредвиденных обстоятельств, у некоторых клиентов фиксируется просроченный платеж. Воспользовавшись услугами онлайн-калькулятора для расчета остатка по кредиту, можно определить сумму в целом, которую придется покрыть после погашения просроченного платежа.

Если размер долга не слишком большой, тогда лучше всего погасить долг целиком. Таким образом, банк прекратит начислять лишние проценты. Чтобы выполнить данную процедуру, необходимо указать показатели кредита в соответствующей графе. К примеру рассматривается сумма кредита на 6000 с процентной ставкой 3%, ежемесячным аннуитетным платежом – 30 единиц. Число платежей составляет 18 сроком на 18 месяцев без лишних просрочек. При помощи онлайн-калькулятора, сумма в целом составляет что к ровно 5724,19.

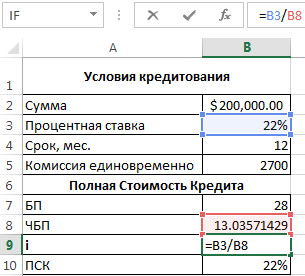

Расчет полной стоимости кредита в Excel

Согласно Закону о потребительском кредите для расчета полной стоимости кредита (ПСК) теперь применяется новая формула. ПСК определяется в процентах с точностью до третьего знака после запятой по следующей формуле:

- ПСК = i * ЧБП * 100;

- где i – процентная ставка базового периода;

- ЧБП – число базовых периодов в календарном году.

Возьмем для примера следующие данные по кредиту:

Для расчета полной стоимости кредита нужно составить график платежей (порядок см. выше).

Нужно определить базовый период (БП). В законе сказано, что это стандартный временной интервал, который встречается в графике погашения чаще всего. В примере БП = 28 дней.

Далее находим ЧБП: 365 / 28 = 13.

Теперь можно найти процентную ставку базового периода:

У нас имеются все необходимые данные – подставляем их в формулу ПСК: =B9*B8

Примечание. Чтобы получить проценты в Excel, не нужно умножать на 100. Достаточно выставить для ячейки с результатом процентный формат.

ПСК по новой формуле совпала с годовой процентной ставкой по кредиту.

Таким образом, для расчета аннуитетных платежей по кредиту используется простейшая функция ПЛТ. Как видите, дифференцированный способ погашения несколько сложнее.