Топ-10 самых дивидендных акций сша 2021

Содержание:

- Macy’s Inc (M) – 6,49%

- Что происходит с финансовым рынком США

- SDEM

- Глоссарий

- Правила инвестирования в ценные бумаги

- Prospect Capital Corp. ( PSEC )

- Перечень лучших отечественных компаний, проводящих buyback

- Сколько денег нужно, чтобы жить на дивиденды и не работать

- China Mobile Limited ADR (CHL) – 6,99%

- DIV

- NRG Energy ( NRG )

- Enbridge ( ENB )

- Бонусы: еще несколько акций США с высокими дивидендами в 2021 году

- AT&T (T) – 7,34%

- Realty Income Corp. (O)

- Параметры отбора бумаг в портфель

- TFS Financial Corp (TFSL)

- Разница между Dow Jones, Nasdaq и S&P 500

- Дисклеймер

- Как начать покупать зарубежные акции на бирже

- Рейтинг российских компаний по дивидендной доходности

- Как выбрать лучшие дивидендные акции

Macy’s Inc (M) – 6,49%

Одна из крупнейший и старейших сетей розничной торговли в США. Ритейлер специализируется на продаже непродовольственных товаров – одежды, обуви, мебели, украшений, постельного белья и т.д.

Широко известен центральный универмаг Macy’s, расположенный на 34-й улице в Манхэттене. Каждый уважающий себя турист стремится посетить его, прибывая в Нью-Йорк, также, как, к примеру, Статью Свободы или Центральный парк (см. фильм «Чудо на 34-й улице»). Всего же в США насчитывается более 800 универмагов Macy’s.

Одна акция ритейлера стоит 22,77 доллара. Macy’s Inc стабильно платит по 0,3775 доллара каждый квартал. При нынешних ценах это дает доходность 6,49% годовых.

Что происходит с финансовым рынком США

Пандемия и глобальный карантин в 2020 г. кардинально изменили финансовую политику в ведущих странах. Следствием этих явлений стало полное изменение ладшафта фондовых рынков.

Ключевым финансовым рынком мира остаются Соединенные Штаты. Весной 2020 г. правительство вместе с Федеральной резервной системой, выполняющей функции центрального банка, приняли масштабную программу поддержки экономики и финансовой системы.

На практике эти меры начали реализовывать уже после того, как в середине марта на фондовом рынке произошел обвал, вызванный шоком из-за массового локдауна. Это привело к резкому «отскоку» от дна цен на акции и прочие финансовые активы. Кроме того, в марте американское правительство начало рассылать знаменитые «чеки» для материальной помощи в карантине — по $1200 каждому гражданину.

Три этих фактора — обвал рынков и их резкое восстановление, а также карантин и свободные наличные у обычных людей — привели к массовому притоку новых инвесторов на фондовый рынок. В целом ключевые индексы показали внушительные темпы восстановления, а брокеры отчитались о миллионах новых клиентов.

У этого «фондового хайпа» были свои фавориты — это акции технологических компаний. Главными бенефициарами оказались крупнейшие техно-компании из так называемого списка FAANG: Facebook, Amazon, Apple, Netflix, Google (Alphabet). Однако инвесторы также охотно покупали акции молодых, но перспективных компаний. Пожалуй, самый яркий пример подобного тренда — это компания Tesla, стоимость акций которой выросла за несколько месяцев на сотни процентов.

Высокий спрос на инвестиции в технологический сектор породил и другой ключевой финансовый тренд — это участие в первичном размещении компании на бирже, или IPO. Однако сейчас фокус смещается в сторону pre-IPO. Ниже постараемся подробно рассказать об обоих форматах инвестиций, сравнить их между собой и описать преимущества для инвесторов.

В США IPO является одной из главных стадий роста любой компании, так как является эффективным способом привлечь большой объем инвестиций для дальнейшего масштабирования бизнеса. В то же время первичные размещения на бирже особенно популярны среди технологических компаний.

Для инвесторов же первичное размещение — это способ заработать относительно безопасно и быстро. Когда на рынке есть аппетит на акции размещаемых компаний, есть достаточно высокая вероятность того, что стоимость ценной бумаги за короткий срок после IPO вырастет на десятки процентов. Именно поэтому IPO так популярны в 2020 г.

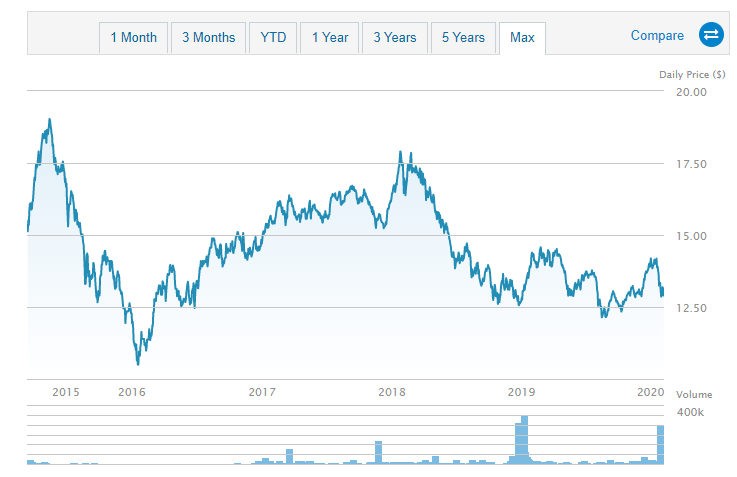

SDEM

Полное название – Global X MSCI SuperDividend Emerging Markets ETF. Провайдер – Mirae Asset. Дивидендная доходность – 8,2%. Комиссия за управление фондом – 0,67%. Цена акции – 13,13 долларов.

SDEM следует за MSCI Emerging Markets High Dividend Yield Index, в который включены 50 акций компаний развивающегося рынка. Индекс выбирает акции по наибольшей дивидендной доходности и одинаково взвешивает акции. Значительную часть активов составляют акции России, Гонконга, Тайвани, Бразилии, ЮАР, Турции и Китая. Вы одним махом можете инвестировать в Норникель, Лукойл, Aldar Properties, Micro-Star, Telefonica Brasil, Banco Macro, Газпром, Nine Dragons Paper Holdings, Северсталь, Алросу, Turkiye Petrol Rafinerileri, МТС и десятки других компаний.

Фонд запущен сравнительно недавно – в 2016 году, поэтому не успел накопить значительную историю. Его акции выглядят падающими, но имеют большой потенциал – как и развивающиеся страны.

В целом SDEM отлично применять для диверсификации вашего портфеля ETF – замечено, когда акции развитых стран падают, то акции развивающихся стран растут. Ну, и наоборот.

Глоссарий

Прежде чем заняться инвестированием в дивидендные бумаги США, вы должны узнать основные понятия, использующиеся на финансовом рынке. Без базовых знаний вложения просто не имеют смысла.

Что такое акции

Говоря просто, акции – это ценные бумаги, которые подтверждают, что у их обладателя есть доля в компании. Приобретая акции, физическое или юридическое лицо берет на себя риски, связанные с деятельностью предприятия от дивидендных выплат и до банкротства компании.

Зачем покупать акции

Покупка преследует две цели. Первая, для обладателей большого пакета ценных бумаг США, – это возможность участвовать в деятельности организации, принимать важные решения. Вторая цель, для держателей небольшой доли, – это получение дивидендных выплат или возможность заработать на росте стоимости.

Что такое голубые фишки

Голубые фишки – это акции компаний с высокой рыночной капитализацией и большими торговыми оборотами. В США к таким организациям относят Гугл, Майкрософт, Эппл и другие входящие в индексы SP500 и DJI.

Что такое дивиденды

Дивиденды – это выплаты держателям акции. Размер зависит от чистой прибыли предприятия за отчетный период. Решение о сроках выплат и количестве принимается на собрании акционеров. Держатель дивидендных акций США может получать процент раз в 3 месяца, полгода или раз в год.

Если дохода мало или его собираются направить на развитие предприятия, руководители компании могут принять решение о невыплате дивидендов за отчетный период.

Обыкновенные и привилегированные акции: в чем отличия

Существует две разновидности акций – простые и привилегированные.

Обыкновенные ценные бумаги позволяют своим держателям участвовать в заседании акционеров и голосовать. Также акции позволяют получать предусмотренные выплаты.

Привилегированные акции хоть и не дают своим обладателям голосовать на собрании акционеров, имеют другие преимущества. Если совет принял решение не выплачивать дивиденды за отчетный период, владелец привилегированных акций все равно получит отчисления. При ликвидации предприятия эти ценные бумаги имеют приоритет выкупа.

Как купить акции частному лицу

Частное лицо не может напрямую купить акции компаний. Он должен воспользоваться услугами брокера, с которым заключается соглашение и открывается счет. После открытия доступа через посредника частное лицо может покупать дивидендные акции США.

Как заработать на дивидендах

Здесь все довольно просто. Инвестор покупает акции на срок не менее 1 года. В результате вы получаете дивидендные выплаты с периодичностью раз в 3 месяца, полгода и год.

Как заработать на росте стоимости

Никто со 100 % уверенностью не скажет вам, как поведут себя акции – возрастут в цене или упадут. Момент покупки и продажи определяется вами самостоятельно. Здесь вы используете свои знания и, как ни странно, интуицию.

Правила инвестирования в ценные бумаги

Основные принципы составления дивидендного портфеля

Основные принципы:

- выделите сумму, которую собираетесь вкладывать в дивидендные бумаги США;

- отметьте срок инвестирования. Я рекомендую период не менее 5–6 лет. Вы можете меньше, но не стоит вкладываться на год или два. Так вы не приумножите свой капитал;

- изучите рынок, получите начальные знания о техническом и фундаментальном анализе. Без этой информации вы не сможете самостоятельно принимать решение о целесообразности сделок, особенно с самыми большими дивидендами;

- для подбора дивидендных акций США воспользуйтесь индексом S&P 500;

- диверсифицируйте риски. Одна дивидендная бумага не должна превышать 10 % от стоимости инвестиционного портфеля. 10 % – это верхний предел, я рекомендую вам брать 3–5 % на одну акцию США;

- постоянно читайте обзоры, следите за новостями компании. Это поможет вам своевременно избавиться от убыточных акций США или, наоборот, докупить доходные.

Prospect Capital Corp. ( PSEC )

Текущая доходность: 13,3%

Prospect Capital — это еще одна акция с ежемесячными дивидендами, которая инвестирует в другие предприятия, а затем передает долю прибыли инвесторам посредством регулярного распределения. PSEC выплачивает акционерам 6 центов дивидендов ежемесячно, как часы, с 2017 года, и в 2020 году это не изменилось, несмотря на сбои в связи с глобальной пандемией.

Широкий спектр инвестиций акций в настоящее время включает компании по производству автозапчастей, поставщиков медицинских услуг, дистрибьюторов продуктов питания и медиа-компании, и это лишь некоторые из них. Эта хорошо диверсифицированная группа холдингов помогает обеспечивать стабильную выручку, которая обеспечивает стабильные ежемесячные дивиденды.

Перечень лучших отечественных компаний, проводящих buyback

Buyback, или обратный выкуп, это процедура, при которой эмитент выкупает собственные акции. Происходит это при избытке денег у компании.

Среди отечественных предприятий, проводящих такую политику, я выделяю следующие компании, направившие большие суммы на выкуп дивидендных акций.

| Место | Компания | Сколько направлено на возвращение дивидендных акций | Годовая доходность, % |

| 1 | Лукойл | 3 млрд долларов | 4,5 |

| 2 | МТС | 30 млрд рублей | 3,35 |

| 3 | Роснефть | 2 млрд долларов | 4,12 |

| 4 | Магнит | 16,5 млрд рублей | 5,1 |

| 5 | Новатэк | 600 млн рублей | 1,0 |

| 6 | Лента | 11,6 млрд р. | 1,2 |

| 7 | Яндекс | 100 млн р. | 1,9 |

| 8 | Обувь России | 900 млн р. | 6,15 |

| 9 | Сафмар | 6 млрд р. за три года | 3,05 |

| 10 | Банк «Санкт-Петербург» | 10 млн долларов, программа бессрочная | 6,09 |

Сколько денег нужно, чтобы жить на дивиденды и не работать

Это зависит от уровня ваших ежемесячных расходов и размера дивидендной доходности той или иной компании. В среднем дивидендная доходность по российским акциям составляет 8%, по американским – около 3%.

По исследованиям холдинга «Ромир», среднестатистической российской семье для нормальной жизни нужно 85 тысяч рублей в месяц. Это 1 млн 20 тысяч в год. Чтобы получать такую сумму за счёт дивидендов, нужно вложить в российские акции около 13 млн рублей.

Правда, если вам будет достаточно 50 тысяч в месяц, то инвестировать можно меньше, примерно 8 млн рублей. Для дивидендных компаний США, у которых ниже доходность, нужно в 2,5 раза больше денег. Ещё необходимо учесть, что доход в виде дивидендов облагается налогом 13%.

Конечно, не все готовы сразу вкладывать такие суммы. Поэтому формируйте размер дивидендного портфеля постепенно. Направляйте на покупку акций часть от зарплаты и дивиденды, которые вы получаете, пока не достигнете цели.

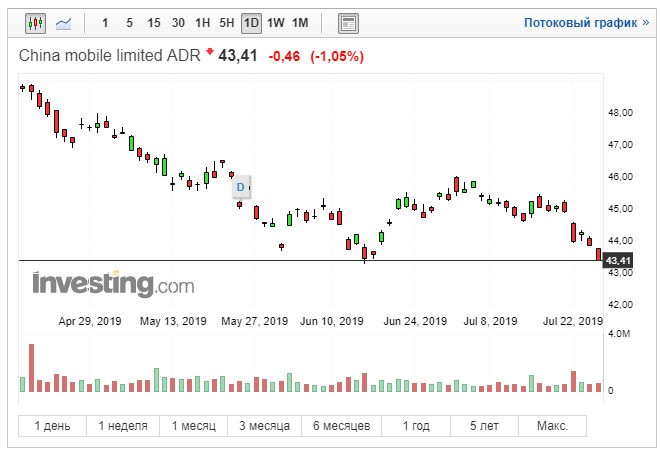

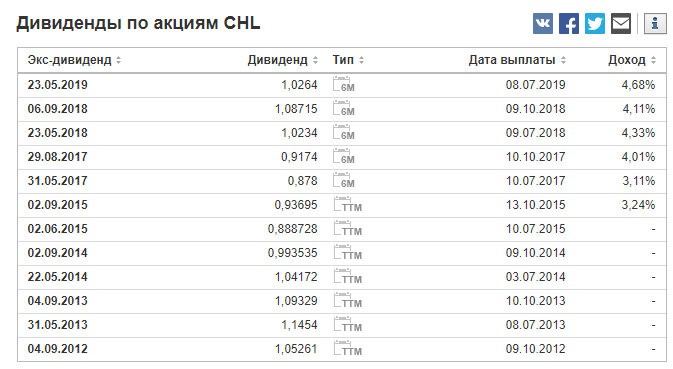

China Mobile Limited ADR (CHL) – 6,99%

China Mobile является крупнейшей телекоммуникационной компанией в мире, если смотреть на число абонентов – в 2018 году услугами китайского «Ростелекома» пользовались 900 млн человек, в основном, китайцев. Штаб-квартира расположена в Гонконге.

Основным акционером и мажоритарным владельцем является Правительство Поднебесной.

China Mobile находится на 25 месте в числе 2000 самых крупных компаний мира по версии Forbes. В 2018 году доход составил 736 млрд юаней (или около 107 млрд долларов), а чистая прибыль – 117 млрд юаней.

На Нью-Йоркской бирже обращаются АДР на акции China mobile (сами акции торгуются на Гонконгской бирже). 1 АДР равна 1 акции. Цена АДР составляет 43,41 доллар. Котировки сейчас находятся в затяжном нисходящем тренде (в том числе и из-за торговой войны с Китаем), так что высокая дивидендная доходность может быть частично объяснена благодаря снижению цены на акцию.

Компания платит дивиденды раз в полгода в зависимости от своих прибылей. Например, в мая 2019 года China mobile заплатила 1,02 доллара на акцию, а в сентябре 2018-го – 1,08. Текущая дивдоходность акции составляет 6,99%.

DIV

Полное название – Global X SuperDividend US ETF. Провайдер – Mirae Asset. Дивидендная доходность – 8,56%. Комиссия за управление фондом – 0,45%. Цена акции – 23,12 долларов.

DIV отслеживает MSCI USA IMI High Yield Dividend Index, в который включаются акции 50 компаний США, выплачивающих максимальные дивиденды и отличающиеся низкой волатильностью, в т.ч. REIT и MLP. Вот некоторые компании, включенные в индекс: Buckle, Compass Diversified Holdings, Southern Company, AT&T Inc., Vector Group Ltd., MFA Financial, Duke Energy, Exxon Mobil, Altria Group и многие другие.

25% ETF занимают финансовые компании, 20% – энергетики, 30% – производители товаров, 5% – телекоммуникационные компании.

Высокая дивидендная доходность DIV, как во всех прочих случаях, во многом обеспечивается постоянно снижающейся ценой акции – за 5 лет она упала с 29 до нынешних 23 долларов.

NRG Energy ( NRG )

Компания выплачивает дивиденды 3%

Энергетическая компания NRG из Нью-Джерси предлагает электроэнергию 3,7 миллионам потребителей на северо-востоке, в Техасе и Иллинойсе. Производство электроэнергии — это, пожалуй, один из самых надежных видов бизнеса, поскольку в 21 веке электричество так же необходимо, как еда и вода, как для потребителей, так и для предприятий.

Конечно, последние несколько лет были нестабильными для NRG как из-за растущих долгов, связанных с недавними приобретениями, так и из-за того, что регулирующие органы могут не заинтересоваться этими шагами. Недавнее одобрение Федеральной комиссией по регулированию энергетики NRG покупки Direct Energy намекает на то, что все может быть лучше, чем опасались инвесторы, и в результате в последнее время акции выросли.

Enbridge ( ENB )

По акциям выплачивается 8,1% дивидендов

Enbridge — еще одна ведущая североамериканская энергетическая инфраструктурная компания, специализирующаяся на транспортировке сырой нефти, природного газа и сжиженного природного газа. Акции Enbridge упали примерно на 20% в 2020 году, но аналитик Morningstar Джо Джемино говорит, что замена трубопровода Enbridge Line 3 может дать значительный рост к концу 2021 года.

Enbridge получила разрешения на строительство трубопровода и начала строительство 30 ноября. По оценкам Gemino, существует 80% шанс, что проект будет завершен, несмотря на несколько судебных исков, связанных с трубопроводом. Morningstar имеет рейтинг «покупать» и оценку справедливой стоимости акций ENB в $43.

Бонусы: еще несколько акций США с высокими дивидендами в 2021 году

Вот еще ряд акций с потенциально высокими выплатами акционерам в грядущем году:

- British American Tabacco (АДР) – до 7,26%;

- Cheniere Energy – до 6,79%;

- Ecopetrol – до 6,73%;

- TFS Financial Corp. – до 6,61%;

- Vodafone (АДР) – до 6,30%;

- PPL Corp. – до 5,69%;

- Mercury General Corp. – до 5,59%;

- Franklin Resources – до 5,25%;

- AbbVie – до 5,16%;

- Canon (АДР) – до 5,09%.

Вот такой ТОП залистингованных на Нью-Йоркской бирже или Nasdaq дивидендных акций США (и других стран) с наибольшей дивидендной доходностью. Еще раз напоминаю, что это ни разу не инвестиционная рекомендация, а информация для ознакомления. Перед покупкой этих акций (как и любых других) тщательно анализируете компанию и ее бизнес. Успехов!

AT&T (T) – 7,34%

Крупнейшая телекоммуникационная компания США, владелец таких телестудий, как HBO, Turner и Warner Bros (и таких сверхпопулярных сериалов, как «Друзья» и «Игра престолов»). При этом, как ни странно, большую часть прибыли AT&T генерируют госзаказы: компания разрабатывает различные решения и обеспечивает связь для оборонки, ФБР и прочих силовых ведомств США, а также НАСА. Еще один плюс AT&T – она собирается развертывать вышки 5G, что обеспечит ей лидерство и в этой сфере.

AT&T платит дивиденды ежеквартально, старательно увеличивая их каждый год на 1 цент. Сейчас размер дивидендов составляет 52 цента на акцию, что при цене акции в 28,32 доллара дает дивдоходность 7,34%. Это делает AT&T одной из самых доходных дивидендных акций США.

Realty Income Corp. (O)

По акциям выплачивается 4,6% дивидендов

Пожалуй, самая известная акция с ежемесячными дивидендами, Realty Income позиционируется как «Компания по ежемесячным дивидендам». Эта фирма по коммерческой недвижимости владеет 6500 объектами недвижимости, которые в основном заняты крупными торговцами, включая Walgreens Boots Alliance ( WBA ) и Dollar General Corp. ( DG ).

Дивиденды в этом году немного выросли, что является хорошим знаком, когда другие REIT сокращают расходы, а Realty Income в последнее время невероятно прозрачен в своих тенденциях сбора арендной платы с регулярными обновлениями для акционеров. Фактически, в своем последнем отчете компания показала, что почти 94% всей арендной платы было собрано по ее портфелю за ноябрь, что является отличным показателем покрытия, который обеспечивает нормальную работу, несмотря на сбои, связанные с пандемией в этом году.

Параметры отбора бумаг в портфель

Мы отбирали акции компаний, которые можно считать квазиоблигациями, т.е. таких компаний, которые работают на рынке давно, имеют узнаваемый бренд, свою долю рынка и стабильный положительный денежный поток, который позволяет выплачивать высокие дивиденды без угрозы ухудшения финансового состояния компании. В итоге имеем стабильную дивидендную доходность на много лет вперед.Параметры:

- Large cap (большая капитализация) — от $10 млрд и выше.

- Dividend yield (дивидендная доходность) — от 4% в USD и выше.

- Net Debt/EBITDA — адекватная долговая нагрузка, не выше 3.0х (исключение BTI в 21E, но далее форвардный мультипликатор ниже 3.0х).

- EPS Growth (earnings per share) — положительный прогнозный рост прибыли на акцию.

- DPS Growth (dividend per share) — положительный прогнозный рост дивиденда на акцию (иск. BP, из-за высокого роста EPS и ATT, из-за стабильной высокой див. доходности).

- Выплачивают дивиденды 4 раза в год.

- Возможность купить на СПб бирже для неквалифицированного инвестора (иск. BP и Vodafone).

- Если акция недооценена и имеет потенциал роста стоимости, то это является плюсом — 8 из 12 акций имеют потенциал роста курсовой стоимости.

TFS Financial Corp (TFSL)

Форвардная дивидендная доходность: 6,41%Коэффициент выплат: 66,57%Цена: $17.47Рыночная капитализация: $4,9 млрдОбщая доходность за 1 год: -6,8%

TFS Financial – холдинговая компания, занимающаяся розничным потребительским банковским обслуживанием, ипотечным кредитованием и аналогичными услугами через свои дочерние компании. Деятельность компании включает в себя выдачу и обслуживание ипотечных кредитов на жилую недвижимость, а также привлечение депозитов физических лиц. Основным направлением работы компании является розничное банковское обслуживание.

Disclaimer: Данный материал носит исключительно информационный характер и не должен рассматриваться в качестве индивидуальных инвестиционных советов, рекомендаций по инвестированию в какую-либо ценную бумагу или принятию какой-либо инвестиционной стратегии.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Акции

Brandywine Realty Trust , Brookfield Property REIT Inc , Lumen Technologies Inc , New York Community Bancorp Inc , TFS Financial Corp

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Разница между Dow Jones, Nasdaq и S&P 500

Индекс Доу — Джонса. Старейший из трех индексов, ему более 100 лет: первые варианты индекса появились в 1884 году, а в 1896 он был представлен как «промышленный» индекс, потому что его целью ставилось отслеживание развития промышленной составляющей экономики США.

Индекс отслеживает 30 компаний-гигантов, котирующихся на Нью-Йоркской бирже (NYSE) и Nasdaq. Сегодня индекс представляет различные сферы экономики: коммуникации, нефтегаз, технологии, фармацевтику и развлечения, поэтому характеристика «промышленный» сохраняется лишь формально — как дань прошлому.

Один из главных недостатков индекса — способ его вычисления: цены входящих в него акций складываются, а потом делятся на поправочный коэффициент. В результате компания меньшей капитализации, но с более высокой ценой за акцию влияет на индекс сильнее.

Второй существенный недостаток — индекс охватывает лишь 30 компаний, поэтому плохо подходит на роль эталона, по которому можно отслеживать общее состояние рынка. Так что для объективности вместе с индексом Доу — Джонса часто используют S&P 500.

Инвестировать в индекс Доу — Джонса позволяет ETF SPDR Dow Jones Industrial Average (DIA).

S&P 500. Индекс создан агентством Standard & Poor’s в 1957 году для отслеживания 500 крупнейших компаний, торгующихся на биржах NYSE и Nasdaq. В отличие от Доу — Джонса, взвешенного по цене, в этом индексе вес компаний распределяется в соответствии с рыночной капитализацией: чем крупнее компания, тем больше ее доля.

На долю S&P 500 приходится 80% капитализации фондового рынка США, поэтому он служит индикатором состояния экономики. Индекс диверсифицирован по разным секторам, при этом наибольший вес составляют технологии — около 26%.

Этот индекс отслеживает ETF Invesco QQQ Trust; из представленных на Московской бирже приблизительным аналогом выступают фонды «Акции технологических компаний» FXIT от FinEx и Тинькофф NASDAQ (TECH), включающий топ-40 технологических компаний США, Израиля и Китая.

Дисклеймер

Во-первых, всё написанное ниже не является индивидуальной инвестиционной рекомендацией. Обзор дивидендных ETF предназначен для ознакомления с возможностями этого финансового инструмента.

Во-вторых, инвестиции в ETF, платящие высокие дивиденды, сопряжены с особыми рисками. Дело в том, что дивидендная доходность рассчитывается по формуле: доходность = дивиденды / котировки.

Следовательно, верно не только то, что чем выше дивиденды, тем выше доходность, но и то, что чем ниже котировки ETF, тем выше дивидендная доходность даже при сохранении того же размера выплат. Многие ETF с высокими дивидендными выплатами на самом деле падают в цене. И рост дивидендов далеко не всегда компенсирует снижение курсовой стоимости. Особенно верно это в отношении REITs.

При выборе конкретного дивидендного ETF следует учитывать и другие возможные риски, которые особенно актуальны во время кризиса:

- размер выплат может быть уменьшен из-за снижения выплат со стороны эмитентов;

- фонд может оказаться расформирован (поэтому советую вкладывать в фонды с AUM выше 50 млн долларов);

- при банкротстве эмитентов, включенных в корзину ETF, котировки фонда могут резко просесть.

Еще один момент, о котором не стоит забывать: дивиденды ETF облагаются налогом. Каким именно – зависит от страны, выпустившей ETF, и налогового статуса покупателя акции фонда. Например, с дивидендов американских ETF российскому налоговому резиденту нужно платить налог размером в 35%. Уменьшить его до 10% можно, если подписать форму 8W-BEN, но тогда придется доплачивать еще 3% в российскую казну. При этом с дивидендов REIT налог в 35% всё равно будет взиматься – вне зависимости от подписания формы.

На этом предупреждения всё. Перехожу к обзору ETF с самыми высокими дивидендами.

Как начать покупать зарубежные акции на бирже

Для начала будущему инвестору необходимо определиться с суммой инвестирования и сроками, на которые он готов вложиться в фондовый рынок.

Далее изучить стратегии и инструменты для инвестирования — информация доступна в интернете. Следующий шаг — каким образом будут инвестироваться деньги — доверить их профессионалам (например, покупкой паев ПИФа) или сформировать портфель самому. После этого приступить к выбору брокера.

Выбор брокера

Выбор брокера — первый шаг на пути инвестора к покупке акций. Главное правило — серьезному игроку на биржевом рынке скрывать нечего, он раскрывает информацию о себе на сайте

Обратите внимание на отзывы клиентов, которые работают с брокером. Обязательно должна присутствовать лицензия на осуществление профессиональной деятельности

Рейтинг российских компаний по дивидендной доходности

Сегодня более половины публичных компаний России выплачивают дивиденды инвесторам. Уровень доходности по дивидендным акциям превышает размер процентов по банковским вкладам и в среднем составляет около 8% годовых.

Ниже в статье представлен перечень российских предприятий, которые в 2020 году предлагают держателям акций максимальный размер дивидендов. Данная подборка содержит 10 лучших предложений.

| № | Название компании | Прогнозируемая годовая доходность, % |

| 1 | ПАО «Мобильные ТелеСистемы» (МТС) | 12,91 |

| 2 | ПАО «Новороссийский морской торговый порт» (НМТП) | 12,7 |

| 3 | Розничная сеть магазинов «Магнит» | 11,97 |

| 4 | ПАО «Северсталь» | 11,83 |

| 5 | ПАО «ВТБ» | 11,79 |

| 6 | ПАО «Сбербанк» | 9,66 |

| 7 | ОАО «Магнитогорский металлургический комбинат» (ММК) | 9,11 |

| 8 | ПАО «Новолипецкий металлургический комбинат» (НМЛК) | 9,04 |

| 9 | ПАО «Лукойл» | 8,37 |

| 10 | Федеральная торговая сеть «Детский мир» | 8,04 |

ПАО «МТС» является крупнейшим оператором сотовой связи в России и странах СНГ. Дивидендная политика компании, утверждённая Советом директоров, предполагает выплаты акционерам в размере не менее 28 рублей на 1 акцию плюс «спецдивиденды» от дополнительной прибыли. Периодичность начислений — 2 раза в год. Котировки акций МТС в течение последних 12 месяцев варьировались от 250 до 353 рублей за штуку (в лоте — 10 штук).

ПАО «НМТП» занимается обработкой грузов с сырой нефтью, цементом, металлами, сахаром и зерновыми культурами. Дивидендная политика предприятия не предусматривает фиксированный размер выплат держателям акций. В течение последних 11 лет компания стабильно выплачивала дивиденды своим акционерам со средней периодичностью 1,4 раза в год. Стоимость акций — от 7 до 12 рублей, в 1 лоте 100 штук.

выпускает обыкновенные акции, держателям которых в среднем 2 раза в год выплачиваются дивиденды с прибыли. Стоимость 1 лота, в который входит 1 ценная бумага, составляет более 4 000 рублей.

ПАО «Северсталь» представляет сталелитейную и горнодобывающую отрасли промышленности. В дивидендной политике компании указано, что она намерена ежегодно выплачивать поощрение держателям акций, а в ближайшей перспективе — ежеквартально. Акции продаются лотами по 1 штуке стоимостью 900 рублей.

ВТБ является вторым по величине активов российским банком. Компания 1 раз в год выплачивает дивиденды акционерам, сумма дохода зависит от финансовых результатов компании. Курс акций ВТБ варьируется от 0,03 до 0,05 рублей, 1 лот включает 10 000 ценных бумаг.

Сбербанк выпускает привилегированные и обыкновенные акции, причём более высокая дивидендная доходность предлагается владельцам ценных бумаг первого типа (9,66% по привилегированным акциям и 8,81% — по обыкновенным). С 2020 года в банке действует дивидендная политика, согласно которой размер выплат акционерам должен планомерно увеличиваться с 25 до 50% от чистой прибыли. Владельцы акций получают доход 1 раз в год. Стоимость ценных бумаг в среднем составляет 200 рублей, в 1 лоте — 10 штук.

ОАО «ММК» является одним из лидеров российской металлургической промышленности. Компания не имеет утверждённой дивидендной политики. За последние 6 лет доход акционерам выплачивался со средней периодичностью 2,6 раза в год. 1 лот включает 100 акций. Котировки ценных бумаг за последние 12 месяцев находились в диапазоне от 31 до 49 рублей за штуку.

В состав ПАО «НЛМК» входит третий по величине в России металлургический комбинат. В дивидендной политике предприятия определён порядок расчёта выплат акционерам. Перечисление дивидендов осуществляется 3 раза в год. Акции продаются лотами по 10 штук, стоимость 1 ценной бумаги — от 100 до 150 рублей.

Основным направлением деятельности является добыча и переработка газа и нефти. На выплату дивидендного дохода направляются свободные средства (чистая прибыль за вычетом капитальных затрат и прочих обязательных расходов). Компания перечисляет дивиденды дважды в год. Стоимость акций в среднем составляет 5 000 рублей. 1 лот включает 1 ценную бумагу.

Дивидендная политика ПАО «Детский мир» предусматривает выплаты акционерам в размере 50% от чистой прибыли. Держатели акций получают доход 1 раз в год, но компания оставляет за собой право на осуществление промежуточных выплат. ПАО «Детский мир» стабильно перечисляет дивиденды в течение последних 3-х лет со средней периодичностью 1,2 раза в год. Котировки акций варьируются от 70 до 120 рублей, в лоте 10 штук.

Как выбрать лучшие дивидендные акции

Приведу несколько рекомендаций, которые помогут отобрать самые лучшие ценные бумаги для своего портфеля.

В таблице, которую можно скачать на сайте https://www.suredividend.com/dividend-aristocrats-list, есть колонка «Dividend Yield», т.е. «дивидендная доходность». Ее можно отсортировать в порядке убывания и посмотреть, какие компании выплачивают самые крупные дивиденды.

По прогнозам на 2021 год уровень инфляции в США ожидается на уровне 2,24 %. Следовательно, компании с доходностью не ниже 3 % смело можно брать себе в портфель.

После сортировки таких эмитентов у меня получилось 19:

| Тикер | Название | Dividend Yield, % |

| T | AT&T, Inc. | 6,8 |

| XOM | Exxon Mobil Corp. | 6,1 |

| CVX | Chevron Corp. | 4,9 |

| ABBV | Abbvie Inc | 4,9 |

| IBM | International Business Machines Corp. | 4,8 |

| O | Realty Income Corp. | 4,4 |

| ED | Consolidated Edison, Inc. | 4,2 |

| FRT | Federal Realty Investment Trust | 4,1 |

| PBCT | People`s United Financial Inc | 4,1 |

| AMCR | Amcor Plc | 4,0 |

| BEN | Franklin Resources, Inc. | 3,8 |

| WBA | Walgreens Boots Alliance Inc | 3,5 |

| LEG | Leggett & Platt, Inc. | 3,5 |

| KMB | Kimberly-Clark Corp. | 3,3 |

| CAH | Cardinal Health, Inc. | 3,1 |

| KO | Coca-Cola Co | 3,1 |

| MMM | 3M Co. | 3,0 |

| PEP | PepsiCo Inc | 3,0 |

| ESS | Essex Property Trust, Inc. | 3,0 |

Разумеется, при выборе акций не стоит основываться только лишь на этот критерий.

Есть также в таблице аристократов колонка «Payout Ratio», означающая процент прибыли, который компания направляет на дивиденды. Оптимальное значение для ориентира – от 40 до 70 %.

Если данный показатель меньше 40 %, то для инвестора это не очень интересно. Если больше 70 %, то это может говорить о том, что в ситуации экономических потрясений и нестабильности эмитент может существенно снизить процент дивидендов или вовсе отказаться от выплат.

Не стоит избегать и фундаментального анализа

Основные мультипликаторы, которые стоит брать во внимание: P/E, ROE, P/S, ROA, PEG, Debt/Eq. Для их изучения и сравнения наиболее удобно пользоваться агрегаторами

Например, такими как finviz.com.