Альфа-директ это развод?

Содержание:

- Возможности личного кабинета

- Типы счетов Альфа Форекс

- Финансовая сторона использования

- Структура и гарантии

- Общая информация о брокере Alfa Forex

- Подключение кабинета Alfadirect

- Какие инструменты инвестирования доступны

- Программное обеспечение для работы с Альфа-Директ

- Альфа-Банк — как сделать шорт

- Услуги

- О брокерском обслуживании «Альфа-Директ»

Возможности личного кабинета

Воспользоваться личным кабинетом могут как владельцы персональных компьютеров, так и современных смартфонов и планшетов, функционирующих на базе Android, iOS и Windows Phone. Современная разработка получила все необходимые сертификаты и может быть скачана с официального магазина приложений.

В предлагаемом www alfadirect ru личном кабинете вы можете:

- настроить персональный профиль и оперативно изменить пароль;

- получить доступ к системе пополнения счета и вывода средств;

- заказать детализированную выписку о финансовых зачислениях и списаниях за установленный промежуток времени;

- привязать пластиковые решения других банков для оперативного пополнения личного счета;

- ознакомиться с историей торгов и других действий, производимых при работе с площадкой Alfa-Direct;

- получить доступ к управлению всей необходимой документацией, включая возможность оформления электронной подписи;

- настроить дополнительные платные сервисы, на которые требуется подписка;

- принимать участие в вебинарах, учебных программах и онлайн-конференциях;

- воспользоваться курсом обучения, специально разработанным специалистами для повышения итоговой прибыли;

- связаться с технической поддержкой для уточнения непонятных вопросов.

Типы счетов Альфа Форекс

Здесь нет обилия разных типов счетов (нано, центовые, вип, голд), нет и разделения учетных записей на классы в зависимости от оборота. В зависимости от особенностей учета позиций выделяется лишь 2 типа счетов:

- с хеджированием (в терминологии брокера он называется «с отсутствием неттинга») – на нем можно локировать позиции. То есть, если трейдер откроет позицию по EURUSD в Buy объемом 1,0 лот и позже заключит сделку на продажу объемом 0,5 лота, то обе сделки будут отображаться в терминале;

- без хеджирования или с неттингом, происходит суммирование позиций. Если купить 1,0 лот по EURUSD, а затем продать 0,5 лота по тому же инструменту, то в терминале останется одна сделка на покупку объемом 0,5 лота. То есть произойдет суммирование позиций.

Эффект скорее психологический. Если планируете активно заниматься локированием или доливаться по ходу тренда, выбирайте вариант без неттинга.

Есть у брокера и учебные аккаунты. Но при регистрации столкнетесь с теми же сложностями. Нельзя просто зарегистрировать учебный счет и протестировать работу с Альфа-Форекс.

Финансовая сторона использования

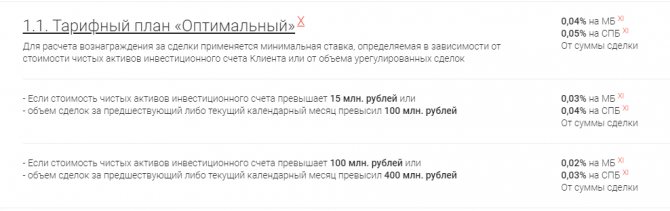

Банк Альфа предлагает несколько тарифных планов для брокерского обслуживания, отличающихся схемой начисления комиссии. Клиенты отмечают простой алгоритм пополнения счета, полученную прибыль можно выводить на пластиковые карты. Программы для работы отличаются интуитивно понятным интерфейсом, а возникающие проблемы можно решить через техническую поддержку или найти способы решения в процессе общения с другими участниками фондового рынка в чате.

Тарифы Альфа-Директ

Тарифные планы подойдут как начинающим, так и опытным инвесторам.

Тарифные планы подойдут как начинающим, так и опытным инвесторам.

На апрель 2021 г. предлагаются тарифы:

- Альфа-Трейдер, оформление бесплатное, клиентам предлагаются операции с ценными бумагами и иностранной валютой. Предусмотрены услуги депозитария, пользователь может подавать заявки по телефону (с оплатой каждого поручения в соответствии с тарифной политикой).

- S, тариф отличается процентами комиссии, не зависящими от суммы сделки. Предлагаемый для хранения акций депозитарий является бесплатным для клиентов.

Комиссия за сделки

Размеры комиссий в зависимости от тарифного плана приведены в таблице. Финансовое учреждение выкладывает информацию на странице www.alfadirect.ru/torgovye-usloviya2 и информирует клиентов об изменениях. Ряд услуг является платным вне зависимости от тарифа. Например, обработка поручений, переданных брокеру по телефону, обходится в 300 руб. за действие. За операции по принудительному снижению размера обязательств предусмотрена комиссия 300 руб. в сутки, взимаемая за каждый финансовый инструмент.

| Тариф | Операции с ценными бумагами | Действия с валютой | Депозитарий |

| Альфа-Трейдер | От 0,014 до 0,049% в зависимости от суточного объема | От 0,011 до 0,051% в зависимости от оборота | От 0,04 до 0,36% годовых |

| S | 0,3% от суммы сделки для Московской и Санкт-Петербургской бирж и 0,0035% в день на сделки РЕПО | 0,3% от суммы при сделках на Московской Бирже и 0,003% в сутки за поручения на сделки СВОП | Хранение ценных бумаг сбором не облагается |

Вывод средств

Для вывода заработанных на торговых операциях средств используют персональный кабинет пользователя. Предусмотрено перечисление денег только на счета, открытые в Альфа Банке (вне зависимости от вида валюты). Переводы доступны в разделе отзыва средств, находящемся в меню операций. Клиенту необходимо заполнить формуляр, указав сумму, тип валюты и номер счета, на который будут направлены деньги.

После ввода информацию проверяют, а затем подтверждают платежное поручение цифровой электронной подписью. Если заявка отправляется в будний день до 14:00 мск, то средства поступают в тот же день. Предусмотрено разделение денег между портфелями или инвестиционными проектами. Для перечисления используют функцию распределения средств, доступную в персональном кабинете. После заполнения заявки следует поставить электронную подпись и подтвердить перевод.

Нехватка финансов по лимитам

При совершении сделок необходимо отслеживать баланс и своевременно пополнять расчетный счет. Если клиент попытается приобрести валюту или ценные бумаги на сумму больше имеющейся, то отобразится ошибка с записью о нехватке финансов. Иногда проблема сохраняется и после внесения средств, в этом случае необходимо связаться с сотрудником технической поддержки. Самостоятельно устранить сбой не получится.

Структура и гарантии

Главный офис компании «Альфа-Форекс» расположен в Москве, однако сама компания зарегистрирована в Великобритании, поскольку является официальным ECN-брокером. Регуляторами деятельности компании «Альфа-Форекс» являются такие структуры, как ФСФР и ЦРОФР. Кроме того, так как брокер «Альфа-Форекс» является дилинговым центром биржи Форекс, он имеет зарегистрированную лицензию Банка России на ведение брокерской деятельности. Структура и гарантии компании прозрачны — офисы компании находятся только на территории Российской Федерации. Официальных зарубежных представительств и офисов на территории других государств у компании на данный момент не имеется.

Общая информация о брокере Alfa Forex

Бренд Альфа-Форекс работает с 2003 г., права на бренд принадлежат Alfa Capital Holdings Limited. В 2016 г. на совете директоров Альфа-Банка принято решение организовать ООО «Альфа-Форекс», работающий в соответствии с новым на тот момент законом, регулирующим работу Форекс-брокеров в РФ.

Не путайте эти компании. ООО «Альфа-Форекс» и компания с оффшорной регистрацией (она работает с 2003 г.) – разные брокеры.

Лицензию Банка России компания получила 20 декабря 2018 г. (номер – 045-14070-020000). Подтверждение этого находим на сайте ЦБ РФ, по состоянию на 1 августа 2020 г. в РФ 4 компании имеют лицензии, в их число входит и Alfa—Forex.

Российский регулятор выдает разрешение на работу бессрочно и налагает ряд ограничений. Из наиболее значимых требований выделим:

- запрет на предоставление клиентам ПАММ-счетов. Это одна из форм доверительного управления, а российское законодательство запрещает передавать в управление деньги напрямую, поэтому работать с памм счетами брокеру запрещено;

- ограничение кредитного плеча, по требованию регулятора оно не может превышать 1 к 50. Брокер решил ограничить кредитное плечо максимумом 1 к 40 со стоп-аутом на уровне 85%.

Агентство страхования вкладов (АСВ) не страхует депозиты трейдеров. Деньги клиентов хранятся на номинальных счетах, открытых в Альфа-Банке.

Подключение кабинета Alfadirect

Для начала полноценной работы с сервисом необходимо заключить брокерский договор, открыть счет и получить данные для авторизации в Альфа Директ. Также понадобится создание электронной подписи, которая в дальнейшем будет нужна для подтверждения транзакций на сервисе.

Если вы зарегистрировались в кабинете, вам на сайте Альфа Директ доступны следующие действия:

- Смена пароля.

- Получение отчета о выполненной работе в рамках конкретного периода.

- Обналичивание заработанных денег.

- Пополнение баланса через сторонние банки.

- Доступ к полезным подпискам и выгодным предложением.

- Прохождение бесплатных курсов, дающих основные навыки для старта на бирже.

- Участие в конференциях и семинарах от ведущих биржевых экспертов.

- Заключение брокерского договора

Заключение брокерского договора

Заключить соглашение с Альфа Директ можно несколькими способами. Все зависит от того, являетесь вы клиентом данного банка или нет.

Для активных пользователей интернет банка Альфа Клик достаточно ввести данные для входа в систему. Затем нужно посетить раздел «Альфа Инвестиции» и действовать по подсказкам системы.

Если же вы ранее не обслуживались в Альфа Банке, нужно выбрать «Стать клиентом банка». Далее откроется стандартная регистрационная форма. Нужно ввести ФИО, паспортные данные, телефон, адрес электронной почты. При регистрации вы даете согласие на обработку персональных данных. Через некоторое время после подачи заявки с вами свяжется сотрудник банка и подскажет дальнейшие действия.

Пользователи программы Альфа Мобайл для смартфона могут с ее помощью зарегистрироваться и заключить брокерский договор.

В нем вы через смартфон сможете круглосуточно выполнять и контролировать все транзакции на бирже.

Третий способ заключения договора — непосредственно через филиал Альфа Банка. Вам придется посетить отделение с пакетом документов. Менеджер рассмотрит заявку, поможет заключить договор и проконсультирует по поводу дальнейшей работы в системе.

При регистрации через сайт, интернет банк, или в отделении вы автоматически подключаетесь и обслуживаетесь по тарифу «Первый шаг». Тех, кто заключал договор в мобильном приложении, банк подключает к тарифу «Мобайл». В будущем вы вправе изменить тарифный план в настройках аккаунта.

Получение логина и пароля

В качестве логина служит персональный код, присвоенный системой при создании аккаунта.

В графе «Пароль» вводится уникальная комбинация символов, также полученная при регистрации. В целях безопасности рекомендуется периодически его менять.

Получение ЭЦП

Для выполнения финансовых транзакций в Альфа Банк Директ нужна ваша электронная подпись. Она является гарантом того, что операцию действительно совершаете вы. Подпись закрепляется за вами один раз, после получения логина с паролем и подписания брокерского договора.

Есть несколько способов создания ЭЦП:

- В личном кабинете — заходите в свой аккаунт, в пункте «Анкета Пользователя» нажимаете «Сертификат ЭЦП». Далее выбираете получение сертификата. Самостоятельно придумывать ничего не нужно, но за предоставление ЭЦП придется заплатить. Минимальная стоимость идет от 470 рублей (с подробными условиями можно ознакомиться в кабинете).

- Самостоятельное создание электронной подписи — понадобится флешка и скачивание программы Альфа Директ. Входим в личный кабинет, в меню «Еще» запрашиваем новый сертификат и запускаем установку ПО. Способ несложный, достаточно не спешить и следовать подсказкам. В данном случае ключ предоставляется бесплатно.

- В отделении Альфа Банка — с собой необходимо иметь паспорт. После заключения договора и пополнения счета менеджер предоставить вам USB токен, на котором будет храниться ваш ЭЦП. После установки Альфа Директ на компьютер или ноутбук можно активировать ключ.

Для юридических лиц, представителей организаций и бизнесменов предполагается самостоятельное создание ЭЦП. Процедура осуществляется через регистрацию на сайте. Кроме того, в банк необходимо предоставить Регистрационную карту с подписью главного бухгалтера. Если юридическое лицо или предприниматель ведет деятельность в регионах РФ, документы отправляются в главное отделение Альфа Банка в Москве почтой или курьером.

Какие инструменты инвестирования доступны

Система предлагает инвестирование в:

- ценные бумаги предприятий, оборачиваемые на российских и зарубежных биржах;

- облигации различного типа (выпущенные государством или крупными компаниями).

Для клиентов предлагаются:

- работы с плечом по длинным и коротким позициям без покрытия;

- передача поручений брокеру по телефону или через терминал;

- получение дивидендов по акциям, находящимся в портфеле;

- гашение или предъявление к оплате облигаций.

Помимо инструментов для начинающих, предлагается спектр услуг для квалифицированных инвесторов. Для получения соответствующего статуса физическому лицу потребуется вложить в активы не менее 6 млн руб. и подтвердить квалификацию дипломом о высшем экономическом образовании или предъявить специализированные финансовые аттестаты. Юридическое лицо для получения статуса должно иметь объем активов от 2 млрд руб. за последние 12 месяцев или совершать сделки по купле-продаже акций на сумму от 50 млн руб. в год.

Акции РФ

На Московской бирже доступны ценные бумаги более 500 российских предприятий, клиенту предлагается кредитное плечо, обеспечивающее рост доходности до 4 раз без вложения дополнительных собственных средств. Платформа позволяет получать прибыль от роста котировок портфеля акций, сделки облагаются комиссией от 0,03%. При открытии индивидуального инвестиционного счета клиент может получать дополнительный доход за счет налогового вычета.

Акции США

Поддерживается работа с акциями американских компаний на Санкт-Петербургской бирже, на торговой площадке доступны бумаги нескольких сотен компаний. Банк предлагает клиентам кредитное плечо, позволяющее повысить прибыль в 5 раз. Владелец акций может получать дивиденды, размер комиссии за сопровождение сделок начинается от 0,03% от оборота. Доходность зависит от принадлежности активов. Например, инвесторы, купившие акцию Tesla осенью 2019 г. за 240 долларов, смогли продать ее спустя 5 месяцев за 915 долларов, получив прибыль более 375%.

Европейские акции

При работе с акциями европейских компаний пользователь получает прибыль в евро. Платформа предлагает стратегию диверсификации портфеля акций за счет введения бумаг, принадлежащих крупным и стабильным предприятиям. Работать с европейскими акциями может любой клиент Альфа Банка, имеющий брокерский счет. Например, держатели акций немецкого автомобильного концерна BMW получили прибыль за 2019 г. около 7,94% в евро, что превышает ставки по депозитам любого кредитно-финансового учреждения.

Облигации

Работа с облигациями позволяет получить доход до 9,9%, превышающий прибыль по депозитным вкладам. Минимальная сумма инвестиции составляет всего 1000 руб., клиент может приобрести корпоративные или государственные бумаги. Доход от государственных облигаций, выпущенных в оборот с января 2017 г., не облагается налогом. Мобильное приложение передает уведомления об изменении цены активов, составе портфеля, позволяет быстро перечислять средства с брокерского счета на банковский.

Программное обеспечение для работы с Альфа-Директ

Для обеспечения корректной работы платформы необходимы учетная запись и специальное программное обеспечение. Кредитно-финансовое учреждение предлагает торговый терминал собственной разработки, но клиент может воспользоваться утилитой Quik (лицензия платная). Дополнительно понадобятся программа для работы с цифровой подписью и торговые роботы, автоматизирующие работу на биржах.

Скачивание и установка терминала Альфа-Директ 4 0

Пользователю необходимо скачать дистрибутив с официального сайта www.alfadirect.ru/trejding/terminaly, а затем распаковать файлы, следуя подсказкам. После завершения установки программа готова к использованию, на портале кредитно-финансового учреждения имеется учебное видео. Терминал позволяет торговать активами и валютами, простой интерфейс помогает вести мониторинг котировок и строить графики. Предусмотрен вывод новостных лент, клиент оперативно получает важную информацию о состоянии финансовых рынков.

Quik

Для работы с терминалом Quik необходимо:

- Загрузить дистрибутив программы для физического или юридического лица.

- Запустить установку и следовать рекомендациям системы.

- После окончания распаковки выбрать опцию запуска Quik KeyGen, позволяющую создать секретный ключ.

- Получить текстовый файл с протоколом и скопировать текстовое содержимое.

- Внести сохраненный текст в произвольное поручение, открытое в «Личном кабинете», заменяя символы вида ХХ на номер инвестиционного портфеля.

- Отправить поручение, заверенное цифровой подписью. Регистрация и присвоение прав доступа в Quik производятся на следующий рабочий день.

Crypto Pro для электронных подписей

Программу выбирают исходя из установленной ОС.

Для работы с цифровым ключом и выполнения торговых операций понадобится утилита Crypto Pro. Клиенты банка получают бессрочную бесплатную лицензию, загрузку дистрибутива осуществляют с сайта разработчика www.cryptopro.ru. Пользователь выбирает версию программы в зависимости от модификации операционной системы Windows (32 или 64 бита). При установке будет запрошен лицензионный ключ, предоставляемый банком.

Установка Альфа-Директ для Mac OS

Кредитно-финансовое учреждение не предусматривает работу программных продуктов на компьютерах на базе операционной системы Mac OS. Для обеспечения совместимости продуктов для Windows следует загрузить оболочку Parallels Desktop (дистрибутив доступен на сайте www.parallels.com/ru/products/desktop). Программа позволяет эмулировать среду Windows на станциях с операционной системой Mac OS.

Торговые роботы

В приложении Альфа-Директ предусмотрены автоматизированные алгоритмы работы, позволяющие управлять транзакциями на фондовых рынках. Предусмотрено создание собственных роботов, учитывающих особенности поведения котировок ценных бумаг. Для написания алгоритмов не требуется навыков программиста, в утилите предусмотрен конструктор, позволяющий создавать и настраивать робота. Преимуществом оболочки является отсутствие регулярных платежей за использование, после создания и настройки бота достаточно нажать кнопку запуска.

Подобрать робота можно опираясь на потребности.

Приложение позволяет выбирать роботов по рейтингу, имеется библиотека типовых стратегий, позволяющая находить оптимальные торговые алгоритмы. Материалы для обучения направлены на повышение квалификации пользователя, который может записываться на бесплатные вебинары. Оболочка поддерживает одновременную работу нескольких роботов с ведением отчета по деятельности каждого бота. Анализ документации позволит найти ошибки в алгоритме или оценить эффективность внесенных корректировок.

Мобильное приложение Альфа-Директ

Клиентам, часто находящимся в разъездах, предлагается мобильное приложение (доступно для аппаратов на базе операционных систем iOS и Android). Пользователь авторизуется в «Личном кабинете» и получает доступ к торговым площадкам. Работа ведется через брокера, для осуществления сделок необходим доступ к интернету. Клиент может отслеживать новости в мире экономики и финансов, выводить полученную прибыль на банковские счета, общаться со специалистами службы технической поддержки и другими участниками торгов.

Альфа-Банк — как сделать шорт

Короткая позиция, или шорт, — это продажа активов, которые не находятся в собственности. Альфа-Банк предоставляет своим клиентам совершать такие сделки.

Как работает короткая позиция

Совершение коротких сделок осуществляется с помощью кредитования. Трейдер одалживает у брокера необходимые ему ценные бумаги и продает их. Далее необходимо откупить эти активы за сумму, которая будет меньше, чем при продаже. Если такая операция совершается, то разница продажи и покупки будет являться прибылью клиента.

Трейдер продает необходимые ценные бумаги.

В каких случаях не нужна

Рекомендуется открывать короткую позицию для заработка на падении акции, если вы уверены, что активы какой-либо компании упадут.

Недостатки

Используя какой-либо инструмент и метод инвестирования, необходимо изучить все тонкие моменты, чтобы не потерять свой капитал.

В заработке на коротких позициях следует выявить несколько моментов, которые могут отрицательно отразиться на вашем инвестиционном портфеле:

- Кредит. Брокер предоставляет трейдеру активы под фиксированный процент для шорт-сделок. Он указан в тарифном плане в «Личном кабинете».

- Высокий уровень риска. Он сопровождается не только процентными ставками по сделкам, но и математическими ожиданиями.

Что с дивидендами

На фондовом рынке есть такое понятие, как «дивидендный гэп». Это падение цены акции на сумму дивидендов предприятия после дивидендной отсечки. Если у спекулянта на этот момент открыта короткая позиция, то он будет вынужден заплатить первоначальному владельцу дивиденды со своих денег и произвести отчисления НДФЛ 13%.

Некоторые брокеры не дают совершать шорт-сделки перед дивидендным гэпом и принудительно их закрывают.

Пример с покупкой акций

С учетом приобретения активов баланс брокера составил 2000+2500=4500 руб.

Спустя некоторое время наблюдается снижение стоимости акций Сбербанка до 2000 руб. Трейдер принимает решение закрыть позицию, откупая лот активов.

В результате сделки баланс счета клиента составил 4500-2000=2500 руб.

Поскольку у трейдера на брокерском счете не было активов Сбербанка, то прибыль со сделки составила 2500-2000=500 руб.

Услуги

Менеджеры филиала:

- предоставляют консультации и доступ к торгам на биржевом и внебиржевом рынках;

- помогают инвесторам контролировать денежный баланс;

- исполняют поручения на приобретение и реализацию фьючерсов, ценных бумаг, облигаций;

- осуществляют маржинальное кредитование;

- открывают котировки и помогают в аналитике данных;

- закрывают завершенные сделки и т.д.

Пользователь выбирает тарифный план в зависимости от предпочтений:

- Оптимальный;

- Профессионал;

- Субброкер;

- Доверительный Управляющий;

- Финансист;

- Инвестор;

- Персональный менеджер;

- Персональный брокер;

- Персональный брокер A-Private;

- Персональный брокер Актив;

- Персональный брокер MIX;

- A-Private Comfort;

- A-Private Standard;

- Максимум Стандарт;

- Максимум Стандарт СТАРТ;

- Максимум Стандарт ПЛЮС;

- Мобайл;

- Первый шаг;

- Страховая компания;

- Эмиссионный;

- РЕПО;

- План «Покупать-продавать иностранную валюту».

Для получения дивидендов клиент:

- пользуется торговыми роботами;

- консультируется у управляющих;

- проходит обучение и посещает семинары;

- получает бонусы и скидки;

- не забывает о доверительном управлении.

Подразделение банка использует инструмент Alfadirect signing tool, поэтому клиент получает звуковое оповещение на мобильный номер. Пользователь вправе сменить тарифы «Альфа-Директ» в зависимости от плана. Пример расчета тарифов:

Расчет тарифа

О брокерском обслуживании «Альфа-Директ»

«Альфа-Директ» — возможность инвестора контролировать свои финансовые активы. В «Альфа-Директ» можно открыть р/c для торговли с целью получения прибыли. Обслуживание на большинстве тарифов бесплатное, переводы, зачисление и вывод средств тоже. Клиенты могут совершать сделки самостоятельно через мобильный и десктопный терминалы, доверить свой капитал роботам или опытным управляющим.

Условия трейдинга

Основные торговые условия «Альфа-Директ»:

- конвертация иностранных валют по биржевым котировкам;

- большой выбор инвестиционных продуктов;

- возможность вывода денег через несколько минут после совершения операции;

- безопасность совершения сделок (защита доступа к терминалу цифровой подписью);

- быстрые переводы между брокерским и р/c в Альфа-Банке с нулевыми комиссиями;

- ключевые индикаторы технического анализа в режиме реального времени;

- стандартные (многие трейдеры предпочитают пользоваться привычным QUIK) и собственные разработки для технического обеспечения торговли;

- бесплатный доступ к продвинутым торговым решениям (например, используется автоматизация подачи биржевых заявок), аналитике и обучающим программам;

- хеджирование валютных рисков, торговля с кредитным плечом.

Требования к трейдеру

Регистрация в «Альфа-Директ» доступна юридическому или физическому лицу. Участвовать в торгах могут только совершеннолетние граждане РФ, обладающие капиталом для инвестирования и трейдинга. Финансовые ограничения для участников биржевой торговли не предусмотрены.

«Альфа-Директ» доступен юридическим и физическим лицам.

Для доступа к Санкт-Петербургской бирже необходима дополнительная верификация. Трейдер обязан подтвердить, что не является гражданином США. Чтобы совершать сделки с иностранными ценными бумагами, которые не обращаются в России, депозитарными расписками, паями зарубежных фондов, требуется получить статус квалифицированного инвестора.

Любой клиент может доверить управление своим счетом другому человеку. При этом права владельца остаются максимально широкими, а управляющего — ограничиваются возможностью проведения торговых операций.

Преимущества инвестиций от Альфа-Банка

«Директ» — это не дочерняя фирма, а подразделение банка, поэтому образуется единая экосистема, в которой возможны быстрые и бесплатные транзакции между счетами. Другие преимущества инвестиций с Альфа-Банком:

- простота открытия счета;

- новейшие технические решения;

- низкие комиссии на большинстве тарифов;

- бесплатное сопровождение (кроме пакета M);

- полностью кастомизируемый торговый терминал;

- большой выбор инструментов для трейдинга и инвестиций;

- обучение трейдингу, аналитика, обзоры рынка от экспертов и инвестидеи;

- быстрое пополнение и вывод средств без комиссий.

Простота открытия счета, низкие комиссии являются преимуществами инвестиций с Альфа-Банком.

Недостатки «Альфа-Директ»

Включенность брокерского подразделения в кредитно-финансовую систему Альфы — это не только преимущество, но и недостаток. Присутствуют риски с точки зрения устойчивости. В списке самых больших банков РФ по числу активных клиентов Альфу опережают Сбер, ВТБ и Тинькофф. А по размеру оборота кредитно-финансовая организация не входит даже в топ-20 операторов фондового рынка, проигрывая крупнейшим маркетмейкерам Московской биржи: БКС, Региону, Открытию, Ренессансу.

Кроме того, инвестирование (особенно агрессивное) связано с рисками:

- операционными (включающими правовое регулирование трейдинга, обеспечение безопасности, человеческий фактор);

- маржинальными (при использовании кредитного плеча высокие потенциальные доходы прямо пропорциональны рискам);

- политическими и экономическими (например, может измениться подход к монетарной и фискальной политике, увеличивается волатильность рынка из-за нестабильной ситуации в стране);

- волатильности (без колебаний на рынках трейдеры не могли бы извлечь выгоду из своей деятельности, но чаще резко возросшая волатильность негативно влияет на уже открытые позиции) и др.